第一节 轴承钢 行业 市场现状

一、2010年国内轴承钢 行业 市场概况

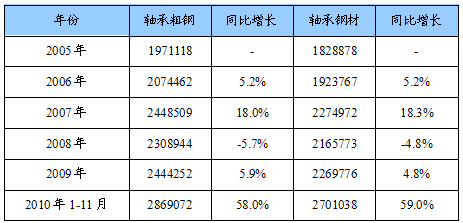

2010年1-11月份我国32家优特钢企业轴承钢粗钢产量约2869072吨,与去年同期相比增加58.0%;轴承钢材产量为2701038吨,与去年同期相比增加59%。

2005-2010年11月32家特钢企业轴承钢产量统计

单位:吨

二、轴承钢 行业 发展历程

中国轴承钢的发展经历了四个阶段。

第一阶段(1950~1960年)是学习和起步阶段,该阶段仅生产高碳铬轴承钢。重要轴承均从原苏联进口。

第二阶段(1961~1975年)是自行 研究 和开发阶段。在钢种方面,开发出高温轴承钢、不锈轴承钢、渗碳轴承钢及原子能等尖端科技装备和仪表用的特种轴承钢材料。在冶炼方面,开发了电渣重熔、炉外合成渣熔炼及平炉-电炉混炼+RH真空脱气等新技术、新工艺。在热处理方面,开始探索连续式热处理炉在轴承钢球化退火中的应用,为以后的发展奠定了基础。

第三阶段(1976~1985年)是发展和提高阶段。为适应计算机、机器人、宇航仪表等领域急需高精度、长寿命的轴承产品,冶金企业围绕提高钢的纯洁度、改善碳化物不均匀性,对钢的生产工艺、技术装备和检测仪器等进行了全面的改造,相继建立了与18t、30t电弧炉相配合的VAD(VHD)、LFV等精炼设施。GCr15类钢的氧含量从大气下熔炼的30~40LgPg降到了10LgPg左右,生产的轴承钢材,氧含量和接触疲劳寿命已达到80年代瑞典SKF和原西德进口材的实物水平。但从整体上看,我国轴承钢生产仍存在炉容量小、全部模铸、轧制及热处理工艺落后等问题,钢材表面质量、尺寸精度没有得到同步提高,与国际水平尚有较大差距。

第四阶段(1985~2005年)是对标国际先进水平阶段。钢厂炉外精炼技术趋于成熟,电炉容量趋于大型化,广泛应用连铸,已实现连铸坯热送;钢材纯洁度显著提高:钢中氧和钛含量分别达到5~7LgPg(特殊轴承钢的氧含量达到2~5LgPg)和10~12LgPg,钢中硫含量可控制在01003%以下,钢材的碳化物不均匀性得到明显改善,采用辊底式连续退火炉,使珠光体组织得到改善,钢材的外观尺寸也显著改善。轴承钢生产已趋于专业化生产,并开始向世界顶级的NMB、SKF、TIMKEN、NSK等跨国轴承公司提供钢材。

三、国内轴承钢 行业 企业竞争态势

2010年1-10月份我国轴承钢粗钢产量约266.1万吨,与去年同期相比上涨36.7%;1-10月份我国轴承钢材产量为257.9万吨,与去年同期相比涨33.4%。其中10月份,我国轴承钢粗钢产量约为31.1万吨,环比上涨3.9%;10月份轴承钢材产量约为28.8万吨,环比增长1.4%。

第二节 轴承钢 行业 政策标准

一、 产业政策

2009年底国务院办公厅公布了为期三年的《钢铁产业调整和振兴 规划 》,提出了钢铁业调整振兴的五条基本原则、六项目标和十二条具体的政策措施。

为应对国际金融危机的影响,落实党中央、国务院保增长、扩内需、调结构的总体要求,确保钢铁产业平稳运行,加快结构调整,推动产业升级,特编制本 规划 ,作为钢铁产业综合性应对措施的行动方案。 规划 期为2009-2011年。 规划 目标为:力争在2009年遏制钢铁产业下滑势头,保持总体稳定。到2011年,钢铁产业粗放发展方式得到明显转变,技术水平、创新能力再上新台阶,综合竞争力显著提高,支柱产业地位得到巩固和加强,步入良性发展的轨道。

1、总量恢复到合理水平。2009年我国粗钢产量4.6亿吨,同比下降8%;表观消费量维持在4.3亿吨左右,同比下降5%。到2011年,粗钢产量5亿吨左右,表观消费量4.5亿吨左右,工业增加值占GDP的比重维持在4%的水平。

2、淘汰落后产能有新突破。按期淘汰300立方米及以下高炉产能和20吨及以下转炉、电炉产能。提高淘汰落后产能的标准,力争三年内再淘汰落后炼铁能力7200万吨、炼钢能力2500万吨。

3、联合重组取得重大进展。形成若干个具有较强自主创新能力和国际竞争力的特大型企业,国内排名前5位钢铁企业的产能占全国产能的比例达到45%以上,沿海沿江钢铁企业产能占全国产能的比例达到40%以上,产业布局明显优化,重点中心城市钢铁企业污染明显减少。

4、技术进步得到较大提升。加强技术改造,加快技术进步,降低生产成本,提高产品质量,优化品种结构。重点大中型钢铁企业60%以上产品实物质量达到国际先进水平,百万千瓦火电及核电用特厚钢板和高压锅炉管、25万千伏安以上变压器用高磁感低铁损取向硅钢等产品生产实现自主化,关键钢材品种自给率达到90%以上,400MPa及以上热轧带肋钢筋使用比例达到60%以上。

5、自主创新能力进一步增强。通过引进消化吸收和创新,提高技术装备水平,一般装备基本实现本地化、自主化,大型装备本地化率92%以上。力争在关键工艺技术、节能减排技术,以及高端产品研发、生产和应用技术等方面取得新突破。

6、节能减排取得明显成效。重点大中型企业吨钢综合能耗不超过620千克标准煤,吨钢耗用新水量低于5吨,吨钢烟粉尘排放量低于1.0千克,吨钢二氧化碳排放量低于1.8千克,二次能源基本实现100%回收利用,冶金渣近100%综合利用,污染物排放浓度和排放总量双达标。

二、技术壁垒

轴承钢是所有钢铁生产中要求最严格的钢种之一,所以,该 行业 的技术壁垒较高。这点从下面提到的众多标准也可反映出来。但总体来说,我国轴承钢 行业 的技术壁垒相对于国外的技术壁垒而言较低。这是因为我国整体技术水平不高所致。

虽然我国已成为轴承钢制造大国,但离轴承钢制造强国还有相当距离,主要表现在以下几个方面:

1、轴承钢品种、规格不全,低档次较多,高档次较少。高质量、高性能轴承钢品种少。从品种方面,尚未形成高碳铬轴承钢、渗碳轴承钢、中碳轴承钢、高淬透性轴承钢、不锈轴承钢、高温轴承钢等专用轴承材料系列。高纯洁度的精品轴承钢的比例较低。

2、轴承钢钢材的质量、性能稳定性较差,外观质量欠佳。

3、轴承钢的专业化生产程度较低。中国轴承钢分散在几十个企业生产,大部分生产厂家的生产工艺装备不配套,特别是成品工序的装备及其相关在线检测手段落后,从而制约国产轴承钢总体质量的提高和性能的稳定。轿车轴承用钢、高速铁路轴承用钢、进口装备用专用轴承用钢、部分高精度、高附加值和在特殊工况条件下使用的专用轴承(钢材)仍需进口。

三、产品进出口标准与认证

进口轴承钢要符合国内的生产标准。而出口轴承钢要符合目标出口国的相关标准。

第三节 轴承钢产品供需格局

一、2010年国内轴承钢产销量对比

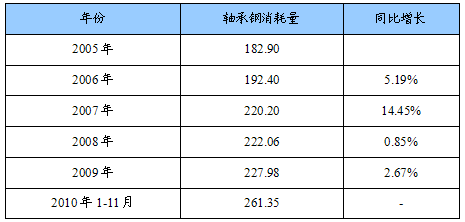

2005-2010年11月中国轴承钢消耗量统计

单位:万吨

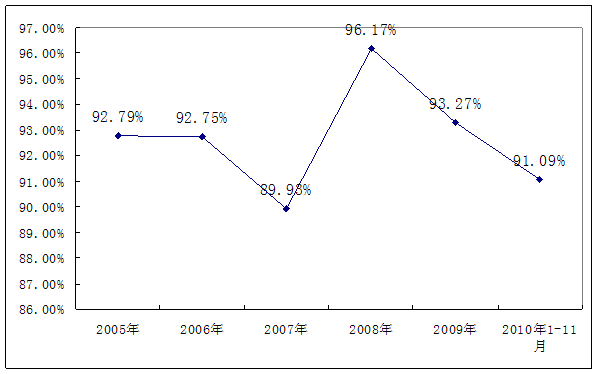

2005-2010年11月中国轴承钢产销率图

二、2010年我国轴承钢市场供需格局

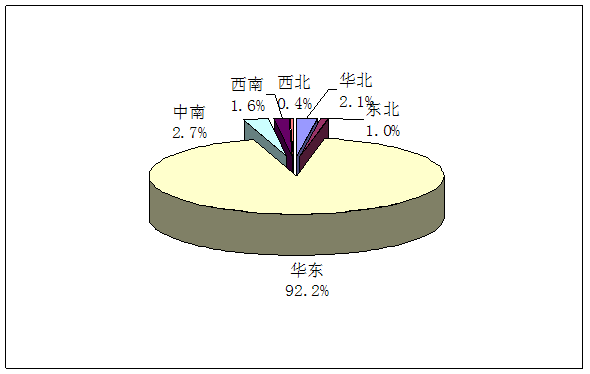

2010年我国轴承钢需求区域格局

第四节 轴承钢 行业 产业链构成模型 分析

一、轴承钢 行业 产业链构成

1、产业链 分析

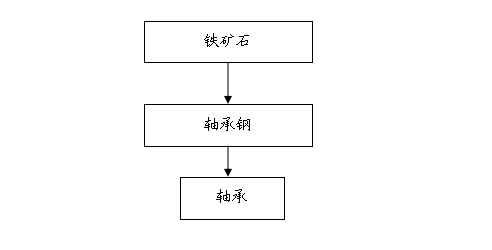

轴承钢产业链简图

2、上下游状况

1、上游

世界铁矿资源集中在澳大利亚、巴西、俄罗斯、乌克兰、哈萨克斯坦、印度、美国、加拿大、南非等国。我国铁矿分布主要集中在辽宁、四川、河北、北京、山西、内蒙古、山东、河南、湖北、云南、安徽、吉林、黑龙江、上海、江苏、浙江、福建、江西、湖南、广东、广西、海南、贵州、西藏、陕西、甘肃、青海、宁夏和新疆等29个省、市、自治区。

2010年我国铁矿石对外依存度出现下降,全年对外依存度预计约60%。这是近年来我国铁矿石对外依存度首次出现下降。

2010年开始,三巨头采用更贴近铁矿石现货价的季度定价方式,结果今年下半年巴西和澳大利亚的铁矿石价格全面超越了印度铁矿石的均价。而在过去数年,巴西和澳大利亚铁矿石价格始终低于印度铁矿石价格。

在这样的背景下,中国积极突破进口铁矿石困境,自产铁矿石大量增加,并成为中国钢铁需求的主要支撑之一。1-10月国产铁矿石合计达到87094万吨,同比增长24.4%。

此外,我国企业在海外积极投资办矿,目前我国铁矿石权益矿包括已建好和在建的大约1.92亿吨,占我国进口总量的30.5%,不过权益矿的比重仍明显偏低。

2、下游

据中国轴承工业协会对全国轴承 行业 110家(其中102家参与汇总)企业集团和主要企业统计,2009年累计完成工业总产值(当年价)486.534亿元,同比减少1.08%;工业销售产值485.581亿元,同比减少0.03%;工业增加值144.124亿元,同比增长6.00%。

2009年,102家企业共计生产轴承24.307亿套,较2008年减少2.639亿套,同比减少9.79%;轴承销售量为24.68亿套,较2008年减少3.155亿套,同比减少11.33%;轴承出口销售量为9.07亿套,较2008年减少3.244亿套,同比减少26.34%;轴承库存额由2008年的50.16亿元增加至50.34亿元,增长了0.36%.

2009年,102家企业累计完成主营业务收入529.4亿元,较2008年减少5.05%;其中轴承产品业务收入为330.3亿元,同比减少6.93%;在轴承产品业务收入中出口轴承产品业务收入为49.3亿元,同比减少38.69%;实现利润总额34.0亿元,较2008年减少2.94%;实现税金总额16.6亿元,较2008年增长5.25%.

利润总额较2008年增长的企业为36家,占102家企业的35.29%;利润总额较2008年下降的企业为62家,占102家企业的60.78%;持平的4家。

根据 行业 主要企业月报的可比口径统计,从2009年12月当月完成数来看,主营业务收入比2008年同期增长48.37%,环比增长23.69%.其中轴承产品业务收入同比增长19.14%,环比增长10.67%,出口产品业务收入环比增长25.3%,也在逐渐好转。说明2008年年底时,受金融危机的影响,轴承 行业 的发展下滑很大,到2009年四季度 行业 已经到了企稳回升阶段。

二、轴承钢 行业 产业链模型 分析

1、上游 行业

上游 行业 是轴承钢的原材料 行业 。上游原材料 行业 为轴承钢提供所需原材料。上游 行业 的产品质量会影响到轴承钢的产品品质。

上游 行业 的产品价格又会影响轴承钢的生产成本,从而进一步影响该 行业 的利润率和产品价格。例如:当铁矿石价格上涨时,轴承钢的生产成本提高,为了维持 行业 利润率不变,厂商会提高价格。但如果市场上产品本身需求量很少或市场竞争很激烈,在这种情况下,厂商为了维持已有的市场份额,不能提高价格,就只能被迫接受低的利润率。

2、下游 行业

下游 行业 是购买、使用轴承钢的 行业 。下游 行业 形成对轴承钢的购买需求。下游 行业 通过需求量的变化,影响当前市场的轴承钢价格以及该类产品的未来市场供给。

例如:下游 行业 由于不景气,对轴承钢需求下降,厂商有降价提高销量的动机。如果预计这个趋势会持续下去。厂商会减少对原材料的购买,并在未来减少轴承钢产品的提供量。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。