第一节 产品原材料生产现状 分析

一、原料现状

钢材应用广泛、品种繁多,根据断面形状的不同、钢材一般分为型材、板材、管材和金属制品四大类、钢材是钢锭、钢坯或钢材通过压力加工制成需要的各种形状、尺寸和性能的材料。大部分钢材加工都是钢材通过压力加工,使被加工的钢(坯、锭等)产生塑性变形。根据钢材加工温度不同,可以分为冷加工和热加工两种。

近年中国钢铁 行业 面对 行业 总量过剩、 行业 赢利困难的局面,快速扩张的速度终于放缓。国家发展改革委最新公布的数据显示,2011年下半年钢铁 行业 新开工项目为197个,下降36.7%。

根据中国冶金建设协会统计,2011年国内新开工、新设计、新 规划 炼钢产能分别为420万吨、736万吨和127万吨,较上半年分别大幅下降80%、32.3%和81.3%,处于近年来最低水平。新开工项目固定资产投资额大幅下降,为591.5亿元,比上半年下降52.2%。

钢铁业产能过剩已是不争的事实,今年一季度在钢材出口增长15.8%的情况下,国内表观消费量零增长。同时,钢协会员企业一季度粗钢产量同比只增加80多万吨,但库存增长了150万吨左右。经过近年的快速扩张,国内已经形成9亿吨的钢铁产能,并最大程度将其释放转化为钢产量。在当前外部经济环境恶化和我国宏观调控的作用下,钢材消费需求恢复缓慢。而钢铁生产则呈现逐月上升的态势,尤其是3月份以来钢产量超出市场预期,对市场造成一定压力。

1、主要需求领域及需求量

2011年中国粗钢产量在6.62~6.74亿t(占世界粗钢总产量的45%左右),比2010年增长5%~7%,粗钢产能的利用率达到85%左右。

我国钢材需求量预测按以下9个 行业 用钢量统计汇总,约需成品钢材5.5亿t,需粗钢近6亿t。

1)建筑 行业 :钢材总需求量在2.4~2.9亿t之间(其中房地产占整个建筑用钢的60%以上),2011年仅1000万套安居房建设即需用钢3000万t。

2)机械 行业 :年使用钢材总量达1亿t左右。

3)铁路 行业 :2240万t(2011年铁路投资超7000亿元)。

4)船舶 行业 :2010年造船完工量破6000万载重t,占全球40%份额;承接新订单7000万载重t,手持船舶订单在2000万载重t,各占全球50%和40%的份额,年需各类钢材达2000万t左右。

5)汽车 行业 :2010年中国汽车产销量达1826.47万辆和1806.19万辆,分别比2009年增长32.44%和32.37%,产销量刷新全球历史纪录,2011年汽车用钢需求量为3825~4037万t。

6)家电 行业 :2011年钢材需求量为1000万t左右。

7)电力 行业 :2011年水电建设投资8000亿元,约需2700万t钢材。

8)水利建设:2011年水利建设投资4000亿元,约需钢材1300万t。

9)全国城市轨道建设:2011年总投资达10581亿元,大约需用钢材3600万t。

10)钢材出口量:2010年我国净出口钢材2613万t,2011年钢材出口环境将更加严竣,全年钢材出口量预计有所下降,在2000~2300万t。

2、产区分布情况

2011年12月份,我国生产钢材7106.5万吨,同比增长5.98%。2011年1-12月,全国钢材的产量达8.8亿吨,同比增长12.30%。

从各省市的产量来看,2011年1-12月,河北省钢材的产量达1.92亿吨,同比增长15.86%,占全国总产量的21.82%。紧随其后的是江苏、山东和辽宁,分别占总产量的11.34%、7.98%和6.51%。

2011年12月钢材产区结构调查表

《钢铁工业“十二五”发展 规划 》, 规划 预计,2015年国内粗钢导向性消费量约为7.5亿吨。 规划 还明确提出,“十二五”末,要初步实现钢铁工业由大到强的转变:实现进口量较大的高强高韧汽车用钢、硅钢片等品种实现规模化生产,国内市场占有率达到90%以上;淘汰400立方米及以下高炉(不含铸造铁)、30吨及以下转炉和电炉,新增境外铁矿石产能1亿吨以上;大幅度减少钢铁企业数量,国内排名前10位的钢铁企业集团钢产量占全国总量的比例由48.6%提高到60%左右。

在“十二五”背景下,我国的钢材市场得到迅猛的发展。据相关数据统计,今年我国在钢材产量、钢材种类方面取得了令人瞩目的成绩。

二、原料生产现状

分析

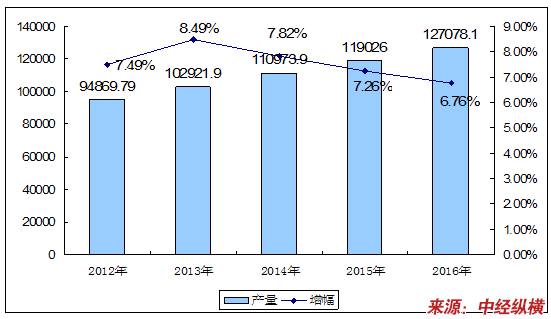

2003-2011年中国种子加工机械原料产量及同比增长 单位:万吨

2011年是大多数钢铁企业认为更为艰难的一年,其艰难程度堪比2008年。2011年的钢铁企业处在高产量、高库存、高成本、低需求的“三高一低”格局下,企业利润逐渐被挤压。2011年的钢材产量为8.8亿吨,同比增长9.94%。2010年钢材产量为8.0亿吨,同比增长15.66%。由上表钢材历年增长情况来看我国钢材近年来增速逐年放缓。

三、产品原材料生产规模预测

2012-2015年中国种子加工机械原料产量预测 单位:万吨

第二节 产品原材料市场行情现状 分析

一、2011年产品原材料价格调查

2011年国内钢材市场所面临的国内外宏观环境相当复杂,国内通胀高企与经济下行压力并存,国外欧债危机恐慌弥漫,国家宏观调控政策也逐步由偏紧向局部宽松转换。2011年前九个月国内钢价尽管处于历史高位,但价格波动幅度并不大,钢厂、贸易商利润普遍不高,9月中旬至10月下旬钢价的一波大幅下跌则使得钢厂、贸易商全面亏损,全年综合下来钢贸商举步维艰,钢厂利润率也创近年新低。

2011年9月上旬之前国内钢价走出近年少见的平淡行情,价格处在高位但波动幅度却相当小,每轮行情价格涨跌幅度均在300元/吨以内。其中在2月下旬至3月底以及6月下旬至7月上旬出现过两波短暂下跌,其他时段均以震荡上涨为主。9月中旬以后,受欧债危机恶化以及国内资金空前紧张影响,国内钢价出现一波急速下跌,多数市场在短短一月内跌幅超过600元/吨。11、12月份国内钢价低位盘整,年末部分市场价格处于全年最低点。

2011年钢价走势值得关注的几个节点是:(1)2月中旬上海市场螺纹钢价格达到4910的年内最高点,较去年末价格上涨280元/吨,螺纹钢期货价格在2月11日达到5230元/吨的年内最高点;(2)经过2月下旬至3月份的调整之后,4月份国内钢价重拾升势,至6月中旬北京、广州市场螺纹钢价格分别达到5070元/吨和5250元/吨的年内最高点,但钢材期货价格持续在4750-4900元/吨区间震荡;(3)9月中旬至10月底国内钢价全面大幅下跌,现货价格多数市场价格下跌600-800元/吨,期货价格跌幅更是达到1000元/吨,北京市场二级螺纹钢价格跌至4000元/吨一线,螺纹钢期货价格最低跌至3838元/吨:(4)11月至12月国内钢价低位弱势整理,大多数市场涨跌幅度均不大,年末价格与10月中旬价格基本持平,部分市场价格创年内新低,螺纹钢期货价格震荡上涨,年末回升到4200元/吨一线。

综合全年来看,2011年国内钢价前三季度的小幅走高迅速被四季度的跌幅所淹没,全年钢价震荡下行。截至2011年12月31日,全国48个主要城市Φ6.5mm高线、二级优质品螺纹钢、三级优质品螺纹钢平均价格分别为4434元/吨、4303元/吨和4470元/吨,分别较2010年末价格下跌269元/吨、321元/吨和339元/吨。

2011年国内外经济形势又是复杂多变的一年。上半年国内紧缩性调控政策层出不穷,央行平均每月上调一次存款准备金率,每两个月上调一次存贷款基准利率,房地产调控政策全面加码,使得国内宏观经济增速逐季回落、企业融资成本大幅上升、流通企业被迫加快库存周转,抑制了钢材价格的上涨空间。

进入三季度,各种重大突发事件使得各界对全球经济增长充满疑虑,8月份美国主权债务评级遭到调降,9月份欧债危机愈演愈烈,标普下调意大利评级,德国、法国国债收益率持续攀升,欧元区核心国家形势岌岌可危,各主要经济体市场陷入动荡,全球股市、大宗商品价格普遍暴跌,国内实体经济经营困难,市场资金空前紧张。在这种局面下,9月中旬以后国内钢材价格出现急速下跌。

二、2012年产品原材料价格走势预测

2012年我国铁矿石、焦炭原材料供应将趋于缓和,预计2012年进口矿均价会较之2011年继续较大幅度下行,靠近100美元/吨是阶段性方向,整体进口成本低于2011年进口均价20%左右,除非2012年宏观经济走势出现难以支撑局面,跌至100美元以下运行可能性不大。国内焦炭价格运行区间在1750-2150元/吨,钢厂生产成本平均比2011年将下降300-500元/吨,钢铁企业盈利情况有望局部改善。

2012年全球经济前景依然不明,欧洲债务至今未能见到有效的解决方案,我国经济面临着较大的下行风险。尽管国家货币政策在2012年将会稳中偏宽松,但我国整体经济增长将进一步放缓几成定局。同时中央对房地产的调控仍相当坚决,国内建筑钢材需求难言乐观。预计2012年国内建筑钢材市场难以延续2011年的良好表现,总体将以低位震荡为主,价格总体水平将明显低于2011年。钢材指数全年将在3900-4500元/吨区间波动运行。

在具体运行节奏方面,由于需求低迷以及资金紧张,伴随着库存的增仓,预计一季度市场仍会延续盘整向下行情,其间不排除经销商为降低结算价格而有意打压价格。但受到成本和供给制约,钢价难以出现明显的下跌,预计跌幅在200元/吨以内。二季度后随着货币政策放松以及保障房建设拉开序幕,国内钢价将有望出现一波拉涨,此轮上涨二级钢将上涨至全年的高点4500元/吨左右。随着钢价的上涨,钢厂产能的加快释放将给市场重新带来压力,二季度后期国内钢价可能再度转入跌势。下半年钢价总体将围绕 行业 平均成本波动运行,价格高点和低点均将低于2011年。

2012年国内钢价整体波动幅度较2011年可能进一步收窄,需求的不济将压迫钢厂减产,钢厂阶段性限产保价的同时会压低矿价,中间伴随政策的松动,钢价震荡波动将在所难免。钢材指数全年将在3900-4500元/吨区间波动运行,2012年价格上涨预期集中在4-5月份(农历三月前后)以及11-12月份(农历十月前后),2012的价格走势大体会呈现一个W型态运行,但整体价格重心较2011年下移300元/吨左右。

三、原材料行情对种子加工机械产品企业的影响

1、短期影响

原材料价格的上涨,短期来说会使焊接材料厂商的生产成本上升,利润下降,盈利能力降低。一批实力不很雄厚的企业将面对很大压力,尤其把重心会放在减少成本、扩大生产上,可能会忽略产品质量的控制。

2、长期影响

原材料价格上涨,长期来说,会使 行业 盈利能力降低,使得部分不具盈利能力的公司被市场竞争淘汰,加速 行业 整合。迫使公司调整公司战略,优化企业结构,内部消化分摊原材料成本上涨给公司带来的压力。

3、产品原材料成本供需敏感度

种子加工机械的原材料比较广泛,主要原材料以钢材为主其成本敏感度还是比较高的。我国国内市场供求关系是影响钢材市场的关键因素,原材料价格影响产品成本。

第三节 产品原材料影响因素的应对策略

针对原材料价格的上涨,低成本、低废品率是抗御原材料涨价和市场竞争的重点。原材料的涨价主要是市场因素决定的,是不以企业的意志而转移的,能不能抗得住这次涨价,就得看各个企业的“内功”,能否消化一部分原材料涨价引起的成本上涨因素,是企业“内功”强弱的反映。另外,公司可以采取套期保值的方式来稳定原材料的价格。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。