一、概述

钙剂市场产品结构

选择钙剂产品的标准是看它是否具有以下五个特点:

1、含钙量高;

2、 溶解度(水溶性)大;

3、肠道吸收度高;

4、生物利用度好:

5、重金属含量低;即"四高一低"。

目前国内有300多个钙剂产品

国内市场上形形色色的补钙保健品可归为三类:一类是无机钙,又称为第一代补钙产品,如:碳酸钙、磷酸钙及氧化钙,或者来自于经过机械加工的动物贝壳骨骼;第二类是有机酸钙,即第二代钙剂,如:葡萄酸钙、乳酸钙、柠檬酸钙、醋酸钙等;第三类是有机钙,为第三代钙剂,如氨基酸螯合钙、L-苏糖酸钙。其中第一类钙剂往往存在着难于吸收含钙量低的缺点,更致命的是有些产品由于制造工艺的缺陷,容易导致重金属含量过高。第二代钙剂产品往往存在着含钙量低和生物利用度不高的缺陷。第三代钙剂相对比较理想,是未来的发展方向。

众多药企合力催熟钙剂市场

尽管钙剂市场潜力很大,但真正引起药企关注则是进入九十年代后。较早开发出的补钙制剂是盖天力和龙牡壮骨冲剂,与普通的钙片不同,这两种产品的科技含量明显提高。随着保健品的不断生温,巨能钙和巨人补钙在九十年代中期粉墨登场。由于巨人集团的整体经营失败,巨人补钙不过是昙花一现的匆匆过客,没有在市场上有很大的作为。而巨能钙的运做由于风格比较保守,一直处于探索之中,并没有形成自己的高效营销模式。作为市场的拓荒者,没有利用初期的有利时机,把自己培养成为强势品牌。97年中国足球十强赛失利后,巨能公司为了达到提高产品知名度的目的,曾经提出要奖励戚务生十万元人民币以便补偿他承受的压力。由于公司影响力太低,成为新闻界的调侃话题。差不多同一时间,另一个日后成为钙剂市场重量级品牌的彼阳牦牛骨髓壮骨粉也投入市场,限于自己的实力,他们一直沿用了三株、红桃k的农村市场路线,在局部市场有所作为,逐渐了积聚了实力。此外还有一些区域品牌,比如鳗钙、劲得钙等也逐渐兴起,不过基本上属于偏居一隅小片开荒。 直到九十年代末,哈药六厂强力介入市场后,一切才发生了巨大变化。

二、市场容量

在我国,“补钙”的全民教育已经长达8—10年,消费者已经意识到补钙的重要性,成熟的补钙产品市场已经形成。

据国内一知名市场调查公司“中国消费形态调查”显示,我国补钙产品的理论市场容量达100—150亿元。

按社会消费品零售总额及个人年消费金额推算,2000年补钙市场总量约70.7亿元:其中医院市场约17.5亿元,零售市场约有53.2亿元左右(包括保健品在内),市场较为庞大。

三、市场份额

四五年前,补钙之战就已初现端倪,当时,市场竞争仅限于局部市场。如“劲得钙”在北京、天津;“盖中盖”在广东;“钙尔奇D”在医药销售渠道;“葡萄糖酸钙”在哈尔滨,各占有一席之地,却也相安无事。1996年12月,北京“巨能钙”正式抢滩全国补钙大市场,上市伊始,就以“95%高效吸收”与“分子补钙新革命”的理念长驱直入,在补钙市场刮起了一股“补钙旋风”。“旋风”一刮,迅速培育了中国钙市场,各大厂家再也坐不住了,纷纷酝酿新的举动,希冀划分更多的市场份额。在这场分割补钙市场的竞争中,各厂家采取了不同的战略。以“盖中盖”为代表的补钙保健品生产企业借助明星效应迅速提高产品知名度,采取高频度的明星广告占领是市场。以“巨能钙”为代表的企业则体现的是一种高科技诉求策略。公司对“巨能钙”的定位是“由8位博士、12位硕士、16家科研机构,48位著名科学家研制,100项科学实验证实,国内惟一获得美国专利的钙制剂”。无论是借助明星效应还是传播高科技概念,补钙保健品的厂家似乎无一例外的采用广告导向的营销策略,以期迅速占领膨胀的补钙市场。

补钙市场的竞争似乎愈演愈烈,到2000年上半年达到了一个顶峰。老百姓的感觉是每次打开电视,一定少不了补钙保健品的广告。据广东康赛市场服务有限公司对全国340多个电视频道的监测所得,目前大约有200多种补钙保健品推向市场,新产品还在不断地出现。补钙保健品在不断更新换代,从第一代以无机盐为主的补钙类产品发展到现在第三代以维生素为主要原料的补钙保健品。

国内著名的药厂“三九”集团和跨国企业“宝洁”公司向外界宣布要大举进军中国补钙市场。这主要是由于中国补钙市场虽然在高速发展中遇到一些困难,但巨大的市场潜力仍然存在。加之补钙市场竞争看似激烈,但市场中并未出现明显的垄断巨头,大大小小的厂家都收益颇丰。在未来补钙市场谁主大局难以确定之时,“三九”和“宝洁”的加入给未来补钙保健品市场又增加了不稳定因素。尤其是宝洁作为国际知名的跨国公司,实力雄厚并拥有很强的市场操作能力,对现有的补钙保健品厂家可能会是一个强劲的对手。

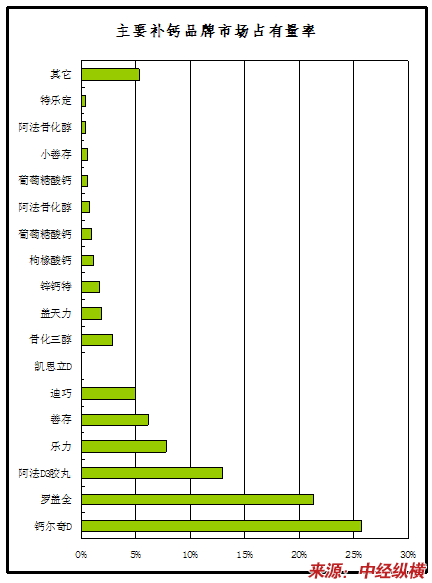

主要品牌竞争格局 分析

在全国主要城市典型医院市场显现的各大品牌中(表),钙尔奇D位居第一,罗盖全和阿法D3胶丸位居二、三位。乐力以其独特的药理学特性和强大的营销支持,位居纯补钙产品的第二位。前三位补钙品牌占有市场份额60.07%,前十位为90.05%,市场集中度相对较大。

四、地域分布

2004年上半年,京沪穗三地钙制剂的市场容量分别是4930万元、4485万元和3994万元,与2003年同期相比,北京市场的销售额上升11.1%,而上海、广州市场的销售额分别上升了15.6%和16.6%。可见,钙制剂的零售市场仍存在良好的发展势头。

市场特点 分析

1、总体市场稳定。由表可知,2003、2004年同期,三地市场前十位的品牌变化不大。可见钙制剂的零售市场现正处于成熟,同时消费者对品牌的忠诚度比较高。

2、品牌优势明显。由惠氏~百宫生产的钙尔奇D一直稳占北京和广州市场销售量首位,市场份额也节节攀高。在广州市场的2004年上半年市场份额更由去年同期的25%上升到34%,而且该品种在京广两地的市场分额均远远抛离第二位品牌约20%。钙尔奇D进入市场比较早,出色的学术推广工作推动了其医院市场的销售,医院市场的领先地位直接带动了其在零售市场销售的上升。而在上海市场,钙尔奇D屈居第二位,紧跟上海本地企业产品金箍棒活性钙颗粒之后,但这二者在2004年市场份额相差不到6%。

3、受广告宣传影响较大。钙尔奇D在上海市场销售不甚理想,除了因为地方品牌的竞争外,同时亦受到广告宣传方面的影响。由于该品种为处方药,“处方药禁止在大众媒体做广告”的禁令使其广告投放量下降,是构成其在沪失利的另一原因。新盖中盖高钙片在北京市场2004年销售量从去年的第四位跃居第二位,相信是它的“明星代言人”发挥了一定的影响。反观另一品牌可爱的肝油AD钙丸,此品牌在京沪两市场销售榜的前十位不见踪影,却赫赫位居广州市场第三位。究其原因,发现该品种在中国大陆地区少有广告投放,只在香港地区有宣传;同时,香港电视频度在广州的覆盖率远高于其他两个城市,从而使其销售量在广州异军突起。

4、钙+D类为市场主力。京沪穗三地的钙制剂市场主要以钙+D类为主,该类的代表品牌为钙尔奇D、美信钙+D片、凯思立D等外资、合资品牌。钙尔奇D稳居三城市销售量第一、二位,领军地位不容置疑;而凯思立D日服用单价仅为1.28元,在进口品种中属于价格较低的产品,也具有较强的竞争力。另一方面,以劲得钙(北京厂家)系列产品为代表的钙+微量无素类,占据了北京钙制剂市场份额的前三位置,却在沪穗两地榜中无名;而乳酸钙的领军品牌金箍捧(上海厂家)亦只见在沪走俏。占据地理优势,是这两个品牌成功的原因。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。