第一节 发展历程

超市出现于20世纪30年代的美国,但真正大发展于第二次世界大战以后。很快,它的总销售额就超过了百货商店,成为零售业的主干力量。中国大陆引入超市的概念是在80年代初,第一家国内超市出现于1981年4月12日,即广州友谊商店附设的小型超市,此外,上海等地也陆续出现一些自选商场,不过,这些商场都寿命不长,不到一年便纷纷关门转向。90年代以来,中国零售业发生了根本性的变化,并呈阶段性跳跃,开始出现真正意义上的现代零售业态。1990年底,东莞市虎门镇出现了中国第一家真正意义上的超市——美佳超级市场,其开架自选的售货方式、较低的价格和面向居民区的选址都给后来者产生了极大的影响。不久,上海、北京等地也出现了“超市热”。1991年9月,上海联华超市商业公司开设了第一家上海真正的超级市场。1993年上海华联商厦也开始投资超级市场,并在一天同时开设6家超市,将超市热推向高潮。

1996年,这是中国零售市场发生巨变的一年,世界顶级零售巨头在中国开始了“圈地运动”;沃尔玛于1996年进驻深圳,家乐福于1995年进入北京;麦德龙于1995年底进入上海;仓储式商店万客隆于1996年进入广州。

1999年以后,中国零售业出现了微妙的变化,各种新型业态纷纷涌现,包括前几年试探失败的业态,例如全球最大的邮购公司也开始涉足中国市场,引发了一场零售业春秋战国大战。此时,在市场竞争中,一方面是外资企业继续扩张,发展迅速;另一方面是国内企业的新型业态逐渐成长起来。1999年上海联华超市销售额超过上海第一百货公司名列中国零售业榜首。从此,持续了多年的百货商店统治地位宣告结束。

经过10多年发展,中国超市已发展到第四阶段,大型超市企业开始跨地区发展,发达国家的超市零售业态,中国国内基本都已出现。超市已成为中国零售业内“最具活力的一部分”。

2003年中国前100家连锁经营企业销售总额达到3500多亿元,占同期中国社会消费品零售总额的7.8%。这100强连锁企业共有店铺2万家,其中七成是超市、大型综合超市和便利店。

中国超市在本世纪初进入了第四个发展阶段。中国最有实力的超市企业以直接投资、特许加盟或兼并重组等方式,大规模实施跨区域发展,其中上海大型超市一半以上的网点分布在其市域之外。国内出现了更多的超市新业态,如折扣店、购物中心和工厂直销店等。生鲜日需品在超市商品结构中占据的份量越来越重。内资企业之间以及外资对内资企业的兼并力度加大,不同类型城市中的传统食品店和私营小店成批地被整合进超市系统中。

中国内资超市企业目前物流管理和物流效率尚有欠缺,即时配送率低,配送的差错率和残损率也较高,供应链不畅,库存金额偏高,周转时间也偏长。超市企业之间竞争手段也有趋同现象,导致企业毛利下降。

第二节 经营状况及规模 分析

一、中国超市发展效益与速度

中国超市发展十分迅猛,不仅表现在超市进入百强排行榜的数目越来越多,名次越来越移前,而且表现在超市经营效益显著增强和发展速度越来越快,百强中超市的运营效率大大提高。

2000年每平米销售额达到22078元人民币,而1999年为21053元人民币;2000年每年实现销售额614029元人民币,而1999年为345626元人民币,增长近一倍,说明超市的管理现代化水平显著提高,高科技带来高效益日益显现。

此外,超市的发展速度也在同 行业 中居于领先地位。根据销售额增长比率排名,百强中2000年发展最快的企业前10名中有9名是超市。

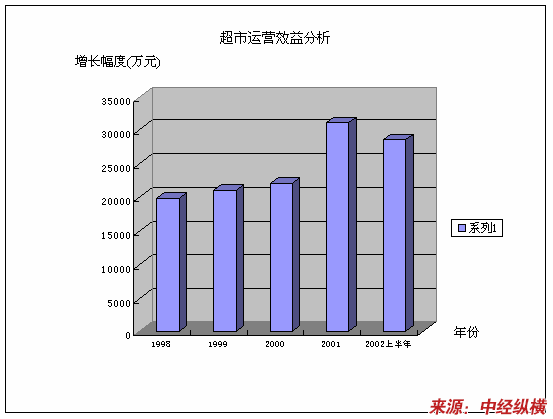

超市运营效益 分析

二、超市竞争状况 分析

(一)国内超市中不同区域企业的对抗

从2001年中国超市百强的排行榜上,可以看出中国超市的发展呈现一种区域不平衡性,主要集中在上海、广东、北京、江苏和浙江等地,即经济较发达的沿海地区和首都北京,这主要原因是这些地区的人们收入水平较高,商圈内购买力强,能满足超市不断增长的需要。这些地区中,上海更是鹤立鸡群,其超市平均销售额近55亿,是广东和北京的4倍多,每家企业的分店数目达到399个,是广东和北京的5倍多。可见上海超市力量已成为中国超市发展的排头兵。

上海几家大型超市企业分别北上北京、哈尔滨,南下广州,寻找合作伙伴和发展机会,从而引发中国超市的“上海帮”和其他地区超市的正面交锋,这也意味着中国超市 行业 即将进入新一轮的调整期,各地超市通过合并、收购、破产等方式脱颖而出一些具有真正实力的全国性超市集团,为中国超市的发展进一步积蓄力量。

(二)大型综合超市与中小普通超市的对抗

中国超市主要分为三种类型,

1、普通超市(或称为社区性超市);

2、小型超市(或称为邻里型超市);

3、大型综合超市或仓储式超市(或称为大卖场GSM)。

普通超市面积大都在500—1000平米左右,设在生活小区内或附近,商品以包装冷冻食品和日用品为主,这类超市在一些城市已经出现过过度竞争现象,近几年其力量不会有太大的变化。小型超市或便利店一般都是50—300平米左右,开设在居民区内,营业时间长,方便顾客的及时购买,这类超市目前虽力量最弱,但具有很强的增长势头,许多普通超市开始纷纷涉足这一小型超市,估计不久的将来其力量会大大增加。大型综合超市是外资零售集团进入中国首选的超市形式,主要开设在城乡结合处,面积大约在5000—20000平米,以低价格和品种全对消费者有较大的吸引力,这种形式对国内超市冲击最大,其力量正在迅速成长,已成为超市的主力军。

(三)超市、便利店业界竞争现状剖析

大量超市和便利店的出现,方便了居民购物,改善了商业业态结构,给区域经济和市民生活带来了深刻的影响和变化。

超市、便利店设置不合理,数量过多易引发恶性竞争。

一般情况下,超市、便利店的商品由总公司配送中心统一采购、统一送货。但由于一些超市门店、便利店属于加盟性质,除了一些主要商品、常规商品由总公司统一送货外,还可自行采购一些时令商品或冷僻商品。有的便趁机私下从个人手中甚至不相识的外来人员处进货,使商品质量得不到保证。

有的便利店商品短斤缺两,不按规定明码标价,甚至凭借名气响、网点多的优势“欺客”,对消费者的投诉要么束之高阁,要么大打“太极拳”,推来推去。有的超市、便利店打出所谓“买一送一”广告,实际上买一桶油只送一包五香粉,有的赠品则是已超过了保质期或即将到期的小食品。

有的超市、便利店搞“有奖销售”,规定只要在本店一次性或累计购买多少金额商品后即可参加抽奖,或赠送相同金额的购货款或赠送彩电、微波炉等等商品,逼得其他超市、便利店也只好跟风,不顾成本地去搞类似的“有奖销售”。

据调查,有相当数量的超市属于加盟性质,虽然对外挂着超市的牌子,但实际上已实行内部承包,大多数便利店也都由个人经营,或都由夫妻店改换门庭而来。因此,这些超市和便利店的进货渠道呈现“一家两制”的局面:大宗商品由总公司统一配送,可以享受低于批发价乃至出厂价的优惠;一些冷门商品或者速食品,则由超市门店、便利店自行进货。为了降低成本,有的经营都便一味地追求进价便宜,随意接收一些厂商或私人商贩的商品。这样做的后果势必造成一些伪劣商品、假冒商品乘虚而入。

要使广大的超市、便利店经营者认识到:规范自身经营行为是增强自身竞争力的有力武器,一旦丧失了社会诚信度,企业将无立足之地。只有树立企业的优秀形象和服务品牌,才是企业的生存根本之所在。

第三节 中国超市地区性分布及趋势差异

一、华北地区

2003年9月底,营业面积高达1.2万平米的普尔斯马特北京望京店开业迎宾。据悉,这家新店仅停车场就有8000平米,在经营品种方面还取消了超市中大众化的生鲜,代之以进口的精品为主,由此可见这位国际大鳄对中国市场的信心。

在2003年9月前结束的天津市第三届商业年会,中外方一口气签署了26个合作项目,其中包括家乐福与天津劝业场集团合作成立的天津劝业家乐福超市有限公司、日本三菱商事株式会社与天津二商集团合作建设天津物流配销中心、香港东方与天津一商集团合作组建天津全程物流有限公司等多个大型项目。据悉,到明年年底,沃尔玛、家乐福、欧尚、万客隆、麦德龙、普尔斯马特等六大洋品牌都将在天津占有一席之地。

二、华东地区

华东地区是外资进入中国早期的落脚点,一些经济发展速度较快的城市更是他们觊觎的对象。短短一段时间,青岛市新区就聚集了沃尔玛、佳世客、普尔斯马特、麦德龙等一批零售商业巨头,被人们戏称为“八国联军”闹青岛;欧尚集团在无锡、苏州都建有超市;宁波这样的城区面积算不得很大的地方,也有麦德龙、家乐福、好又多等多家外资、台资超市企业来攻城略地。

作为经济中心城市的上海,自然是外资集团要攻打的主要城市之一。上海的零售竞争可算是全国零售竞争的典型。作为上海市政府引进外资的样板企业,泰国正大集团董事长谢国民曾声称要向中国的零售业投入10亿美元,并将上海乃至华东地区划入了自己发展便利店的势力范围。

三、华南地区

2003年8月21日,美国7-11公司国际市场部执行董事长鲍伯•詹金斯专程从美国赶来,庆贺7-11连锁便利店在我国华南地区的第100家店在广州开业。迄今为止,世界上最大的零售商沃尔玛已在深圳开出7家超市店铺。随着近期新一轮圈地热潮的到来,其高层人士表示力争年底前再开两家。已经在当地开出两家店铺超市的家乐福也不示弱,表示同样也要再开新店。另外,麦德龙、欧倍德等外资零售大鳄也正在深圳这块宝地选址。

四、东北、西北、西南地区

西南地区的经济发展虽然落后一步,但国际零售巨头并没有因此把他们摒弃出自己的势力范围。东北地区的大连、沈阳等正成为巨头们合围的对象,普尔斯马特哈尔滨店也新鲜出炉。

说到西北地区,人们往往只想到被家乐福纳入势力范围的西安。实际上,国际巨头的胃口比这大的多。目前,普尔斯马特在中国的第31家连锁仓储超市正式动工兴建,它的选址位于更为遥远的新疆石河子经济技术开发区。

而在西南地区,除了四川省会成都、云南省会昆明以及我国最年轻的直辖市重庆已经成为外资零售企业争夺的对象外,另外一些城市也得到了国际大鳄们的重点关注。不久前,经营面积达1万平米的诺马特南宁购物中心隆重开业,让南宁利客隆、柳州家用公司等多家本土超市企业感到压力陡增。此外,普尔斯马特进入贵阳已成定局。

第四节 中国城市超市饱和度评价

经中华全国商业信息中心历时一年多,对我国30万以上人口的180个城市超市状况作了全面、深入的调查 研究 。

一个城市的超市数量与该城市的人口及人均收入的水平有直接的关联。超市的发育程度或饱合程度与该城市的现有超市数量成正比,与人口数量和人均收入成反比。据此,用该城市的超市面积与人口和收入的比值作为衡量超市发育程度的指数是可行的。此指数越高,表明该城市现有超市面积对于居民的收入来说较多,或说明超市的饱和度高;指数越低表明该城市的现有超市面积对于居民收入来说较少,或说明超市的饱和度低,超市还有进一步发展的空间。

2004年部分城市超市饱和度指数的测算

| 序号 | 城市 | 饱和度指数 | 序号 | 城市 | 饱和度指数 |

|---|---|---|---|---|---|

| 1 | 深圳 | 2350.17 | 21 | 杭州 | 1336.64 |

| 2 | 东莞 | 2192.46 | 22 | 广州 | 1330.63 |

| 3 | 中山 | 2020.81 | 23 | 武汉 | 1327.78 |

| 4 | 珠海 | 1801.64 | 24 | 肇庆 | 1297.91 |

| 5 | 湛江 | 1787.78 | 25 | 南通 | 1296.92 |

| 6 | 石家庄 | 1780.75. | 26 | 上海 | 1294.15 |

| 7 | 宁波 | 1722.05 | 27 | 扬州 | 1281.98 |

| 8 | 苏州 | 1678.67 | 28 | 大同 | 1263.19 |

| 9 | 无锡 | 1662.89 | 29 | 佛山 | 1242.28 |

| 10 | 福州 | 1632.25 | 30 | 哈尔滨 | 1233.98 |

| 11 | 绍兴 | 1603.05 | 31 | 长春 | 1232.17 |

| 12 | 漳州 | 1561.84 | 32 | 南京 | 1228.53 |

| 13 | 青岛 | 1528.40 | 33 | 沈阳 | 1228.41 |

| 14 | 郑州 | 1512.34 | 34 | 广元 | 1220.36 |

| 15 | 江门 | 1495.84 | 35 | 兰州 | 1174.89 |

| 16 | 成都 | 1453.85 | 36 | 济宁 | 1160.08 |

| 17 | 大连 | 1435.29 | 37 | 镇江 | 1152.89 |

| 18 | 厦门 | 1429.59 | 38 | 齐齐哈尔 | 1099.58 |

| 19 | 北京 | 1408.51 | 39 | 西安 | 1094.58 |

| 20 | 济南 | 1402.79 | 40 | 昆明 | 1086.72 |

一、饱和度指数的分布

对118个城市的饱和度指数进行排序,最高为深圳2350.17,最低为内蒙古赤峰205.12,118个城市饱和度指数平均值为967.76。从饱和度指数分布看,高于1800的城市共有4个,为深圳2350,东莞2193,中山2012,珠海1802,占118个城市数量的3.39%。按人口这4个城市均为中小型城市,并分布在广东,其超市饱和度在全国为最高。低于300的城市只有赤峰一个,占0.85%。有95.76%的城市分布在300-1800之间。这其中,分布在500—1300的城市共83个,占城市数的70.34%。分布比例最高的三个区域为:600—700区段共有19个城市,占118城市的16.10%;1000—1100区段共14个城市,占11.86%;700—800区段共13个城市,占11.02%。上海的饱和度为1294,北京为1409,广州为1331,三大城市饱和度指数落在1200—1500区域内。

二、饱和点的确定

事实表明,在北京、上海、广州三个超市发展最早,发育程度很高的城市中,超市已接近或达到饱和的程度。那里已形成了巨型超市公司,这些公司发展壮大的途径不是在本地寻找新的开店场所,而是兼并收购当地同行企业或跨到其他地区去发展超市。这一发展特征在上海最具典型,北京、广州已开始进入这样的发展阶段。因此把三个城市饱和度指数作为目前中国超市发展的饱和点,用以衡量各城市饱和度指数的高低是有充分根据的。上海的指数为1294.15,北京为1408.51,广州为1330.63,取三者的平均值,则饱和点为1344.43。

三、各城市超市发展空间的测度

以1344.43为基准,饱和度指数高于此点被认为那里的超市已经过剩,向这些城市投资建立超市,并不能增加该城市的总体规模,而只能是经过竞争去代替或直接收购当地已有的超市。相反,饱和度指数低于此点则被认为那里有一定的超市发展空间,投资这样的城市可以使该地超市总体规模增加,那里的竞争程度将比较温和。基于此饱和点,各城市超市面积的过剩或不足的具体数量、超市面积可增加量可以被测算出来。

按城市人口与收入的总量,将118个城市分为三级,第一级,人口与收入总量指数在80万以上,共29个城市;第二级,总量指数在35万至80万之间,共36个城市;第三级,总量指数在35万以下,共53个城市。

各级城市超市饱和程度

| 总量指数 | 城市个数 | 平均超市面积(万平米) | 平均人口(万) | 超市面积/人口 | 平均饱和指数 |

|---|---|---|---|---|---|

| >800000 | 29 | 27.02 | 247.21 | 1120.05 | 1272.49 |

| 350000-800000 | 36 | 5.53 | 78.66 | 834.75 | 1015.17 |

| <350000 | 53 | 1.91 | 43.41 | 461.89 | 781.23 |

第一级城市为大型城市共29个,其平均超市面积为27万平方米,平均人口为247.21万,平均饱和度指数为1272.49。其中低于饱和点的城市共18个,占62%,高于饱和点的城市共11个,占38%。高于饱和点的城市的超市增长空间为负值,表明那里的超市已经过剩,过剩面积最高的为深圳,其次为北京和石家庄。低于饱和点的城市中,重庆,天津,乌鲁木齐的超市增长空间最大,是投资超市最有利的城市。其次为唐山、贵阳、长沙、西安、太原,发展超市空间均在3万平方米以上,这些城市的超市增长空间与现有超市面积的比例,即增长幅度较高。增幅最高的是乌鲁木齐318%,依次为重庆105%,唐山87%,贵阳69%,长沙44%,天津38%,太原28%,西安23%。增幅高于10%的城市还有昆明24%,兰州14%,其他城市的超市增幅都低于10%,如长春9%,南京9%,沈阳9%,哈尔滨9%,上海4%,武汉1%,广州1%,杭州0.6%,相对于现有超市面积这些城市的超市增长的空间很小。

第二级为中型城市共36个,其平均超市面积为5.53万平方米,平均人口为78.66万,平均饱和指数为1015.17。其中低于饱和点的共30个,占83%,高于饱和点的城市6个,占17%。这6个城市为东莞、中山、珠海、苏州、湛江、厦门。在这些城市投资超市将面临激烈的竞争。在低于饱和点的30个城市中,超市增长空间最大的为鞍山6.26万平方米,抚顺5.62万平方米。增长空间在4万~5万平方米之间的有包头、大庆、南宁,在2万~3万平方米之间的有:邯郸、汕头、温州、顺德、锦州、平顶山。

第三级为中小型城市共53个,其平均超市面积为1.41万平方米,平均人口为43.41万,平均饱和指数为781.23。低于饱和点的城市共50个,占94%,高于饱和点的城市共3个,占6%。这三个城市为绍兴,江门,漳州。低于饱和点的城市中,超市增长空间最大的为岳阳,但只有3.1万平方米,增长空间在2万~3万平方米的城市有11个。整体看,第三级城市绝大多数都有增长空间,但由于每个城市都较小,人口较少,且人均收入普遍较低,超市增长空间的绝对数量就单个城市讲都不大,因而与第一、二级城市比较,作为超市投资发展的价值有限。

四、各城市超市发展空间的总结

以上用京、沪、穗的平均超市发展水平为饱和点评价了各城市超市发展的过剩或不足,现择要归纳如下:

(一)超市增长空间较大的城市

超市增长空间较大的城市(增长空间大于2万平方米)共44个,增长空间共160.83万平方米。其中增长空间在3万平方米以上的城市共20个,增长空间共111.28万平方米,增长空间在2万~3万平方米的城市共21个,增长空间共49.55万平方米。

超市增长空间较大城市的超市增长空间统计

| 序号 | 省份 | 城市 | 饱和度指数 | 增长空间(万平方米) |

|---|---|---|---|---|

| 1 | 重庆 | 重庆 | 654.79 | 15.80 |

| 2 | 天津 | 天津 | 973.90 | 14.69 |

| 3 | 新疆 | 乌鲁木齐 | 321.50 | 9.55 |

| 4 | 辽宁 | 鞍山 | 539.59 | 6.26 |

| 5 | 辽宁 | 抚顺 | 467.68 | 5.62 |

| 6 | 上海 | 上海 | 1294.15 | 5.44 |

| 7 | 河北 | 唐山 | 717.31 | 5.25 |

| 8 | 贵州 | 贵阳 | 795.72 | 4.83 |

| 9 | 内蒙古 | 包头 | 546.31 | 4.52 |

| 10 | 黑龙江 | 大庆 | 708.65 | 4.76 |

| 11 | 湖南 | 长沙 | 934.99 | 4.55 |

| 12 | 广西 | 南宁 | 768.26 | 4.12 |

| 13 | 陕西 | 西安 | 1094.58 | 3.88 |

| 14 | 河北 | 邯郸 | 639.60 | 3.86 |

| 15 | 广东 | 汕头 | 849.04 | 3.73 |

| 16 | 浙江 | 温州 | 770.55 | 3.72 |

| 17 | 广东 | 顺德 | 629.74 | 3.40 |

| 18 | 陕西 | 太原 | 1046.21 | 3.22 |

| 19 | 辽宁 | 急骤 | 525.42 | 3.12 |

| 20 | 湖南 | 岳阳 | 418.15 | 3.10 |

(二)超市发展空间很小或已过剩的城市

超市发展空间很小或超市已经过剩的城市(增长空间小于1万平方米)共37个。这37个城市现有超市对于其人口和收入来说已经饱和。但这并不是指投资于这37个城市发展超市必然失败。成与败要看投资者的竞争力强弱。竞争力强的投资者,可以打败当地原有超市,而获得生存空间,这也是上海、北京、广州、武汉等超市饱和城市仍有投资者的原因,即优胜劣汰。

超市发展空间较小或过剩城市的超市增长空间统计

| 序号 | 省份 | 城市 | 饱和度指数 | 增长空间(万平方米) |

|---|---|---|---|---|

| 1 | 广东 | 广州 | 1330.63 | 0.63 |

| 2 | 广东 | 佛山 | 1242.28 | 0.51 |

| 3 | 湖北 | 武汉 | 1327.78 | 0.49 |

| 4 | 江苏 | 南通 | 1296.92 | 0.18 |

| 5 | 浙江 | 杭州 | 1336.64 | 0.10 |

| 6 | 福建 | 厦门 | 1429.59 | -0.58 |

| 7 | 山东 | 济南 | 1402.79 | -0.86 |

| 8 | 辽宁 | 大连 | 1435.29 | -1.27 |

| 9 | 河南 | 郑州 | 1512.34 | -1.64 |

| 10 | 四川 | 成都 | 1453.85 | -1.85 |

| 11 | 广东 | 湛江 | 1787.78 | -1.88 |

| 12 | 江苏 | 苏州 | 1678.67 | -2.45 |

| 13 | 广东 | 珠海 | 1801.64 | -2.54 |

| 14 | 山东 | 青岛 | 1528.40 | -2.55 |

| 15 | 福建 | 福州 | 1632.25 | -2.59 |

| 16 | 江苏 | 无锡 | 1662.89 | -2.66 |

| 17 | 广东 | 中山 | 2020.81 | -3.01 |

| 18 | 浙江 | 宁波 | 1722.05 | -3.07 |

| 19 | 河北 | 石家庄 | 1780.75 | -3.87 |

| 20 | 广东 | 东莞 | 2192.64 | -4.25 |

| 21 | 北京 | 北京 | 1408.51 | -4.64 |

| 22 | 广东 | 深圳 | 2350.17 | -20.63 |

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。