第一节 上游 行业 发展状况 分析

上游 行业 ——钢铁

金融危机爆发以来,国际钢铁市场环境迅速恶化,紧接着国内房地产、汽车等钢铁下游 行业 市场需求也一蹶不振,给我国钢铁 行业 造成了沉重打击。危机之下,国家迅速采取一系列经济刺激计划,给钢铁 行业 的早日复苏带来了一线希望。然而,现实并没有想象的那么乐观,钢铁 行业 的2009年形势将依然严峻。

一、产能释放令人担忧

目前我国钢铁产能预计有6.6亿吨,如果加上防城港和湛江港等在建的大型钢铁项目后,最终产能会超过7亿吨。以目前产能6.6亿吨,正常有效发挥85%计算,则每年将生产粗钢5.65亿吨。而2008年我国的粗钢实际产量为5亿吨,直接和间接出口约1亿吨,实际国内有效需求只有4亿吨,因此,即使以正常产能发挥5.65亿吨、实际产量5亿吨计算,则过剩12%;如果按实际有效需求计算,则过剩29%,因此,我国钢铁产能过剩是十分严重的。

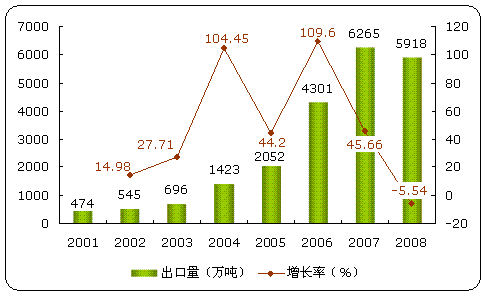

进入21世纪以来,我国钢铁产业快速发展,粗钢产量年均增长21.1%。2003年突破2亿吨,2005年突破3亿吨,2006年突破4亿吨,而到2008年实际粗钢产量达已达5亿吨,占全球产量的38%。

2001-2008年我国粗钢产量及其增长率变化

从08年下半年钢铁市场需求大幅缩减之后,钢厂的产品库存大量增加,导致企业不得不通过限产减产,来缓解资金压力,9月开始全国粗钢产量更是连续四个月同比出现负值。可以看出,2008年,在金融危机导致市场需求萎靡的情况下,虽然各大钢企纷纷采取减产、停产的措施来应对危机,但我国粗钢产量仍然不降反升。而进入09年后,钢铁产能又被进一步释放。在钢铁市场没有回暖的情况下,产能的释放不得不令人担忧。

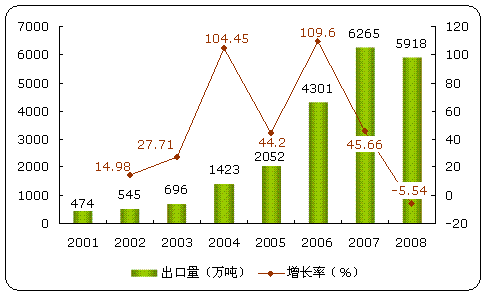

二、出口形势急剧恶化

在世界经济不景气的宏观环境下,发达国家经济出现整体衰退,发展中国家经济减速,对钢材需求均出现下降。同时钢铁领域的贸易保护主义愈演愈烈,这些都成为阻碍我国钢材出口的重要因素。下图为2001-2008年我国钢材出口量及其增长率。从下图中可以看出我国钢材出口在连续6年正增长之后,在2008年首次出现负增长。

2001-2008年我国钢材出口量及其增长率

根据最近的

海关数据

显示,2009年2月我国出口钢材156万吨,环比减少18.32%,同比减少49.84%,创下自2005年11月以来的钢材出口新低。今年前2个月钢材出口同比下降50%以上。而1月份出口有60%左右是去年结转合同,今年新签合同很少,预计今年钢材出口形势将急剧恶化。2009年我国钢材出口注定延续低迷态势。

2008年以来我国月度出口钢材变化情况

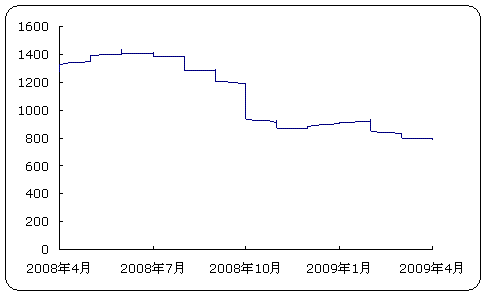

三、产品价格一跌再跌

由于产量过剩、下游需求不振以及出口萎靡等因素影响,钢材价格在进入2月份以来不断下跌,下图为2008年4月份以来宝山钢市综合指数成交均价指数。从下图中可以看出金融危机全面爆发以来,我国钢铁产品价格急速下滑。

宝山钢市综合指数成交均价指数

四、经济效益陡势下滑

受金融危机的冲击,我国钢铁 行业 于2008年四季度进入周期性低谷。据中钢协的数据显示,2008年我国71户大中型钢铁企业实现利润846.38亿元,比上年下降43.32%。全年15户企业亏损,亏损面达21.13%。2008年可谓冰火两重天,其中上半年71户大中型钢铁企业实现利润1010.47亿元,同比增长26.1%;下半年大中型钢铁企业整体亏损164.09亿元,特别是12月份当月亏损额达到291.22亿元,产品销售利润率为-17.44%,创历年来的新低。而2009年1月份全 行业 仍亏损10亿元以上。业内人士预计,今年2、3月份亏损呈现加剧的趋势。

五、产业集中度仍然偏低

进入21世纪,随着我国钢铁工业的快速发展,钢铁企业的生产规模总体上有了很大提高。2000年,我国重点钢铁企业中1000万吨以上的钢铁企业只有宝钢1家,500万吨以上的钢铁企业只有4家。到2007年,我国1000万吨以上的钢铁企业达到10家,占全国钢产量的比重为36.8%,比2000年增加了22.9个百分点。

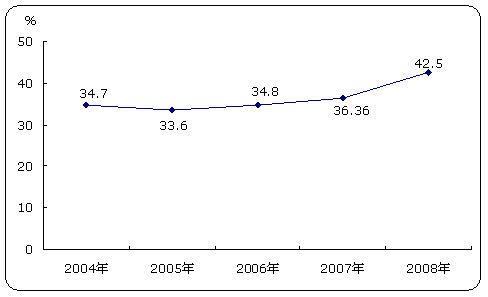

近年来,尽管我国钢铁企业的生产规模大幅提高,但由于我国钢铁企业数量增长过快,产业集中度不升反降。2000年前10位企业钢产量合计占全国的49.0%,2006年却降低到了34.8%。然而,2007年我国钢铁 行业 的联合重组使集中度有所回升,前10家企业产量所占比例也回升到了36.36%。2008年,这一数字达到了42.5%。

2004年-2008年排名前十位钢铁企业粗钢产量占我国钢总产量的比例

从上图可以看出,在我国一系列政策指引下,我国钢铁产业集中度在逐年上升。然而距离“到2011年,我国国内排名前5位钢铁企业的产能占全国产能的比例达到45%以上,沿海沿江钢铁企业产能占全国产能的比例达到40%以上。”的目标仍然还有很长的路要走。

第二节 下游产业发展情况

分析

下游产业——装载机 行业

1、我国装载机 行业 目前状况

我国装载机 行业 从1966年起步到2008年已走过了整整43年历程。在这期间,共经历了5次较大的宏观经济调控,出现了5个拐点。这5次分别是1981年、1990年、1994年、2004年和2008年。这5年,也正是国家实施宏观经济调控的5年。从这5次宏观经济调控对装载机的影响来看,前3次比上一年销量都有所下降。1981年、1990年、2004年分别比上一年下降了44.3%、4.9%、22.0%。在这3年中,1981年比上一年下降度幅度最大。但1981年时企业数量很少,产销量也不大,因此对 行业 的影响不大。其次降幅最大的是1994年,降幅为22%,这是在基数很大情况下的大幅度下降,对 行业 的影响特别大,一直持续到4年后的1998年才缓过气来,这说明1994年调控力度很大。后两年调控的结果,调控年只比上一年增幅放缓,但总销量仍有所增加,说明这个时期,我国装载机 行业 高速发展势头不可阻挡!从这5次宏观调控的前4次来看,每一次宏观调控之后,都迎来了下一次的更大发展机遇,乐观估计这次世界经济危机之后也会如此。

目前,我国装载机 行业 企业总数约130家,年销售量在500台以上的共22家、5000台以上的骨干企业除前7名中国名牌企业外,加上福田雷沃重工、常林等共9家。前7名中国名牌企业分别是柳工、厦工、龙工、沃尔沃临工、徐工、神钢成工、卡特山工。其中前3家为龙头骨干企业,这3家企业年销售量均在2万台以上。2008年我国装载机 行业 销量已突破17万台,据全 行业 65家企业统计为17.0856万台,达到了历年来的最高峰。到2008年,全 行业 年产能已超过30万台,除前9名企业外,加上宇通重工前10家企业年产能已超过25.5万台。前3家龙头骨干企业年产能已超过14万台,柳工、龙工年产能均在5万台以上。

2、国内市场格局变化大

我国装载机 行业 目前市场竞争格局发生很大变化。世界主要装载机制造企业卡特彼勒、小松、沃尔沃、利勃海尔等从开始的直接向中国出口销售,到向我国输出技术、以技贸结合的方式进入我国装载机市场,即所谓的技术换市场等都未成功。直到后来的合资、独资等各种方式都尝试过了,但都收效甚微。近4年多来,他们通过收购我国主要装载机骨干企业,用“属地化”管理方式基本上取得了成功。在国内企业中,龙工2005年11月7日股票在香港成功上市,至此,我国装载机 行业 前3家龙头骨干企业均为上市股份制企业。形成了以3家龙头骨干上市企业柳工、厦工、龙工三足鼎立之势,支撑起国内装载机 行业 的大旗。加上其它几家主要装载机企业一起,形成了国内装载机阵营。2005年以来,国外企业通过并购,全资或控股形成了卡特山工、沃尔沃临工、神钢成工等,形成了国外装载机阵营。加上来势凶猛的韩国斗山、韩国现代以及日本小松等企业,逐步形成了强大的国外装载机阵营。目前国外装载机阵营在我国的市场占有率已超过25%,我国国内装载机企业从以前的99%以上的市场占有率已经下降到了目前的75%以下。今后我国装载机 行业 的市场竞争,主要表现在以柳工、厦工、龙工为首,加上徐工、常林,以及民营企业福田雷沃重工、宇通重工、晋工等组成的国内装载机阵营与以卡特山工、沃尔沃临工、神钢成工等为首,加上韩国斗山、现代、以及日本小松等国外装载机阵营之间的竞争。

此外,我国装载机 行业 目前市场集中度有了比较大的提高。2003年~2008年,柳工、厦工和龙工这3家龙头骨干企业的市场占有率从2003年的38.2%增加至2008年48.6%,共增加了10.4个百分点,市场向龙头骨干企业集中的速度在加快。反之,其它100余家企业的绝大多数市场占有率都在下降,市场正在向良性方向发展。

低水平价格战的竞争形式仍然存在,降价成为争夺市场的主要手段。一方面由于主机制造企业的增加,特别是竞争实力很强的大企业加盟;另一方面由于新增加的产能基本上都是低水平的重复,并没有技术上新的突破。这些更加剧了竞争的残酷性。

由于盈利水平较低,整个 行业 效益下滑比较明显,这在很大程度上制约了我国整个装载机 行业 向高水平、高技术方向发展, 行业 潜伏着生存与发展的危机。近几年,国内装载机生产企业除厦工、柳工、龙工、临工和徐工等实力较强的企业其利润率保持在一定的水平外,其他中小型装载机生产企业大多处于微利或亏损状态。

国外企业将进一步加大入主我国装载机 行业 的力度。国际著名的大企业集团纷纷进入中国工程机械 行业 ,以美国凯雷入主徐工集团、卡特彼勒入主山工为起点,掀起了工程机械 行业 新一轮的并购热潮。近期卡特彼勒又与国内装载机龙头企业如厦工、柳工等骨干生产企业进行了密切的接触,这些跨国企业主要以其雄厚的资金和技术实力逐步打开国内装载机市场。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。