第一节 金属压力容器制造业市场调查

一、金属压力容器制造业市场规模及使用情况

随着我国经济总量的增加和生产规模的扩大,全国各类压力容器的在用量在十年多一点的时间有了明显增加。与2000年相比,至2005年,固定式压力容器在用量增加了31%,达124.5万台,移动式压力罐车增加了53.5%,为1.1万辆,而压力气瓶更为突出,增长了二倍,已达8300多万只。

金属压力容器使用情况 分析

| 类别 | 单位 | 年份 | ||

| 2000年 | 2005年 | |||

| 固定式 | 万台 | 126 | 124.5 | |

| 按设计压力分 | ||||

| 第一类 | 低压(0.1MPa≤P<1.6MPa) | 万台 | 84.63 | 83.03 |

| 第二类 | 低压(0.1MPa≤P<1.6 MPa) | 万台 | 12.58 | 12.74 |

| 中压(1.6MPa≤P<10MPa) | 万台 | 19.59 | 19.65 | |

| 第三类 | 低压(0.1MPa≤P<1.6MPa) | 万台 | 1.41 | 1.45 |

| 中压(1.6MPa≤P<10MPa) | 万台 | 4.37 | 4.42 | |

| 高压(10MPa≤P<100MPa) | 万台 | 3.06 | 2.76 | |

| 超高压(P≥100MPa) | 万台 | 0.20 | 0.27 | |

| 医用氧枪 | 万台 | 0.14 | 0.18 | |

| 按用途分 | ||||

| 反应容器 | 万台 | 13.39 | 13.87 | |

| 换热容器 | 万台 | 40.83 | 40.63 | |

| 分离容器 | 万台 | 36.24 | 36.26 | |

| 储存容器 | 万台 | 26.26 | 22.37 | |

| 其中球罐(≥50m3) | 万台 | 0.85 | 0.51 | |

| 其他容器 | 万台 | 9.28 | 11.37 | |

| 移动式 | ||||

| 罐车 | 辆 | 17921 | 17036 | |

| 其中,汽车罐车 | 辆 | 12713 | 12171 | |

| 其中,铁路罐车 | 辆 | 4578 | 4865 | |

| 气瓶 | 万只 | 6133.29 | 8308.92 | |

| 其中,无缝气瓶 | 万只 | 577.91 | 591.39 | |

| 溶解乙炔气瓶 | 万只 | 229.37 | 263.8 | |

| 液化石油气瓶 | 万只 | 5288.17 | 7418.82 | |

| 车用气瓶 | 万只 | 3.95 | 9.75 | |

| 低温气瓶 | 万只 | 0.09 | 0.65 | |

| 其他气瓶 | 万只 | 33.80 | 24.52 | |

近两年,固定式压力容器的在用量变化不大。其中低压容器的用量最大,虽稍有下降,但仍约占总量的77%,中压和超高压有些许增加,但它在总量中的所占比例过小,所以影响甚微,而且,不同用途的固定式压力容器的在用量及使用比例也大体相同。

在移动式压力容器中,近两年罐车的在用量维持在1.7万多辆,其中仍以汽车罐为主,约在72%左右,铁路罐则稍有增加。与前一年比,气瓶在用量增长了35%,是增长较快的一种压力容器。在气瓶当中,液化石油气瓶的用量最大,约占88%,其增长速度也最快,一年内增长40%。

二、金属压力容器制造业现有生产能力

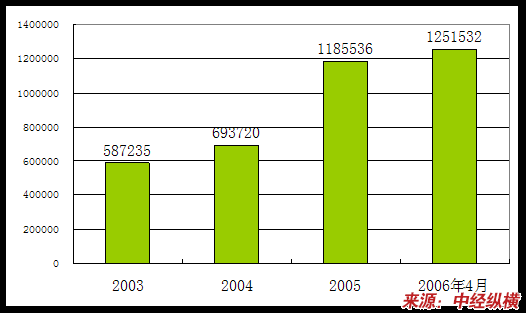

2003-2006年4月金属压力容器制造业产成品情况

单位:千元

2005年金属压力容器制造业各地区企业产成品情况

地区 产成品/千元 比上年 %

| 类别 | 单位 | 年份 | ||

| 2000年 | 2005年 | |||

| 固定式 | 万台 | 126 | 124.5 | |

| 按设计压力分 | ||||

| 第一类 | 低压(0.1MPa≤P<1.6MPa) | 万台 | 84.63 | 83.03 |

| 第二类 | 低压(0.1MPa≤P<1.6 MPa) | 万台 | 12.58 | 12.74 |

| 中压(1.6MPa≤P<10MPa) | 万台 | 19.59 | 19.65 | |

| 第三类 | 低压(0.1MPa≤P<1.6MPa) | 万台 | 1.41 | 1.45 |

| 中压(1.6MPa≤P<10MPa) | 万台 | 4.37 | 4.42 | |

| 高压(10MPa≤P<100MPa) | 万台 | 3.06 | 2.76 | |

| 超高压(P≥100MPa) | 万台 | 0.20 | 0.27 | |

| 医用氧枪 | 万台 | 0.14 | 0.18 | |

| 按用途分 | ||||

| 反应容器 | 万台 | 13.39 | 13.87 | |

| 换热容器 | 万台 | 40.83 | 40.63 | |

| 分离容器 | 万台 | 36.24 | 36.26 | |

| 储存容器 | 万台 | 26.26 | 22.37 | |

| 其中球罐(≥50m3) | 万台 | 0.85 | 0.51 | |

| 其他容器 | 万台 | 9.28 | 11.37 | |

| 移动式 | ||||

| 罐车 | 辆 | 17921 | 17036 | |

| 其中,汽车罐车 | 辆 | 12713 | 12171 | |

| 其中,铁路罐车 | 辆 | 4578 | 4865 | |

| 气瓶 | 万只 | 6133.29 | 8308.92 | |

| 其中,无缝气瓶 | 万只 | 577.91 | 591.39 | |

| 溶解乙炔气瓶 | 万只 | 229.37 | 263.8 | |

| 液化石油气瓶 | 万只 | 5288.17 | 7418.82 | |

| 车用气瓶 | 万只 | 3.95 | 9.75 | |

| 低温气瓶 | 万只 | 0.09 | 0.65 | |

| 其他气瓶 | 万只 | 33.80 | 24.52 | |

三、金属压力容器制造业产品产销量

2003-2006年4月金属压力容器制造业产品销售收入 分析

单位:千元

2005年金属压力容器制造业各地区产品销售收入 分析

地区 产品销售收入/千元 比上年%

| 类别 | 单位 | 年份 | ||

| 2000年 | 2005年 | |||

| 固定式 | 万台 | 126 | 124.5 | |

| 按设计压力分 | ||||

| 第一类 | 低压(0.1MPa≤P<1.6MPa) | 万台 | 84.63 | 83.03 |

| 第二类 | 低压(0.1MPa≤P<1.6 MPa) | 万台 | 12.58 | 12.74 |

| 中压(1.6MPa≤P<10MPa) | 万台 | 19.59 | 19.65 | |

| 第三类 | 低压(0.1MPa≤P<1.6MPa) | 万台 | 1.41 | 1.45 |

| 中压(1.6MPa≤P<10MPa) | 万台 | 4.37 | 4.42 | |

| 高压(10MPa≤P<100MPa) | 万台 | 3.06 | 2.76 | |

| 超高压(P≥100MPa) | 万台 | 0.20 | 0.27 | |

| 医用氧枪 | 万台 | 0.14 | 0.18 | |

| 按用途分 | ||||

| 反应容器 | 万台 | 13.39 | 13.87 | |

| 换热容器 | 万台 | 40.83 | 40.63 | |

| 分离容器 | 万台 | 36.24 | 36.26 | |

| 储存容器 | 万台 | 26.26 | 22.37 | |

| 其中球罐(≥50m3) | 万台 | 0.85 | 0.51 | |

| 其他容器 | 万台 | 9.28 | 11.37 | |

| 移动式 | ||||

| 罐车 | 辆 | 17921 | 17036 | |

| 其中,汽车罐车 | 辆 | 12713 | 12171 | |

| 其中,铁路罐车 | 辆 | 4578 | 4865 | |

| 气瓶 | 万只 | 6133.29 | 8308.92 | |

| 其中,无缝气瓶 | 万只 | 577.91 | 591.39 | |

| 溶解乙炔气瓶 | 万只 | 229.37 | 263.8 | |

| 液化石油气瓶 | 万只 | 5288.17 | 7418.82 | |

| 车用气瓶 | 万只 | 3.95 | 9.75 | |

| 低温气瓶 | 万只 | 0.09 | 0.65 | |

| 其他气瓶 | 万只 | 33.80 | 24.52 | |

四、金属压力容器制造业产品需求

未来金属压力容器发展的典型装备有:

1、石油炼制

大型化,500t/年的装置占总能力50%;完成8个千万吨级炼厂的改造;千吨级加氢反应器,千万吨级蒸馏塔,1万m2板壳式换热器,12~20万m3油罐,1万m3低温储罐,130m3石油液化铁路罐。

2、石化设备

5套大型乙烯装置改造,能力达60~70万吨/年;

3套中型乙烯装置改造,能力达18~20万吨/年;

合资建设4套乙烯工程,能力达270万吨/年;

10~15万吨/年乙烯裂解炉;

20万吨/年急冷废热炉。

3、合成纤维

3套精对苯二甲酸装置(PTA),能力35~45万吨/年。

除了新增能力需要的设备外,原有设备也需正常更换。以石化装置中常用的换热设备为例,正常的年更换率约在3.5%。按我国压力容器巨大的保有量计,每年补添的数量也是可观的。

五、入世对金属压力容器制造业影响 分析

有人 研究 过“入世”对我国石化机械制造业的影响。认为,取消配额将使大量能力低于100万吨/年的小炼油厂难以为继,加工能力在500万吨/年的炼油厂将被控制发展,较大规模的炼油厂也会受到一定影响。关税递减和解除市场准入,会使腈纶等合成纤维的生产带来威胁,从而影响石化装置的生产。国外公司分销权的获得及粮食进口放开,自然会影响化肥生产,这样就需相应调整化肥生产装置的产品结构。

但是这些影响,近3~4年内不会很明显。原油进口价格相对较低,对原油加工影响不大,而且有3年过渡期。非关税壁垒,近3年内不会放开,前4年不放进口配额,由于中石化工集团及中石油天然气集团已拥有90%以上国内市场,国外市场进入也需借助这两大集团的合作。

鉴于以上 分析 ,“入世”对压力容器制造业的影响较少,小型容器制造企业的能力将逐步转换到生产较大型的容器,气瓶的出口将会进一步扩大,部分关键装备的高性能和特大型容器需要进口。

第二节 金属压力容器制造业市场 分析

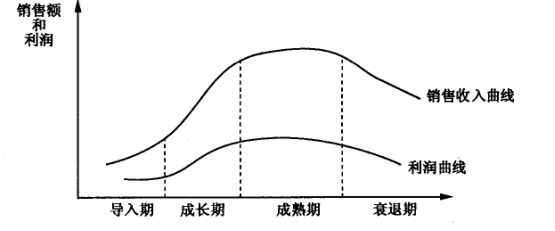

一、金属压力容器制造业产品寿命周期 分析

产品生命周期曲线

产品生命周期:产品在完成研制以后,从投入市场开始到被市场淘汰为止所经历的时间。在产品生命周期的不同阶段中,销售量、利润、购买者、市场竞争等都有不同的特征,这些特征可用下概括。

产品生命周期不同阶段特征

| 项目 | 导入期 | 成长期 | 成熟期 | 衰退期 | |

| 前期 | 后期 | ||||

| 销售量 | 低 | 快速增大 | 继续增长 | 有降低趋势 | 下降 |

| 利润 | 微小或负 | 大 | 高峰 | 逐渐下降 | 低或负 |

| 购买者 | 爱好新奇者 | 较多 | 大众 | 大众 | 后随者 |

| 竞争 | 甚微 | 兴起 | 增加 | 甚多 | 减少 |

二、金属压力容器制造业产品市场供求 分析

通过对2005年的数据进行 分析 ,股份制企业是金属压力容器制造业的主体。从资产分布情况看,三资企业的资产19.93%,股份制企业(包括各种混合所有制的股份制企业)占到57.06%,国有和集体企业资产占 行业 资产的20.87%;销售收入的分布是:股份制企业(包括各种混合所有制的股份制企业)所占份额是60.53%,三资企业企业占19.1%,集体企业和国有企业占到18.23%。

2001年到2005年,由于三资企业产品在渐渐蚕食内资企业的销售份额,使得内资企业的销售比重不断下降,整个2005年国内市场基本是以股份制企业产品为主导地位,在细分经济类型来看,股份企业占主导地位。从整个市场的销售规模来看,整个 行业 的销售规模呈上升的态势,由2001年的64.75亿增长到2005年的154.82亿。出口交货值由2001年的4.23亿元的经过五年的时间,增长到2005年的17.49亿。

三、金属压力容器制造业细分市场 分析

2004年,金属压力容器制造业实现工业总产值(不变价)92.6亿元、比2002年增长13.1%,产品销售收入88.1亿元、比2002年增长16.2%。2004年上半年 行业 产值和利润同步增长20%以上,产品销售收入35.1亿元,比上年同期增长22.2%。其中,石油钻采专用设备制造业实现产品销售收入30.8亿元、比2003年增长20.9%;炼油和化工生产专用设备制造业产品销售收入37.4亿元、比2003年增长23.2%。其中进口热交换装置、提净塔、精馏塔22354万美元,而出口只有1043万美元。石油钻采专用设备及零部件出口共计12054万美元,比同期增长3937万美元。生产总量持续大幅度增长。2005年1~6月,规模以上石油钻采专用设备企业实现销售收入77亿元,同比增长45.1%;规模以上的炼油、化工专用设备企业实现销售收入52亿元,同比增长30%,虽增速减缓但仍继续保持高速增长。

四、金属压力容器制造业消费者 分析

金属压力容器的主要消费者有石化 行业 以及普通用户。

1、石化 行业

未来几年,我国石油和化学工业市场空间将进一步加大,石化 行业 将成为投资热点,以炼油和乙烯为龙头和核心的石化工业将保持持续发展的态势,化肥 行业 优化结构,新材料和新领域精细化工前景广阔。石化 行业 将呈现以下发展趋势:

1)我国仍将是世界石油化工 行业 发展最快的地区,并将成为国内外投资者投资的重点地区。我国石油化工市场前景广阔,发展空间巨大。预计到2010年,我国主要石油化工产品消费量将达到全球总消费量的三分之一。华东地区和华南地区仍将是我国石油化工产品生产、消费中心。

2)跨国公司和周边国家地区的竞争性产业将继续向我国转移,通过本地化生产、销售占领中国市场。预计到2010年前后,我国仍将进口大量的原油、燃料油、LNG、LPG、合成树脂、工程塑料、合纤单体(精对苯二甲酸、EG)和部分有机原料,以满足国内持续高速增长的市场需求。

3)化工 行业 竞争趋于激烈,产业结构、技术结构和规模结构将得到进一步优化,国内企业竞争力进一步提高。自主创新将成为提升企业竞争力的亮点之一。而民营企业在石油化工领域将占有一席之地,并有望进入中上游领域,如炼油、乙烯、芳烃和精对苯二甲酸等领域以及原油、成品油的进出口和仓储业务。

4)资源型产业备受关注,技术含量较高的石化、新材料和部分专用精细化学品将成为高盈利 行业 。预计下一个盈利高峰期在2011-2013年,我国石油和化学工业将成为国内外投资者投资的热点 行业 。

4)化学工业面临环境保护、能源紧张和水资源短缺的挑战,尤其是地处市场中心的华东和华南地区,产业升级(高技术含量、高附加价值、低能耗、低污染)将成为发展重点。资源成为石油化学工业发展瓶颈,原油、天然气和原煤供求矛盾将日益突出。新的替代资源得到高度关注。

作为石化 行业 的生产运输设备,金属压力容器的需求会不断增加,从而促进金属压力容器制造 行业 的发展。

2、普通用户

普通用户主要是对氧气瓶以及液化气瓶的需求。普通用户对这两种产品的需求都倾向于小型的、便携式的。比如氧气瓶,氧气瓶用户主要有某些疾病或是老年人。因此要求方便简单,便于携带等。而医院倾向于用较大的氧气瓶,以满足特殊病人的需要。

五、金属压力容器制造业 市场发展 预测

1、石油化工装置规模化带来设备大型化。例如,聚氯乙烯装置用聚合釜将达到85~110立方米,农药、涂料、医药企业需要的搪玻璃反应罐及储罐趋向大容积,纯碱和磷肥企业需要的过滤机也向大规格发展。

2、石油和化工产品储运设备将获特定的市场份额。铁路罐车、汽车罐车品种将不断扩大,以满足不同石油和化工产品运输的需要;集装箱运输方兴未艾,是扩大出口的方向。

我国石油化工制品生产量与未来十年增长率

单位:万吨

| 项目 | 汽、煤、柴油(亿吨) | 乙烯 | 合成树脂 | 合成橡胶 | 合成纤维 | 有机原料 |

| 2005年产量 | 1.36-1.38 | 1500 | 2500-2700 | 110 | 1080-1260 | 560 |

| 年增长率 | 4.3-4.6 | 8.5 | 7.8-0 | 4 | 5.8-8.3 | 6.9 |

| 2010年增长率 | 4.7 | 6.8 | 6.0 | 4.9 | 4.0 | - |

今后十年,我国的炼油能力和乙烯生产能力将翻一番,对石化设备的需求是显而易见的。例如,到2005年,乙烯生产能力尚差一千万吨,还需新增很多设备。“十五”期间,石化设备生产的年增长量约为5%。

“十五”末期,对我国石化装置的国产化率的要求是:炼油设备98%,石化装置80%,化纤装置60%,化肥装置95%,石油勘探设备80%。

第三节 金属压力容器制造业市场推广策略

产品的形象价值不可低估,其整体形象包括:核心产品形象、形式产品形象和延伸产品形象三部分。在开发推广中,必须根据新产品的特点,进行全方位的形象策划,主要策略有:准确进行形象定位,确定其形象特色;设计鲜明的品牌名称突显品牌意识;运用不同寻常的传播沟通方式,树立完美形象。实践证明,无形的竞争重于有形竞争,形象策略比价格、质量策略更重要。

一、产品形象

产品不仅具有一系列有形的物质属性,还包含许多无形的、文化的等方面的属性。科技新产品科技含量高,在维修和售后服务等方面,不仅要满足消费者物质方面的需要,而且更应满足消费者非物质的需求和欲望。完整的产品形象应包括核心产品形象、形式产品形象和延伸产品形象三部分。

1、核心产品形象

指产品提供给消费者的实际利益。如打字机能够打字,复印机可以复印等。开发科技新产品时,要特别注意 分析 和 研究 消费者对产品的真正需求,做到对核心产品准确定位,以避免无效投入。

2、形式产品形象

指产品的有形部分,包括产品的质量水平、特点、式样、品牌和包装等。科技新产品在开发中要认真 研究 消费者的心理,艺术地将产品形象勾画出来,从感官上吸引消费者。

3、延伸产品形象

指产品提供的各种附加利益,包括免费送货、安装维修、培训指导、信誉保证等,将产品形象从时间上、空间上延伸到购买者的使用过程。

二、设计鲜明的品牌名称

品牌的名称标志,是体现产品整体形象的一个重要方面,确立品牌意识,树立品牌形象,是一项重要的经营策略。而品牌的名称对新产品的开发和推广具有极大的推动作用,必须高度重视品牌设计的技巧和艺术。

1、科学性和艺术性并佳

科技新产品的名称不仅要考虑其可注册性及受保护性,而且要想成为世界名牌,还要考虑到不同国家在文化和语言上差异,能被世界上尽可能多的人发音、拼写和认知。

2、语言要简洁凝练,好听易记

科技新产品要成为名牌,其名称要便于传诵,响亮易读,否则,就会影响推广效果。

3、运用不同寻常的信息传播方式

形象的价值不可估量,而如何把科技新产品的形象树立起来,为公众所熟悉了解,又是一项复杂而艰巨的工程。目前的信息传播方式主要有:广告、新闻传播、开展专题活动等。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。