第一节 我国燃料油生产 分析

一、历年来生产统计

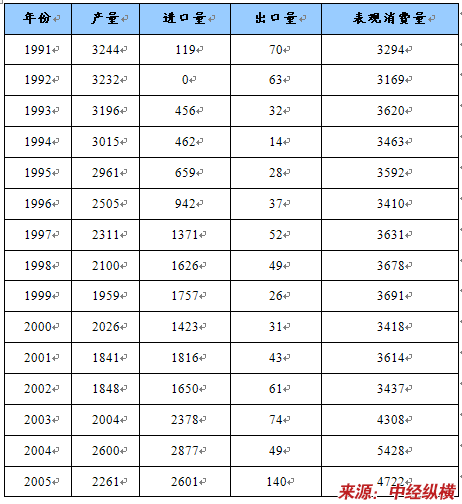

历年我国燃料油供需状况 单位:万吨

二、2007年生产统计

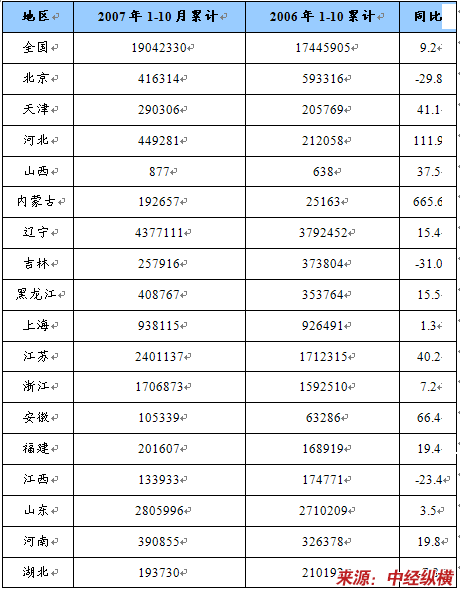

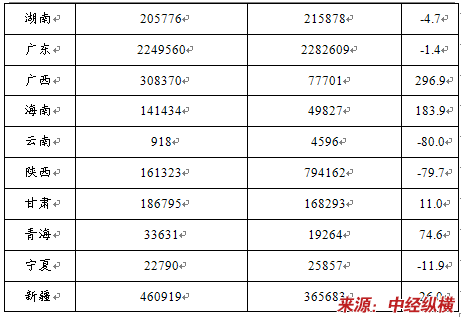

2007年1-10月燃料油产量统计 单位:吨

三、我国炼油 行业 总体市场规模

我国炼油工业基本上是依靠自己的技术发展起来的。50年来,随着国民经济增长和社会发展的需要,在稳步提高炼油能力的同时,重点发展深度加工、降低能源消耗、提高产品质量、更新工艺装备、推广先进控制技术,积极开展“三废”治理和综合利用工作,炼油综合技术水平上了一个新台阶。到1997年底,我国原油一次加工能力己达227Mt/a,居世界第四位;原油加工能力在5.00Mt/a以上的大型炼厂已有23座,最大的达9.50Mt/a;催化裂化装置能力达76.00Mt/a,催化重整装置能力13.00Mt/a,加氢裂化装置能力达11.10Mt/a,焦化装置能力16.00Mt/a,加氢精制装置能力19.00Mt/a,润滑油生产能力3.60Mt/a,基本上可以满足加工国产原油和部分进口原油的需要。1997年我国实际加工原油153.73Mt,生产汽、煤、柴、润四大类油品86.35Mt。除此之外,还生产溶剂油、石蜡、液化石油气、石油沥青、石油焦和燃料油等多种石油产品,除为调剂市场品种需求变化而进口少量油品外,基本能够满足国内市场需求,还有些产品出口。

目前我国炼油装置利用率不到70%,因此原油加工能力严重过剩。另一方面,我国轻质油品平均收率只有60%左右,重油产率高达24%,商品重油达18.9%,与发达国家差距很大。目前我国石油产品档次较低,油品质量和规格都难以适应日趋严格的环保要求,与国际先进水平有较大差距。我国汽油烯烃含量和含硫量都比较高,1997年我国90号以上汽油只占车用汽油的77%,70号汽油占23%(1998年己降至10%)。我国柴油安定性差,十六烷值低,含硫量高,柴油一级品以上的比例只占73%。柴汽比低,不能适应我国市场需求是突出问题,1997年生产柴汽比1.40,消费柴汽比是1.54,因此不得不进口大量柴油。我国润滑油生产能力居世界第三位,但产品档次不高,缺少很高和超高粘度指数基础油,添加剂平均加入量只有3.1%,缺少复合添加剂,中高档润滑油加剂量比发达国家多10%~20%,多级油比例只有9%,大路货比例很大。我国道路沥青标准低、质量差、品种不对路。1997年我国消耗道路沥青约3200kt,国产2438kt,占总消耗量的76.2%,近四分之一依赖进口。在国产的2438kt道路沥青中,重交通道路沥青为465kt,仅占19.08%,绝大部分是低档次的普通道路沥青,只能用于铺筑三级公路,1997年进口高等道路沥青为760kt,1998年1-8月份进口400kt。

除此之外,目前我国炼油工业还存在能耗物耗高,加工损失大,劳动生产率低,经济效益差等问题,难以适应今后我国经济快速增长的需求,特别是如果2000年我国加入世贸组织(WTO),多数炼油企业都难以与跨国石油公司竞争和抗衡,如不加大改革的力度,今后我国炼油工业就难以生存和发展。

第二节 我国燃料油进出口 分析

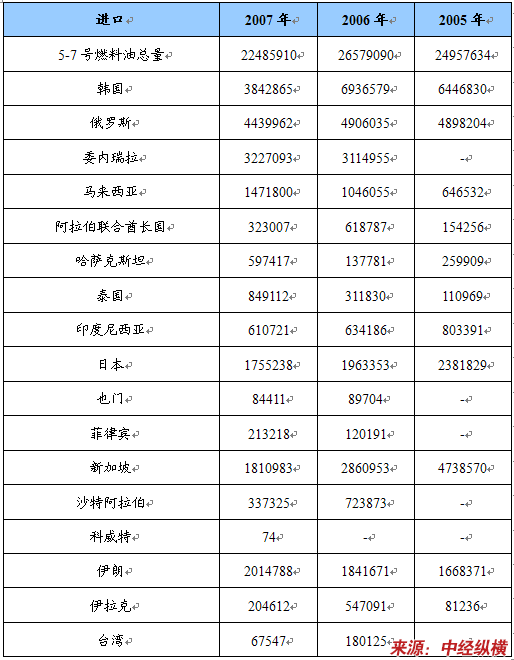

我国燃料油分国别进出口状况 单位:万吨

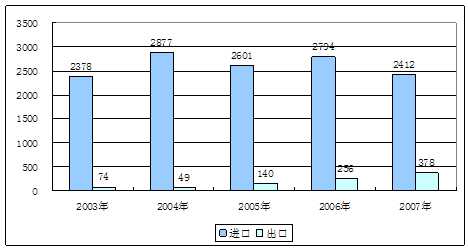

中国燃料油进出口数据统计

第三节 我国水上油品市场及油品水上运输情况

一、我国水上油品市场 分析

我国辽阔水系培育了庞大的水上成品油及燃料油市场。据不完全统计,2002年我国水上油料消费总量近1400万吨,其中成品油需求量2120万吨,燃料油约为580万吨。业内人士预测,随着我国海上航运和内河运输规模逐年扩大,水上油料年需求总量还将以2%~3%的速度扩张。

从需求区域来看,主要集中在长江、黄河、珠江构成的长江三角洲(长江干线及其支流、京杭大运河)、环渤海湾地区、珠江三角洲(福建、广东沿海)及东北松花江及嫩江等消费市场。浙江、江苏、上孩湖北、广东、福建、山东、辽宁、黑龙江等区域消费量比较集中,约占水上消费总量80%。长江干线及支流水系市场年需求量约为300万吨;长江三角洲全水域年需求量约为340万吨,其中浙江舟山海上市场约为160万吨;珠江三角洲全水域合计年需求量约为210万吨,辽宁、黑龙江沿孩黄河三角洲、环渤海湾地区水上市场约为230万吨。

从自然水域划分情况来看,中国石化集团辖区水域市场年需求约占全国总需求65%,而中国石化下属销售企业及联营公司在其自有市场辖区内的市场销售份额尚不足40%。长江三角洲、珠江三角洲水上市场占有率仅为1/3和1/5。

供应现状:逐水掘金的障碍

由于油品销售利润空间的存在,在衍生出若干专门从事水上油料销售的企业主体的同时,许多个体工商户也纷纷介入水上油料销售。据浙江海事部门统计,浙江省境内从事水上经营的各种加油站(船)就有1070余座,其中社会单位或个人无证经营、船舶超年限"服役"、加之安全生产不合格等问题达总数近70%。这些发育不良的供应主体,有的肆意掺杂使假,有的欺行霸市,严重扰乱了水上供应秩序,也构成了两大集团逐水掘金的巨大障碍。

1、经营行为监管难

受许多水上加油船流动作业特点影响,导致政府职能部门在人力、物力、财力不足的情况下,形成事实上的"监管难"局面。浙江、江苏、福建等水上市场发育比较早的地区,还出现了恶劣油霸垄断市场的现象。

2、掺杂使假严重

上海船舶设计 研究 院机械师林丰接受记者采访时说,形成国内散装船能够适应各种非标等级柴油及燃料油的原因,是船舶配套厂家在设计燃油动力系统时,选择的额定功率、电压、机轮转速范围较宽,如船用双频制柴油发电机组的额定功率范围是200~700千瓦。这就直接构成了水上市场油品掺杂使假现象泛滥的技术性根源,逐利者用燃料油勾兑柴油、非标油勾兑正品油损害消费者合法利益,使得常年依靠货物运输、旅客运输、渔船作业的水上消费客户苦不堪言。

另外,辽东半岛、山东半岛、南方沿孩广西北海等地走私油料也对近孩内河市场水上供应产生较大影响。

历史成因:需要抚平的伤痛

受水上作业存在交叉作业、跨省市区域消费、供应具有起伏性、两大集团没有专业水上销售经验、水上销售综合利润偏低等因素影响,早些年,两大集团各地销售企业对介入水上市场缺乏积极性,形成了主渠道水上销售体系"水上网点少、作业场所窄、加油设施破、经营质量差"等问题,这也成了两大集团需要抚平的伤痛。

1、市场占有偏低

从市场占有情况来看,中国石化系统只有浙江公司水上市场占有率超出50%,较好的安徽公司也刚达40%,其他销量较大单位如江苏、福建、广东、山东等公司,其水上市场占有份额都只在1/3~1/5左右,其他省市公司水上市场占有率则更为低下。水上销量、占有率与市场主渠道地位极不相称。网点数量偏少,据统计,中国石化下属省市公司及联营中长燃公司累计拥有730座水上加油站(船),仅为辖区市场内2800座水上加油站(船)总数的1/4强。水上市场拥有比例较高的浙江水上网点,其拥有比率也不足1/3.网点偏少,制约了中国石化水上销量和市场控制力的整体提高。

2、单站规模偏小

许多省市公司水上加油站只局限于一船一站形式,很不利于"中国石化"品牌在水上市场快速传播,与水上消费者不断觉醒的质量意识格格不入。

3、硬件缺乏竞争力

许多省市区公司绝大多数水上加油趸船,不仅吨位较小,而且设备陈旧落后,不仅不能满足泊位较大货船加油需求,而且由于投资少年久失修,存在着严重的安全隐患。

4、专业管理水平低

长年疏于对水上业务的重视与 研究 ,习惯上用陆地加油站管理办法去管理水上加油站,形成管理与实际上的脱节,缺乏有效的水上加油站管理体制和考核机制。

快速应对:逐水掘金之关键

有人估算,按中国石化辖区水上市场供应状况,水上市场占有率每提高1个百分点,就可以增加6万吨销售量。专家坦言,两大集团逐水掘金,必须要解决如下八大问题,而且谁解决得早,谁就能从容不迫地从广阔的水上市场中掘走第一桶金。这八大问题是:

一是加大网点投资力度

加强对长江三角洲和珠江三角洲,以及重点的内河、内江、湖泊和沿海区域的水上网点建设,用较快时间完成对重点水域网络布局和优化。对现有销售不明显的水上网点实行关停并转,减少资源浪费;对具有良好的 市场发展 潜力的水上加油站,通过投资、改造和技术升级等形式,提升水上油站的船只靠泊能力、发油硬件设施及油站外观形象,提高单站销量;对设立在交叉水域的不同省市区公司之间的水上加油站按属地原则进行资产无偿划转,降低内部竞争程度。

二是多途径开展竞争合作

通过对辖区内水上市场主要竞争对手的调查 研究 ,根据水上销售业务毛利水平低、建站成本投入大特点,将收购、租赁现有社会水上网点,作为扩大水上零售网络的主要手段,以减少竞争对手和维护销售通路安全;也可以参股、控股等形式实行经营联合,扩大销售通路。

三是增加网点服务功能

经常性地开展客户问卷调查,尽量贴近和掌握客户消费心理和消费习惯,推广水上业务服务规范,为水上作业船只提供自来水,为船员提供医疗、理发、摄影、轮机管理与检修、小商品超市、邮箱、航道图服务,从情感营销、特色服务、服务范围、文化营销服务上下功夫,培育以"精心 研究 市场、精心打造品牌、精心管理网点、精心服务客户"为核心内容的企业文化,提升品牌形象和品牌在客户心目中的美誉度。

四是优化业务管理体制

对重点水域大中型水上加油站给予销售价格、改造资金等方面政策扶持,培育一批有市场影响力和品牌传播力的超大型水上加油站。对部分省市区内河水域水上加油站,实行合伙承包、夫妻站等多种形式的改革探索。

五是建立市场协调机制

首先是企业内部要做好交叉水域、水陆之间、上下游之间的水上加油站,加强销售价格协调;其次是要做好与自然水域内的主要水上销售商的价格协调,通过建立有效的价格协调机制,提高盈利水平和经营质量提高市场占有率和控制力。通过多层次、多渠道合作,利用质量和品牌优势,引导市场最终实现合作双赢。

六是推动油站科技创新

选择具备较好条件的水上加油站,推动硬件设备科技创新和信息化管理水平提升,推广油料销售自动控制管理系统,实现水上加油业务集检测、发油、扫线、统计、 分析 、通讯一体化,大幅度提高发油速度和降低船舶停泊时间。

七是加快水上专才培养

首先是在各省市区公司零售管理部设立专职岗位,负责水上加油网点建设、销售协调等工作;其次是借鉴国外内水上加油站成功的作业经验,编写水上加油站站长培训教材,对现有水上加油站进行培训;第三是在加快站长和员工队伍培训,实行执业持证制度。

八是推动市场环境治理

协助政府部门做好水上加油业务资质治理和加大打击水(海)上走私活动力度,净化市场环境。

二、我国成品油水上运输情况

去年,全国海运进口原油1.1亿吨,增加2300万吨,同比增长37%,中国已成为世界第二大原油消费国。我国海运原油进口量占全国原油进口量的95%以上,海运原油正在为满足国内原油消费需求发挥主导作用,为保障国民经济运行和人民群众生活需要不懈努力,特别是宁波、舟山、青岛港在为保障国内原油供应发挥了重要作用。

国内陆产原油下海油运量减少,海洋油运量有所增长。国家对原油流向进行重新配置,大庆油田下海量减少。我国海洋油产量为约2400万吨,较上年小幅增长。沿海海洋油一程运输量约为1800万吨,较去年增长18%,二程中转运输量为约400万吨,较去年增长30%左右。

甬沪宁沿江管道开通,造成油轮运力失衡。6月份甬沪宁管道开通后,二程海进江运输货源减少,沿海二程运输出现船多货少局面。中海油运及南京长江油运公司对二程运力进行了结构调整,及时调配内外贸兼营船的投入,达到船货相对平衡,保证国内原油运输。

成品油运输量上升,市场竞争激烈。我国成品油消费大幅抬升,原油加工总量较上年同期增长14.4%,水运运输量相应增加。运力大于运量,市场竞争态势比较紧张。

第四节 行业 发展动态 分析

一、原油加工量及成品油产量增长幅度较大

我国海上石油天然气开发工作截至2003年底,中国海油所属中国近海油田累计生产原油17505万吨、天然气325.32亿方。近5年来原油产量增长迅速,从1999年的1617万吨增加到2224万吨,天然气产量基本稳定。2004年中国海油将新投产8个油气田,在生产油气田将达37个,其中中外合作油气田21个,国内合作油气田1个。中海油公司年产原油将达2345万吨,年产天然气51亿方。

我国近海油气田的开发目前主要集中在渤海、珠江口、琼东南、莺歌海、北部湾和东海六个含油气盆地,已形成了四个油气开发区:渤海油气开发区、珠江口油气开发区、南海西部油气开发区和东海油气开发区。投入开发的油气田有32个,油田共25个;其中合作油田16个,自营油田13个。

二、产品结构调整取得新进展

近年来我国石化 行业 深加工能力的提高和产品结构的调整,使得燃料油产量从1991年的3200多万吨大幅缩减至2004万吨,与此同时消费量却稳步增长,这导致了国内燃料油消费大量依赖进口,数据显示,燃料油净进口量为2300万吨,占当年总消费量的53%,而在1991年这个比例只有1.5%。实际上,目前我国已经成为亚洲燃料油市场的大买家,尽管如此我国在价格上仍然没有发言权,只能被动地接受新加坡普氏价格。多年来这给相关企业造成了巨大损失,其中主要源于以下两个方面:

其一,源于国际油价的剧烈波动。从历史上看,国际燃料油价格波动很大,2001年11月新加坡现货FOB价为每吨96美元左右,而现在价格已经达到200美元/吨左右,在两年半的时间里价格整整涨了一倍多。由于国内只有少数企业能参与外盘保值,而大部分企业缺乏有效的保值工具,从而损失惨重。以电厂为例,当燃料油价格到达1700/吨-1800元/吨时,电厂利润几乎为零,只能依靠政府补贴,而更多的普通中小企业只能限产、停产甚至关门。

其二,源于国际油价被恶意操纵。目前,新加坡普氏价格几乎完全操控在几个大油商手中,比如新加坡兴隆、BP、摩根士丹利等,由于目前中国是亚洲最大的燃料油买家,几个大油商利用中国市场只进口不出口的半封闭市场状况,通过国际期货买卖手法,联手造市抬价,结果往往是中国油轮在新加坡装船之前,新加坡普氏价格马上上涨,装船之后,则即刻下跌。这导致了燃料油进口成本的增加,从而转嫁到了国内相关企业的头上。

第五节 中国燃料油 行业 现存问题

一、企业布局分散,规模偏小

目前,全国共有原油加工企业130余家,除西藏、海南、云南、贵州以外的省、市、自治区都建有炼厂。18套乙烯装置分布15个城市。而美、日、韩等石化工业较为发达的国家,石化工业布局相对比较集中,如美国休斯顿附近集中了2.5亿吨/年的炼油能力和500万吨/年(7座工厂)的乙烯能力,分别占全美国的30%和20%;日本的千叶有5座乙烯厂,生产能力240万吨/年,占日本总能力的31%;韩国有32%的炼油能力和46%的乙烯能力集中在蔚山。

全世界炼厂平均规模约540万吨,其中最大炼厂规模4085万吨,最大单套蒸馏能力1250万吨;而我国炼厂平均规模仅160万吨,最大炼厂规模只有1350万吨,最大单套蒸馏能力只有800万吨,均低于世界先进水平。我国16个乙烯生产企业的18套乙烯装置,平均规模不足25万吨,最大单系列只有48万吨,而世界平均规模1996年就已达到45万吨,最大单系列规模为116。

二、总体技术水平不高,创新能力差

我国石化工业的总体技术水平与国际先进水平相比存在较大差距,大部分炼厂和乙烯装置的能耗、物耗指标高于世界平均水平。如国外炼厂一般原油加工损失率小于1%,而国内炼厂平均原油加工损失率为1.33%。特别是一些地方化工企业,其工艺技术和原料路线仍停留在国外六、七十年代水平。

我国从七十年代开始先后重复引进了17套大中型乙烯装置,19套聚丙烯装置,18套聚乙烯装置,11套环氧丙烷装置等等。这些引进的大型技术装备,至今国产化的程度仍较低,技术改进较少,在引进若干年后,其产品性能、消耗指标又落后于国际水平,消化吸收创新不够。

石化工业技术创新能力低还表现在自主开发的专利技术少,高新技术和产品应用开发薄弱。目前,国内石化 行业 每年申请的技术专利数远小于国外公司在我国申请的专利数;国内自行开发的多数高新技术仅停留在小试或中试水平上,往往只拿到一些试验产品,实现工业化的较少;新产品的应用开发缺少市场化机制。在控制技术和信息技术应用方面差距更大。

三、国内石油资源短缺,石化产品市场需要

我国从80年代开始进口原油,1993年成为石油净进口国。1999年国内加工原油1.76亿吨,其中加工进口原油3773万吨。从未来发展趋势看,全球油气供应相对充足,而国内油气资源相对不足,供需矛盾越来越大。

在油品上,目前生产总量基本上可以满足国内市场的需要,但也存在比较突出的问题:一是柴汽比不适应国内市场需求,国内生产柴汽比是1.67:1,而市场消费柴汽比为1.83:1.二是部分石油产品质量和数量还不能满足市场需要,润滑油、燃料油和重交沥青表现尤为突出,我国进口润滑油18万吨,进口重交沥青147万吨。三是我国汽、柴油的质量标准落后于国际先进水平,难以适应越来越严格的环保和国际市场要求。

在化工产品上,三大合成材料和有机化工原料的市场占有率只有一半,需要大量进口。主要石化产品进口量为:五大合成树脂872万吨,合成纤维原料251万吨,合成纤维104万吨,合成橡胶25万吨,合计进口量达1252万吨。三大合成材料中合成树脂专用料产量少,档次低,共聚产品少;合成橡胶的产品质量标准体系落后,丁苯橡胶、丁腈橡胶、乙丙橡胶及热塑性弹性体的产量、牌号偏少。

在有机原料方面,不能满足下游精细化工发展的需要,石化工业与传统化学工业的衔接和结合不够。

四、人员和债务负担沉重,资产利润率低

我国石化企业人数是规模相当的国外公司的数十倍,劳动生产率低。新建和改扩建项目资本金比例低,企业资产负债率高。管理薄弱,约束机制不健全,规模不经济等原因,又造成一些不良资产。企业办社会,形成了一批非经营性资产。加上技术水平和经营管理水平较低,导致产品成本偏高,资产利润率较低。

五、中国燃料油消耗量

我国燃料油的主要消费地区集中在华南、华东地区,占全国消费总量的71%左右。另外,东北占14%,华北占10%,华中占5%。华南主要集中在广东省,占该地区消费量的80%。华东主要是上海、江苏、浙江、山东,占该地区消费量的72%。

在我国燃料油市场中,广东省占据非常重要的地位。广东省是全国燃料油需求量最大的省份,近几年全省的燃料油需求均保持在1000万吨/年以上的水平,占全国燃料油总需求量的1/4到1/3.在进口方面,历年广东省的燃料油进口占全国进口量的比例在50-80%之间,进口燃料油是广东市场供应的主要渠道。据海关统计,广东口岸共进口燃料油1572.3万吨(含奥里乳化油),价值29亿美元,分别比上年同期增长20.2%和39.6%。燃料油进口量、值分别占广东口岸成品油进口量、值的96.4%和91.9%。广东燃料油进口主要以一般贸易方式为主,进口1385.5万吨,同比增长15%,占进口总量的88.1%;进入保税仓库的燃料油有152.8万吨,增长68.9%。受国际市场原油价格上升的影响,燃料油价格也随之上涨。广东口岸进口燃料油的平均价格为184美元/吨,比上一年的159美元/吨价格上涨了16.1%。燃料油进口主要产地为新加坡、韩国和俄罗斯。广东口岸分别自新加坡、韩国进口燃料油462.5万吨、321.8万吨,分别增长33.8%、7.3%;从俄罗斯进口255.1万吨,下降18.4%,自上述国家的进口量合计为1039.4万吨,占进口总量的66.1%。

广东省内具有燃料油经营资格的贸易公司有数百家,此外还有大量的燃料油终端用户。从事燃料油贸易的公司组成形形色色,数目众多,国家、集体、私人公司互相竞争,没有任何一家公司能够在燃料油市场上取得优势地位。从经济学角度来看,广东燃料油市场是一个近似于完全竞争的市场。

六、期货品种开发迫在眉睫

近年来我国石油消耗量持续增加,目前1/3左右依靠进口,其中燃料油更是一半靠进口。国内燃料油80%通过广东口岸进口,大部分消费也集中在广东地区,所以当地相关企业对规避燃料油现货市场风险的需求很迫切。其实,这种情况在全国也很普遍。虽然国内的一些大型企业也能从事国际石油期货交易,但毕竟国内市场的供需有自身的特点,这是国际期货市场无法完全替代的。

原油 行业 企业热切期盼上海期交所燃料油品种能尽早上市。目前,国际燃料油市场以新加坡报价为标准,但这并不完全贴近国内企业的需求,如果我们有自己的期货市场,那么相关企业就可以有效地进行原料成本的管理,合理安排生产,增加管理风险的手段。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。