第一节 汽车 行业 国内 市场发展 特征 分析

一、产业成熟度 分析

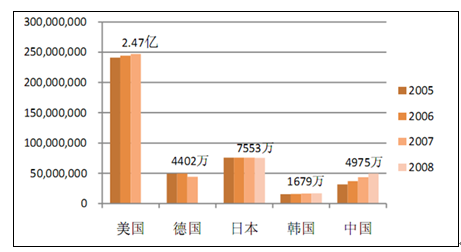

我国汽车保有量仍处于较低水平。从总量来看,我国汽车保有量仅相当于美国的五分之一,德国的三分之二;从渗透率来看,2008年我国千人汽车保有量为38辆/千人,远低于世界平均水平,仅相当于日本60年代和韩国80年代中期的水平。

我国汽车消费处于快速增长区域,潜力巨大。从世界各国汽车消费轨迹来看,当人均GDP低于2万美元时,每千人汽车保有量将快速增加。2008年,我国人均GDP刚达到3000美元,尚处于汽车消费快速普及期,未来增长潜力巨大。

与日韩可比阶段比较,中国目的汽车消费水平和普及速度偏低原因是中国系统性的低消费率(源于分配差距及城市化滞后)和原油真实价格处于高位。

从我国的情况来看,各省市汽车保有水平也跟经济发展水平相对应,呈现明显的梯次特征。北京、上海、天津等一线地区汽车保有密度已达到60辆/千人,浙江、江苏等二线地区也遍达到了40-60辆/千人,而湖北、甘肃、贵州等三线地区则处于20-40辆/千人的区间,照汽车上牌量与人均GDP之间的关系测算,我国当前汽车销售均衡增速在17%-19%左右。汽车保有量描述了汽车的“存量”,而新增上排量则反映了汽车的“增量”,后者更加直观和有效地反映了 行业 中短期的发展与变化。从各省市情况来看,汽车上牌量也同样呈现梯次性的特征。我们认为,人均GDP水平和汽车增量之间存在着密切的关联,可以作为预测中短期内汽车销售规模的手段。据此推测,中短期内均衡增速在17%-19%左右。

各国汽车保有量

分析

根据美、日、韩经验,当经济发展进入工业化后期并向后工业化过渡阶段,经济的重心将由生产向消费端转移(工业产能开始过剩,消费需求替代生产成为经济增长的瓶颈),整个社会将迎来“高额群众消费时代”,重要特征即是以汽车为代表的耐用消费品大规模进入普通大众的家庭。汽车能在“高额大众消费时代”扮演重要推动角色,除汽车产品价值相对居民家庭收入较高外,其使家庭的出行便利性和范围大大提高,间接拉动家庭对购物、娱乐、旅游、郊区住宅等的消费需求,相关消费习惯的形成和扩散将逐渐改变社会大众的福利偏好,即从工作储蓄型向消费借贷型转变,而这些是社会最终进入“高额群众消费时代”的重要条件。2009年全年汽车总销量达到1364.48万辆,同比增长46.15%,中国成为世界第一汽车生产和消费国。

无论是日、韩的经验还是中国已有的汽车消费轨迹都表明,中国目前所处的发展阶段正是汽车消费加速普及的阶段,在正常的宏观经济增长背景下,汽车消费能取得比消费整体及GDP 更高的增速。中国的汽车消费正处于一个成长较快、且对宏观经济非常敏感的中期时段。

二、 行业 企业分布情况 分析

2009年前十家汽车生产企业销量情况 单位:万辆、%

据中国汽车工业协会统计,2010年10月,销量排名前十位的汽车生产企业依次为:上汽、东风、一汽、长安、北汽、奇瑞、广汽、华晨、比亚迪和吉利,分别销售30.63万辆、23.00万辆、22.68万辆、20.58万辆、11.90万辆、6.41万辆、5.67万辆、4.83万辆、4.06万辆和 3.90万辆;与上月相比,比亚迪、吉利和长安增速较快,一汽和华晨小幅增长,其它企业有所下降,其中广汽和北汽下降较明显。10月,上述十家企业共销售汽车133.66万辆,占汽车销售总量的87%。

2010年10月前十家汽车生产企业销量情况 单位:万辆、%

三、产品市场开发情况 分析

1、我国成为全球主要的汽车消费市场

在全球经济恢复举步艰难的情况下,2009年我国汽车工业取得了全球瞩目的成绩,有望成为全球产销量第一的国家。近年来,我国宏观经济持续快速增长,居民生活水平稳步提高,由于人口众多,人均汽车保有量仍然很低,巨大的购买潜力陆续变成拉动我国汽车工业快速增长的动力,汽车工业成为国民经济的重要支柱产业。预计我国汽车工业在今后十年里仍将呈现一个快速增长的发展态势。同时我们应该看到,我国目前只能说是全球产销量第一,我们还没有成为全球汽车强国,我国汽车工业在技术开发水平与世界汽车强国还有一些差距。

2、经济稳定发展和政策因素是汽车产销快速增长的主要动力

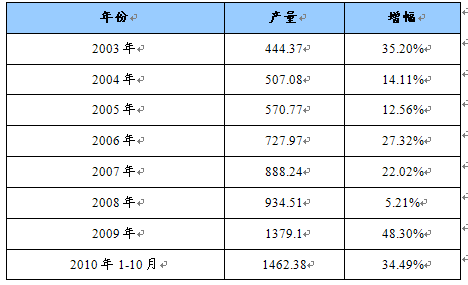

由于全球金融危机的影响,2008年我国汽车工业快速发展的势头急速回落,尤其是2008的下半年,汽车产销状况非常低迷。2009年我国宏观经济保持了良好的发展势头,国际金融危机对我国经济影响有限,我国城镇化稳步推进,居民生活水平提升较快,为我国汽车工业发展提供了保障;另外,年初我国出台和实施了一系列促进汽车消费的政策,刺激了国内汽车市场的快速复苏并呈现出较快的发展势头,年产销超过千万辆,在我国汽车工业发展史上具有里程碑意义。2009年我国汽车产销分别完成1379.10万辆和1364.48万辆,同比分别增长48%和46%,其中乘用车产销分别完成1038.38万辆和1033.13万辆,同比分别增长54%和53%,商用车产销分别完成340.72万辆和331.35万辆,同比分别增长33%和28%。在所有政策中,1.6升及以下乘用车购置税减半政策对汽车产销增长影响的力度最大,2009年该类车型销售为719.55万辆,同比增长71%,销售增长贡献度70%。

3、汽车产业结构调整取得了一定成效

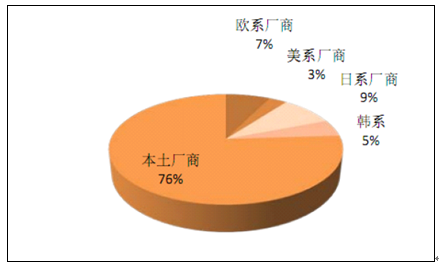

在产业调整与振兴 规划 指引下,2009年我国汽车产业结构调整取得了很大的成效,乘用车销售比重达到76%,比2008年提高4个百分点,在乘用车中,低排量的汽车品种市场份额提升很快,2009年1.6及以下排量的乘用车品种销售量达到719.55万辆,市场比重为70%,为历史新高,比2008年提高8个百分点;另一方面,我国汽车在迅速扩容的情况下,市场竞争越来越激烈,企业兼并重组稳步推进,2009年销售量前十名的企业集团共销售汽车达到1189.33万辆,占汽车销售总量的87%,比上年提高4个百分点。目前我国年销售量超过百万辆企业集团有五家,分别是上汽、一汽、东风、长安和北汽,五家企业集团2009年销售汽车966.05万辆,占汽车销售总量的71%,比上年提高9个百分点,集中度进一步提高。

产业结构调整还表现在自主品牌占有率有了较大提高。2009年我国自主品牌乘用车共销售457.70万辆,占乘用车销售总量的44%,比上年提高4个百分点;日系、德系、美系、韩系和法系分别销售219.66万辆、145.83万辆、101.78万辆、81.17万辆和27万辆,占乘用车销售总量的21%、14%、10%、8%和3%。自主品牌轿车共销售221.73万辆,占轿车销售总量的30%,比上年提高4个百分点;日系、德系、美系、韩系和法系轿车分别销售185.74万辆、143.82万辆、97.26万辆、71.76万辆和27万辆,占轿车销售总量的25%、19%、13%、10%、4%。

4、二、三线城市成为汽车增长的主要市场

受到国家有关政策的影响,2009年我国的二、三线城市潜在需求得到有效释放,成为2009年汽车市场增长的主要动力,而一线城市虽然也呈现一定的增长,但主要表现为稳定增长。据有关部门统计,2009年1-9月二、三线城市销售分别增长41%和51%,一线城市销售增长了34%;从增长贡献度看,2009年1-9月二、三线城市销售增长贡献度分别为40%和34%,一线城市销售增长贡献度为26%。

5、商用车市场增势良好

在本次金融危机中,相对乘用车市场,商用车市场受到的冲击更大,2008年下半年产销持续下滑。受国家投资拉动和汽车下乡等有关政策促进,今年上半年开始商用车市场逐步恢复,并逐渐呈现正增长态势,多数车型呈现较快增长。2009年商用车产销分别完成340.72万辆和331.35万辆,同比分别增长33%和28%。

商用车市场下半年需求明显回升,货车市场贡献度最大,微型货车增长最快,半挂牵引车需求逐步回暖。2009年货车(含非完整车辆)共销售274.84万辆,同比增长34%。在货车主要品种中,微型货车增速最明显,共销售50.57万辆,同比增长73%,对于商用车销售增长贡献度为29%;轻型货车共销售155.96万辆,同比增长30%,对于商用车销售增长贡献度为49%;中型货车结束了上年下降的趋势,呈现较快增长,共销售25.80万辆,同比增长25%,对于商用车销售增长贡献度为7%;重型货车市场进入下半年后需求有所回升,共销售42.51万辆,同比增长23%,对于商用车销售增长贡献度为11%,市场回暖速度超过预期。半挂牵引车市场需求从下半年开始,各月销量同比持续快速增长,市场逐步回暖。2009年半挂牵引车销售21.11万辆,同比增长9%。

客车市场需求小幅回升,下半年同比增长明显,由于客车受铁路客运竞争等因素的影响,2009年,客车市场总体表现低迷,但进入7月后,各月同比呈现明显增长,市场降幅逐步趋缓。2009年,客车(含非完整车辆)共销售35.40万辆,同比增长4%,略好于上年。其中:大型客车销售4.72万辆,同比增长7.20%;中型客车销售8.19万辆,同比增长4%;轻型客车销售22.49万辆,同比增长3%。

6、汽车出口仍处于低谷,但降幅逐渐收窄

根据我会统计的汽车整车企业出口情况看,2009年汽车出口33.24万辆,比上年同期下降46%,其中乘用车出口14.96万辆,比上年同期下降57%,乘用车中轿车出口量最大,全年出口10.81万辆,比上年同期下降59%;商用车出口18.28万辆,比上年同期下降32%,其中货车出口量最大,全年出口14.12万辆,同比下降27%。与国内市场快速增长的发展态势相比,国际汽车市场需求仍旧十分低迷,严重影响了我国汽车产品的出口。从分月出口情况看,下半年以来汽车出口形势有好转迹象,降幅逐渐收窄。

7、汽车 行业 经济效益稳步提高

据我会整理汇总的1-11月全国汽车 行业 13947家规模以上企业主要经济指标快报显示,主要经济指标均高于上年同期,具体为:1-11月,全国汽车 行业 规模以上企业累计实现主营业务收入28054.33亿元,同比增长21%;全国汽车 行业 规模以上企业累计实现利润总额1988.27亿元,同比增长52%;累计实现利税总额3309亿元,同比增长45%。

8、新产品推出步伐加快

据我会对2009年新上市乘用车品种统计(含改进和新推出的车型),与往年相比,2009年新上市品种创历年最高,上市新品种共有221款(约327个品种),比2008年多出114款,其中轿车最多,达到175款,比上年多出75款。SUV和MPV分别达到28和15款,比上年分别多出24和12款。从国别来看,自主品牌最多,共有120款,比上年多出83款,其次为日系,为40款,以下为德系和美系,分别达到24款和18款,法系和韩系最少,为10款和9款。

按照各厂家 规划 ,2010新增轿车产能达到204万台,从而将总产能扩充至1100万台左右,其中自主品牌 规划 增加155万台,占新增产能的76%;而2011-2012年还将新增289万台轿车产能,其中合资品牌将占其中61%的份额,届时轿车总产能达到1400万台。在轿车产能 规划 中,自主品牌轿车将成为2010年新增产能的主要贡献者,计划新增占比达76%。

自主品牌成为2010年新增产能的主要贡献者

第二节 汽车国内市场供需现状 分析 及发展预测

一、汽车国内市场供需现状 分析

(一)产量增长情况

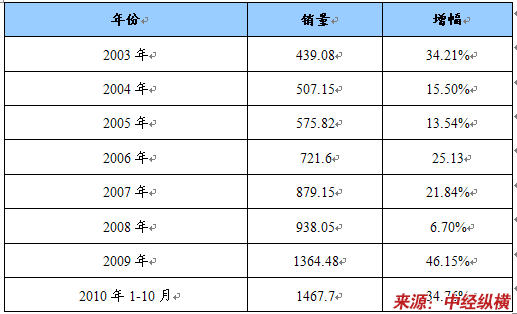

2003-2010年汽车产量及同比增长统计表 单位:万辆、%

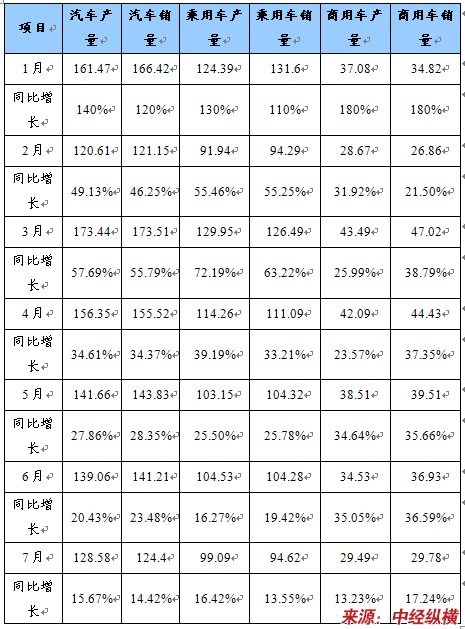

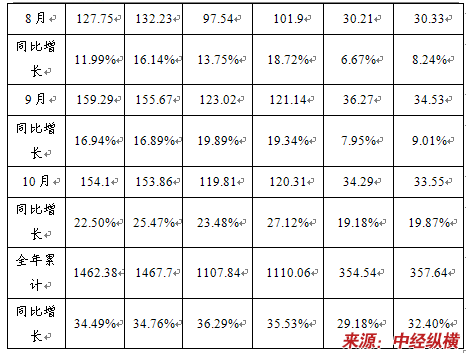

2010年1-10月我国汽车工业产销量统计表 单位:万辆、%

(二)产值地区分布情况

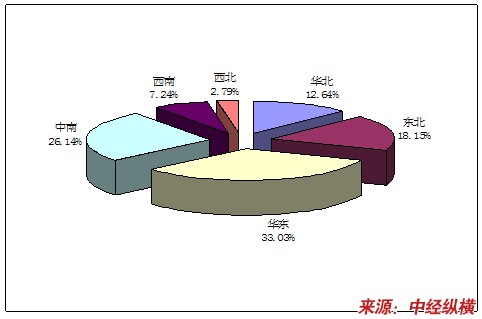

2010年1-10月汽车整车制造按产值地区分布统计图

(三)需求量增长情况

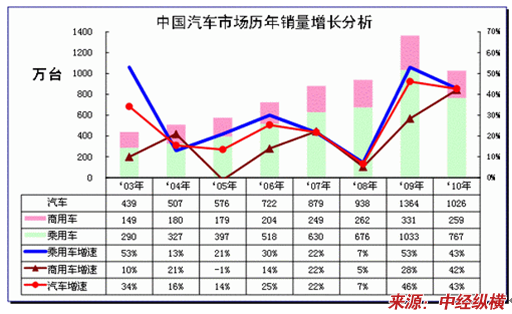

中国汽车历年销量增长

分析

2003-2010年汽车销量及同比增长统计表 单位:万辆、%

(四)需求地区分布情况

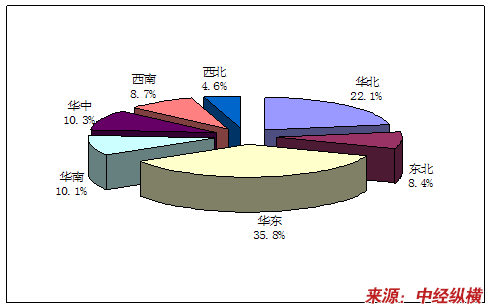

2010年汽车需求地区分布统计图

二、汽车国内市场供需发展预测

(一)产量增长预测

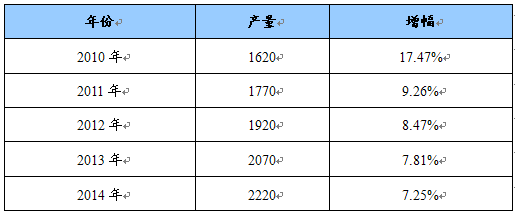

2010-2014年汽车产量及同比增长预测表 单位:万辆、%

(二)需求增长预测

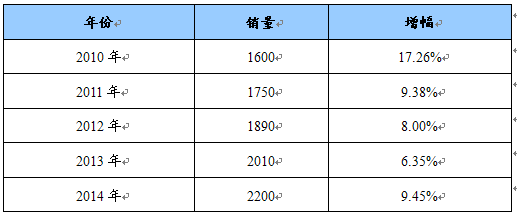

2010-2014年汽车需求及同比增长预测表 单位:万辆、%

第三节 汽车进出口情况 分析

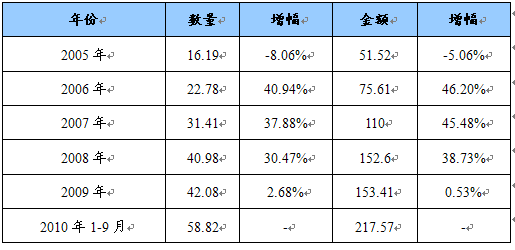

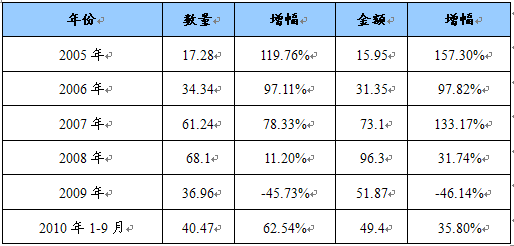

2005-2010年汽车整车进口量及同比增长统计表 单位:万辆、亿美元

2005-2010年汽车整车出口量及同比增长统计表 单位:万辆、亿美元

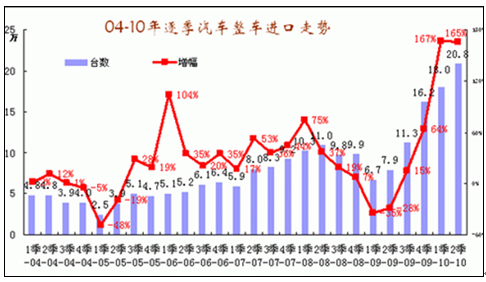

2010年上半年汽车整车累计进口388077辆,同比增长166%;成为近10年来的进口爆发增长的最高时期。

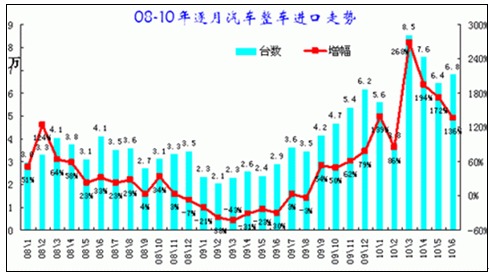

虽然整车进口市场V形反转趋势明显,但今年上半年的爆发增长也是严重不可持续的。08年以来的汽车整车进口市场增速逐级下滑,09年1季度加速下滑。09年2季度出现增速反转,3季度转为正增长,4季度暴增64%,而今年上半年暴增166%是对应09年上半年的30%负增长的背景。

市场刺激效果超强。进口增长与税收等政策调整密切相关,而前几年的关税下调都没有出现今年的暴增现象。尤其是05年进口政策调整导致进口受阻的-48%负增速和06年关税下调的进口反弹仅达到104%,导致的增速均没有达到今年的167%的增速高点,说明进口极为火爆。

2008-2010年汽车整车进口数量逐月走势

2004-2010年汽车整车进口数量逐季走势

09年的汽车进口V形反转趋势完全形成,09年上半年进口的增速-30%是下滑的谷底,因此今年上半年的进口同比增速高增长也是正常的。

08年以来汽车进口的下降趋势出现波段走势,08年上半年高增长,2季度较稳定,3季度顽强抵抗,4季度增长乏力,09年上半年一路下滑,2季度在谷底回升,3季度出现加速正增长,4季度增速跨上新台阶。今年的2月进口偏低,而3月跃升高位,4-6月均衡起来的增长速度仍较快。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。