第一节 行业 界定及主要产品

1、 行业 界定

《GBT 4754-2011 国民经济 行业 分类》中将气体压缩机械制造归类为“气体压缩机械制造”,代码为“2542”,指对气体进行压缩,使其压力提高到350kPa以上的压缩机械的制造。

2、主要产品

包括:空气压缩机械,往复活塞式压缩机、螺杆式压缩机、滑片压缩机、透平压缩机、隔膜式压缩机、其他空气压缩机械;燃气轮机用的自由活塞式发生器、二氧化碳压缩机等;压缩机进、排气阀片。

第二节 行业 主要特征及发展历程

1、 行业 特征

气体压缩机械 行业 具有自身特点,气体压缩机械 行业 文化是科技文化和服务文化相互结合的文化体系。气体压缩机械用途很广泛,需求者集中在企业公司和团队组织占95%以上,个人用户及少占2%左右,气体压缩机械是机械装备类工具性产品,在使用中能为顾客创造价值,同时,消耗自身的功能,这就要求售后需要随时服务,及时解决在使用过程中遇到的问题,产品的技术开发设计和产品跟踪服务是气体压缩机 行业 的重点,这个 行业 利润率不高,只有5%-6%,在国外,一个国家只有几家制造气体压缩机械的企业,在中国有上百多家制造气体压缩机械的企业,企业间竞争激烈,气体压缩机械 行业 以自觉的企业文化为主,自觉的企业文化是指企业和企业家强烈自觉意识下培育和推行的企业文化。气体压缩机 行业 在中国市场的发展空间还是很大的,经营环境是优良的,对气体压缩机的技术科技含量要求日益增强,目前,以螺杆式气体压缩机为主导产品市场,气体压缩机企业对企业文化的重视程度高涨。

2、发展历程

50年代:我国压缩机 行业 主要是以仿制原苏联产品(低压中小型一般动力用压缩机)。直到1958年,我国才开始发展自己的产品。1959年,我国第一台4L-20/8型空气压缩机产品研制成功。

60-70年代:主要进行自主开发,逐步淘汰了原有的相应规格仿制产品,我国于1974年成功研制出2L-10/8-1型压缩机,加速了我国动力用往复式压缩机的发展。

80-90年代:大规模引进国际先进技术。外资企业大规模进入国内市场,并在国内投资建厂。

98年-99年:压缩机 行业 由于 行业 发展并不均衡和国家宏观经济环境逐渐趋紧,投向石油、化工等压缩机的主要用户 行业 资金减少,市场有效需求下降。 行业 产值、利润大幅度下滑。

2000年-01年:2000年国内市场需求有所回升,同时出口形势也较大改善。 行业 各项经济指标才止跌回升,经济效益有所好转。

第三节 宏观经济发展现状及趋势

1、GDP增长 分析

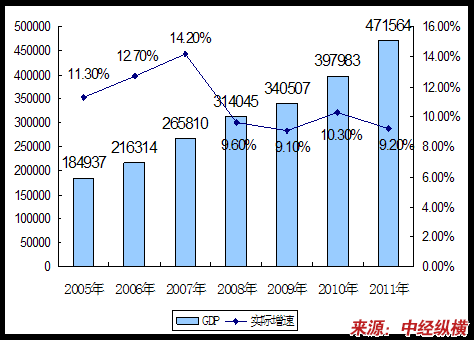

2005年-2011年我国GDP增长变化图

单位:亿元

2、2012年我国宏观经济发展趋势

2012年,我国将呈现经济增速和物价涨幅“双降”态势,预计GDP增长8.7%左右,CPI上涨4%左右,经济运行总量矛盾有所缓解,但结构性矛盾更加突出,国际环境不确定性更大。具体表现出以下三种趋势:

1)全球经济将低速增长。

展望未来,全球经济活力正在减弱,并且内外部失衡进一步加剧,市场信心近期大幅下降,下行风险逐渐增大。发达国家正在步入滞胀的泥潭,一方面,主要国家普遍面临主权债务压力和金融稳定风险,私人需求尚未接过拉动经济增长的接力棒,经济增长动力仍然不足;另一方面,由于货币政策依旧宽松,甚至存在出台新的量化宽松政策的可能,通胀压力相对较大。新兴经济体面临着外部环境复杂多变,大量热钱冲击以及政策紧缩对经济增长的抑制等问题,其经济增速将继续呈放缓态势。根据IMF《世界经济展望》秋季报告预测,2012年世界经济将增长4%,与今年基本持平。其中,发达经济体将增长1.9%,新兴和发展中经济体将增长6.1%。

2)国内经济环境总体良好。

一方面,“十二五” 规划 第二年进入投资项目集中建设阶段,中西部不断承接东部产业转移逐步成为带动经济增长的新亮点,扩大居民消费的政策体系不断完善将进一步扩大消费对经济增长的贡献。另一方面,经济增长也存在一些不利因素:刺激性政策逐步退出以及严厉的房地产调控政策将使得经济增速进一步放缓,地方财政风险和土地市场交易趋冷对地方投资融资能力形成制约,资源、劳动力成本上升抬高了经济增长的成本,出口放缓对工业生产形成一定压力。

3)2012年中国经济增长前景预测。

如果2012年欧美债务危机在一定程度上得到控制,主要发达经济体整体不出现二次衰退,发展中经济体通胀压力得到一定缓解,世界经济继续保持低速增长态势。同时,我国把“调结构”作为宏观调控的首要任务。继续实行积极的财政政策和稳健的货币政策,财政政策的扩张力度有所减弱,财政赤字率略有下降;货币政策则主要加大对表外业务的控制力度,使社会融资总量增长进入真正稳健状态。

在这一国际环境和政策假设情景下,经模型测算,我国经济可望在结构调整中保持平稳较快增长态势,GDP增长8.7%左右;且经过精心调控,妥善应对输入性通货膨胀压力,可以将居民消费价格上涨幅度控制在4%左右。

第四节 产业最新政策及相关法律法规

1、《机械 行业 “十二五”发展 规划 》

1)保持平稳健康发展

始终把发展的质量和效益放在首位,保持平稳、协调、健康发展。工业总产值、工业增加值、主营业务收入年均增长速度保持在12%左右,出口创汇年均增长15%左右。经济效益逐步提高,利润增长争取略高于产销增速,总资产贡献率达到15%左右、全员劳动生产率(按工业增加值计)达到25万元/人年左右、主营业务收入利润率达到7.5%左右,工业增加值率达到28%左右。

2)产业向高端升级有所突破

产业结构向高端提升,现代制造服务业比重明显上升,机械百强企业现代制造服务业收入占主营业务收入的比重达到25%左右。高端装备增长要高于全 行业 平均增长速度一倍以上,高端装备的国内市场占有率要有明显提升。组织结构进一步优化。机械百强企业的生产集中度达到20%左右,汽车前五强企业的生产集中度达到80%左右。出现一批具有国际影响力、进入世界500强的大型企业;形成一批具有较强国际竞争力的“专精特”中小企业产业集聚区。

3)自主创新能力明显增强

大中型企业R&D经费占主营业务收入比重达到2.5%左右。掌握一批重大产品的核心技术,重大技术装备的设计和技术水平明显提升,科技重大专项取得重大阶段性成果。新产品产值率提高到25%左右,专利数量和质量大幅提升。产品国际竞争力显著提高,进出口贸易平衡有余;出口产品结构升级,高技术、高附加值产品所占比重明显上升。基本建成布局合理、机制灵活、功能明确并具有良好互动效应的 行业 技术开发、标准和质量工作的工作体系,完善科技成果转化与推广技术服务体系。

4)产业基础初步夯实

基础严重滞后于主机发展的局面初步改变。高档数控机床和基础制造装备过度进口的状况有所改观,国产高档测试仪器和自动化、智能化控制系统的国内市场满足率明显提高,制约高端装备发展的关键零部件的瓶颈环节有所缓解,数控机床中的数控系统和功能部件、液压挖掘机配套的液压系统、风电设备配套的关键轴承等国产化取得重大突破。基础工艺技术水平明显提升,核心技术和关键工艺取得突破并实现批量生产,核电装备等所需的高端大型铸锻件初步实现国产化。

5)两化融合水平显著提高

优化研发设计流程,推进设计仿真和优化,建立协同创新和集成创新平台,构建数字化研发设计体系。提高企业制造过程信息化水平,提高产品制造加工质量和精度。深化信息技术在机械产品中的渗透融合,推动产品的自动化、智能化、数字化,提高产品信息技术含量和附加值。培育一批企业实现全业务流程环节信息化的协同集成。

6)推进绿色制造

机械工业万元工业增加值综合能耗由2009年的0.425吨标煤下降到2015年的0.31吨标煤左右,年均下降5.9%。大力发展节能机电设备,量大面广的通用机电产品设计效率大幅提升,如中小电机达到95%,风机达到92-95%,泵达到87-92%,气体压缩机达到85-90%。内燃机油耗要降低10%,排放要达到国际先进水平。

第五节 上、下游产业发展状况

一、上游产业

我国钢材 市场发展 现状:

目前,钢市面临着“需求跟不上、库存狂跌、产量全面过剩”的现状,也将在今后一段时间内制约着钢价走势。近期的国内钢市,可谓三大负面因素齐集,一是成交不佳;二是钢材期货市场弱势震荡;三是钢厂产量再创新高。

今年第一季度,钢铁业实现净利润为负10.34亿元,是新世纪以来的首次全 行业 亏损,也是全国工业利润降幅最大的 行业 。5年来,我国钢铁业产能迅速扩张。2007年我国粗钢产能不过5.5亿吨,如今已经达到9亿吨。而根据钢铁“十二五” 规划 ,我国的粗钢需求量峰值不过7.7亿吨至8.2亿吨。

截止到2012年4月20日,全国26个主要市场五大钢材品种(螺纹钢、线材、热轧板卷、冷轧板卷和中厚板)社会库存量为1706.3万吨,较前一周下降38.7万吨,库存连续九周下降,库存下降继续加速。不过,与去年同期相比(2011年4月22日),总库存高出105.8万吨,螺纹钢和线材总库存更是比去年同期高出139万吨,增幅均继续扩大。

二、下游产业

石化产业发展状况:

2011年,我国石化产业在大力推进发展方式转变和产业结构调整的过程中,经济运行总体保持良好发展态势,产业经济和主要产品产量持续增长,对外贸易稳中趋降,经济效益有所好转;但进入四季度后,产业整体呈现增速回落态势。受欧美债务危机不断加深、中东局势持续动荡等因素影响,世界经济复苏明显乏力,石化产业运行的内外环境更趋复杂、多变,下行压力加大。

1、产值增速稳中趋缓,下行态势逐渐显现

2011年,石化产业实现产值99554亿元,同比增长31.4%,比2010年增速回落2.5个百分点。其中,化工 行业 66172亿元,同比增长33.9%,比2010年增速上升1.3个百分点;炼油 行业 30638亿元,同比增长26.3%,比2010年增速回落11.7个百分点。产业产值中,广东、浙江、江苏、山东、辽宁五省占50%;分地区看,东部和东北地区增速分别为29%和29.6%,低于产业增速1-2个百分点;中部和西部地区增速分别为36.6%和38.5%,高于产业增速5-7个百分点。

2011年四季度,由于国内外市场需求增速放缓,石化产业产值增速呈现高位回落态势。统计数据显示,10月份产值增速回落至25.9%;12月份则创下22.1%的年内新低。究其原因,一方面,国内经济增速放缓趋势明显,由于汽车、纺织、家电、房地产等 行业 市场逐步低迷,相关 行业 增速放缓,对石化产品需求的推动作用下降,导致内需增长乏力;另一方面,受欧美债务危机、中东问题等因素影响,全球经济增长的不确定性较大,复苏态势不明朗,国际市场需求萎缩。此外,2011年石化产业产值之所以能保持较高增速,石油等资源性商品价格上涨是重要因素之一。

2、产品生产保持平稳,产业结构不断优化

2011年,我国原油加工量、成品油和乙烯产量分别为44774万吨、26697万吨、1528万吨,同比增长4.9%、5.9%和7.4%。20种主要化学品生产总量达4.18亿吨,同比增长12.9%,增速较2010年提高1.6个百分点,总体呈平稳增长态势。其中,纯碱、烧碱分别为2303万吨、2466万吨,同比增长13.4%和15.2%;化肥、农药原药分别为6027万吨、264.8万吨,同比分别增长12.1%和21.4%;轮胎外胎8.32亿条,同比增长8.5%。

2011年,我国石化产业结构不断优化,高端产品比重逐步上升,其中代表产业发展方向的专用化学品和合成材料制造业的产值比重上升了近1个百分点。能源消耗强度较大的烧碱生产,在东部沿海地区的比重由35.2%下降到32.6%;东部沿海地区化肥生产比重由24.5%下降到23.1%,资源型化工产品生产向中西部资源地转移步伐加快。

3、经济效益增幅收窄,下滑势头得以扭转

受炼油 行业 亏损的拖累,2011年石化产业实现利润4190亿元,同比仅增长1.5%;但化工 行业 实现利润4134亿元,同比增长32.6%。上半年,在产量平稳增长、价格高位运行的总体形势下, 行业 经济效益保持较快增长;进入下半年后,受下游产业需求低迷和产品市场价格回落影响, 行业 经济效益增速呈下滑趋势。12月由于炼油 行业 整体扭亏,加上企业年终财务决算,石化产业实现利润602亿元,虽与往年一样创下年内新高,同比仍下降11.1%;但受天然橡胶价格低位运行,化肥价格上扬等利好因素的影响,化工 行业 实现利润由11月同比下降11%变成为增长16%。

4、产业投资稳定增长,资金投向不断优化

2011年,石化产业投资总体保持稳定增长态势,实际完成投资11581亿元,同比增长26.4%。其中,炼油 行业 1472亿元,同比增长14.7%,低于产业投资增速40%左右;化工 行业 9601亿元,同比增长28.1%,增速高出炼油 行业 近1倍。

在资金投向上,2011年石化产业向中西部转移有所加快,投资高端化趋势明显。中部和西部地区投资增速分别达34%和24.1%,快于东部地区17.2和7.3个百分点;中西部地区的投资比重为51.8%,同比上升2.5个百分点。国内市场短缺的合成材料、专用化学品制造业完成投资同比分别增长36.1%和31.7%,高于 行业 平均增速9.7和5.3个百分点。但值得关注的是,石化产业计划投资增速低于完成投资,竣工项目增速高于施工项目和新开工项目,显示企业投资愿望减弱,产业发展势头趋缓。

5、外贸增幅稳中趋降,贸易结构逐步改善

2011年,石化产业对外贸易总额3986亿美元,同比增长25.7%。其中,进口2292亿美元,同比增长23.6%;出口1694亿美元,同比增长28.7%;贸易逆差598亿美元。进入四季度后,对外贸易增速下滑趋势明显,11和12月进出口总额增速自二季度以来首次回落至20%以下,分别为16.3%和11.1%;其中进口同比增速下降明显,12月创下7.3%的年内新低,扣除价格因素,已接近零增长。此外,去年主要石化产品进出口额增速明显高于进出口量,这表明在国际通胀形势日益严峻及大宗商品价格普遍上涨的形势下,价格因素对进出口贸易额保持平稳增长起到较大支撑作用。

2011年,石化产业出口额增速高于进口额5.1个百分点,进出口结构也有所改善。一方面,我国化工产品出口竞争力不断提高,出口增速高于进口8.2个百分点,部分高附加值产品出口有所加快,如三大合成材料及单体增速高达45%;另一方面,受制于部分低端化工产品产能过剩及进口价格大幅上涨,加上国内高端化工品生产水平的提升,部分产品进口替代效应明显增强,无机化学品、三大合成材料和涂料进口数量呈现负增长。

6、市场供需基本平衡,产品价格逐步下滑

2011年,国内石化产品消费额约102000亿元,国产产品占有率约85%。石化产业实现销售产值97986亿元,产品销售率达到98.5%,比2010年增加0.05个百分点,对外依存度约11%。

2011年,大庆原油价格从年初的每桶94美元快速上升到4月118美元的年度高位,之后保持在105美元以上的价位,12月价格虽有回落,全年平均价格仍保持在110美元,同比涨幅约40%。受原油价格上涨的影响,石油制品价格保持高位运行,价格指数达到117。全年化工产品价格指数为109,大部分石化产品价格呈现“首尾低、年中高”的态势。高压聚乙烯由年初的13700元/吨波动下降至12月11800元/吨,降幅16.1%。聚氯乙烯由年初的8550元/吨,上升至8800元/吨的年中高位,逐步回落到12月7200元/吨,降幅18.8%。乙二醇由年初的8950元/吨,上升至10700元/吨的年中高位,逐步回落到12月8600元/吨,降幅4.1%。钛白粉由年初的13500元/吨,上升至19800元/吨的年中高位,逐步回落到12月17200元/吨,涨幅27.4%。尿素由年初的1980元/吨,上升至2370元/吨的年中高位,逐步回落到12月2200元/吨,涨幅11.1%。轮胎(215/55R16)由年初的673元/吨波动上涨到12月723元/吨,涨幅7.4%。天然橡胶(SCR10)由年初的36100元/吨,上升至39500元/吨的年中高位,逐步回落到12月27500元/吨,降幅31.2%。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。