第一节 管桩端板 行业 发展现状

一、2009年国内管桩端板 行业 发展概况

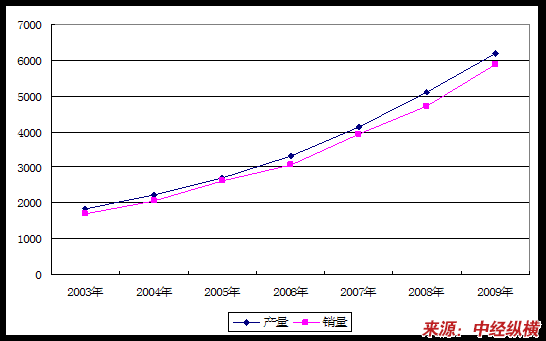

2003-2009年国内管桩端板产量情况 分析

单位:万件

| 年份 | 产量 | 增幅 |

| 2003年 | 1838 | - |

| 2004年 | 2230 | 21.33% |

| 2005年 | 2708 | 21.43% |

| 2006年 | 3320 | 22.60% |

| 2007年 | 4125 | 24.25% |

| 2008年 | 5100 | 23.64% |

| 2009年 | 6200 | 21.57% |

二、管桩端板 行业 发展历程

上世纪60年代末,铁道部丰台桥梁工厂开始生产先张法预应力混凝土管桩(简称PC管桩),当时主要用于铁道桥梁工程的基础建设;70年代研制生产后张法预应力混凝土管桩。

70年代以来,特别是在上海宝山钢铁厂建设中,大量使用了日本引进的钢管桩,不仅造价高,耐久性也差。

为了适应港口建设发展的需要,1987年交通部三航局从日本全套引进预应力高强混凝土管桩(简称PHC管桩)生产线,PHC管桩的主要规格为椎600mm~椎1000mm。80年代后期,宁波浙东水泥制品有限公司与有关科研院所合作,针对我国沿海地区淤泥软弱地质的特点,通过对PC管桩的改造,开发了先张法预应力混凝土薄壁管桩(简称PTC管桩),PTC管桩的主要规格有椎300mm~椎600mm。

1989年~1992年,原国家建材局苏州混凝土水泥制品 研究 院和番禺市桥丰水泥制品有限公司根据我国的实际情况,通过对引进管桩生产线的消化吸收,自主开发了国产化的预应力高强混凝土管桩,1993年该项成果被原建设部列入全国重点推广项目。随着改革开放和经济建设的发展,先张法预应力混凝土管桩开始大量应用于铁道系统,并扩大到工业与民用建筑、市政、冶金、港口、公路等领域。在长江三角洲和珠江三角洲地区,由于地质条件适合管桩的使用特点,管桩的需求量猛增,从而迅速形成一个新兴的 行业 。

据不完全统计,到2007年年底,全国已有400多家管桩生产企业(不含台湾地区厂家),生产各类管桩2.5亿米左右,产值达300多亿人民币。同时为管桩 行业 配套的辅助产品年产值也近250亿元,成为一个富有朝气的新兴产业,目前管桩已占全国水泥制品 行业 产值的50%左右。

第二节 管桩端板 行业 产业政策

一、 产业政策

我国管桩产品从无标生产,发展到今天拥有较完善的标准体系。

GB13476-92《先张法预应力混凝土管桩》、GB13476-1999《先张法预应力混凝土管桩》、JC888-2001《先张法预应力混凝土薄壁管桩》、03SG409《预应力混凝土管桩》、GB/T19496-2004《钻芯检测离心高强混凝土抗压强度试验方法》、JC/T947-2005《先张法预应力混凝土管桩用端板》、JC/T950-2005《预应力高强混凝土管桩用硅砂粉》、JC/T948-2005《混凝土制品用脱模剂》、JC/T540-2006《混凝土制品用低碳冷拔钢丝》,这一发展历程整整走了近20年。

二、技术壁垒

技术壁垒是非关税壁垒的一类,它以技术为支撑条件,即商品进口国在实施贸易进口管制时,通过颁布法律、法令、条例、规定、建立技术标准、认证制度、卫生检验检疫制度、检验程序以及包装、规格和标签标准等,提高对进口产品的技术要求,增加进口难度,最终达到保障国家安全、保护消费者利益和保持国际收支平衡的目的。

三、产品进出口标准与认证

根据不同的进出口国,有不同的进出口标准和认证,例如有SGS认证等。它创建于1887年,是目前世界上最大、资格最老的民间第三方从事产品质量控制和技术鉴定的跨国公司。总部设在日内瓦,在世界各地没有251家分支机构,256个专业实验室和 27000名专业技术人员,在142个国家开展产品质检、监控和保证活动。

第三节 管桩端板产品供求格局

一、2009年国内管桩端板产销量对比

2003-2009年国内管桩端板产销量对比 分析

单位:万块

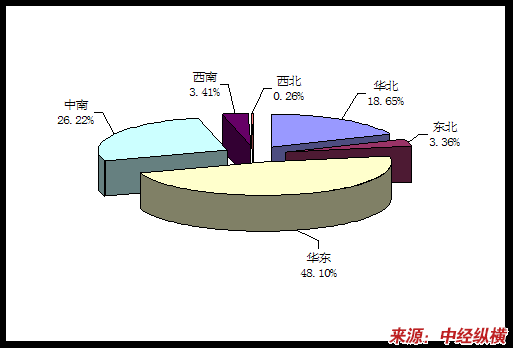

二、2009年我国管桩端板市场供求格局

管桩端板市场南方较北方成熟,经济发达地区市场比欠发达地区好。当前管桩端板的消费区主要集中在江苏、浙江、福建、广东等地,这些地区主要是我国管桩生产的集中地区,对管桩端板的需求量巨大。

2009年我国管桩端板市场需求格局 分析

第四节 管桩端板 行业 产业链构成模型 分析

一、管桩端板 行业 产业链构成

1、产业链 分析

产业链是一个包含价值链、企业链、供需链和空间链四个维度的概念。产业链的上游产业指处在整个产业链的开始端,提供原材料和零部件制造和生产的 行业 。管桩端板上游原材料以钢材等原材料为主,下游主要为建筑 行业 。

2、上下游状况

1)上游 行业 -钢材

1)2009钢材市场运行的基本状况

一是随着我国经济运行企稳回升,工业生产增速不断加快,我国钢铁生产呈现出较为明显的持续反弹态势。2009年,全国累计生产钢材69243.72万吨,同比增长18.5%,与去年同期相比,累计产量增速提高14.9个百分点,与三季度末相比,累计产量增幅又提高了6.1个百分点,产能过剩问题仍较为突出。从不同类型的钢材产品看,受基础建设和房地产回暖影响,长材增幅高于板材类产品。2009年长材产量32367.64万吨,同比增长23.3%,板材产量29877.77万吨,同比增长14.5%。

二是工业经济和主要产业持续回暖,拉动钢材消费需求恢复。从国内工业经济运行情况 分析 ,2009年1—11月份我国规模以上工业增加值同比增幅10.3%,增速同比下降了3.4个百分点,但增速降幅在不断缩小。特别是重工业增速回升速度高于轻工业,1—11月重工业同比增幅为10.7%,增速比轻工业高出1.4个百分点,从而对钢材消费需求产生更大的拉动作用。同时部分主要耗钢 行业 运行良好,例如汽车产量增速较快,1—11月汽车产量为1279.94万辆,同比增幅达到43.2%。从固定资产投资情况 分析 ,2009年积极财政政策对钢材消费需求增长发挥了重要作用,1—11月份,城镇固定资产投资累计达到168634.2亿元,同比增长32.1%,增幅比上年同期提高了5.3个百分点,其中房地产开发企业完成投资31270.92亿元,同比增长17.8%,比2008年同期回落4.9个百分点,但比上半年提高了7.9个百分点。从出口情况 分析 ,2009年我国出口总值为12016.63亿美元,同比下降16.0%,降幅比三季度末缩小了5.3个百分点。其中,机电产品的出口额7131.1亿美元,同比下降13.4%,降幅比三季度末缩小了4.3个百分点。从上述需求因素 分析 可见,国家积极财政政策和适度宽松货币政策显现出较为明显效果,这也是钢材生产反弹较快的主要原因。

三是黑色金属冶炼及压延加工业固定投资水平较低。受金融危机、钢铁产能过剩以及严格的行政监管等因素影响,黑色金属冶炼及压延加工业的固定资产投资水平相对较低,投资增速明显低于2008年同期水平。1—11月份,黑色金属冶炼及压延加工业投资2879.3亿元,同比增长 0.7%,远远低于全国城镇固定资产投资的平均水平,与2008年同期相比,其增速下滑了26.4个百分点。

四是钢材出口降幅进一步收窄。随着世界经济企稳好转,国际钢铁市场需求有所增加,导致我国钢铁产品出口略有回升。2009年我国累计出口钢材2460万吨,较上年减少3465万吨,尽管降幅仍为58.5%,但这一降幅已较上半年的65.3%有所收窄。

五是国内钢材价格基本上在低位波动,并先后出现两轮较为明显的波动。第一轮波动发生在年初,主要是由于库存水平下降,并受到国家产业振兴 规划 的利好刺激,2月初国内钢材市场价格综合指数一度反弹至109.26点,但由于需求支撑不足导致随后钢材价格再次出现持续下跌,直至4月中旬触底企稳。第二轮价格大幅上涨和下跌发生在三季度,究其原因:一是由于宏观政策效果逐步显现,加之下游耗钢 行业 逐渐进入生产旺季,特别是房地产市场持续回暖,极大地拉动了建筑钢材需求。二是原材料价格上涨导致生产成本上升。国产铁精粉、铁矿石进口现货矿、生铁、废钢价格明显上涨,炼焦煤、冶金焦价格也有所上升,成本对价格支撑作用加强。三是钢厂普遍对后市预期向好,纷纷上调出厂价,推动钢价上行,形成了市场价格和钢厂价格轮番上涨的格局。但连续数月产能大量释放,造成钢铁产品的社会库存水平高企,部分产品的产能过剩矛盾更加突出,因此,钢材综合价格指数在8月份达到116.32点以后,又一次下滑至10月中旬的100.06点,之后才出现缓慢回调,12月末国内钢材综合价格指数升至106.40点,价格指数同比上升了3.10点。

六是钢铁 行业 经济效益下降,下半年有所改善。尽管国内钢材价格低迷造成钢铁 行业 经济效益同比下滑,但与1—8月份相比,1—11月份钢铁 行业 经营状况已经有所改善。其中,累计实现销售收入39154.41亿元,同比下降5.37%,累计实现利润811.62亿元,同比下降42.58%,成本费用利润率为2.12%,较2008年同期下降1.53个百分点,但较1—8月提高了0.38个百分点。11月末,钢铁 行业 出现亏损的企业数为2099家,较8月末减少175家, 行业 亏损面为26.59%,较2008年同期扩大了3.09个百分点,但较8月末收窄了3.19个百分点。

综上所述,2009年国内钢材市场的基本特点可概括为:钢铁产量较快反弹,产能过剩矛盾仍较为突出;宏观调控政策效果显著,相关下游 行业 的钢材消费需求得到一定程度恢复,钢材出口降幅进一步收窄,国内钢材市场价格经过两轮较大波动后出现企稳回升,企业经济效益同比降幅较大,但年底有所改善。

2)2010年钢材 市场发展 趋势预测

一是部分钢材消费需求将继续恢复,其中固定资产投资仍是主要拉动因素。从基础建设方面看,中央经济工作会议提出,2010年要“保持投资适度增长,重点用于完成在建项目,严格控制新上项目”,这意味着尽管固定资产投资规模很难达到2009年的水平,但受投资惯性影响,2010年固定资产投资仍将保持相对较高水平。从房地产投资方面看,受2009年房地产迅速回暖的影响,1—11月份全国商品房销售面积比房屋竣工面积的同比增速高出26.9个百分点,加上目前房地产库存大幅下降、资金链较为宽松等因素,将使2010年上半年房地产投资仍处于相对较高水平。从汽车 行业 来看,不仅2010年汽车消费政策对生产仍将起到刺激作用,而且更为重要的是,随着我国居民收入水平逐渐达到相当水平,汽车工业特别是乘用车已经进入加速增长的关键时期。同时我国已经明确了2009—2011年汽车及零部件产品出口的发展目标是年均增长10%,2010年汽车出口有望实现进一步增长。从机械制造 行业 看,各子 行业 的钢材需求情况差别较大,例如农业机械、工程机械等受宏观政策拉动较强,而机床等产品仍将处于产能过剩、需求低迷状态,难以在短期内迅速回暖。综上 分析 ,2010年部分钢材消费需求将有望进一步得到恢复,而固定资产投资仍是拉动钢材消费需求的主要动力。

二是钢铁产能增速将进一步下降。2009年以来,钢铁产业的固定资产投资增速处于相对较低水平,这一方面是因为金融危机导致钢材市场需求疲软,企业资金较为紧张,而另一方面是由于国家加大对钢铁 行业 产能的调控力度,明确提出对钢铁等高耗能、高污染 行业 坚决控制总量,在政策导向上不再核准和支持单纯新建、扩建产能的钢铁项目。而中央经济工作会议再次重申,要推进节能减排,抑制过剩产能,坚决管住产能过剩 行业 新上项目。因此,在产业发展 规划 、环境监管、金融管控、淘汰落后产能等一系列产业调控政策的影响下,2010年钢铁产业的产能增速将继续呈相对较低水平。

三是近期国内钢材价格将以低位波动为主。从影响市场价格的主要因素来 分析 ,第一,当前我国钢铁供过于求的形势在短期内难以根本改变。据有关统计,2009年新增炼钢产能0.6亿吨,粗钢产能达到7.2亿吨,在钢铁产能较快增长的同时,产业集中度低和产品结构不平衡也加剧了国内市场的供需矛盾。第二,美国、日本以及欧盟等国家的汽车、房地产、机械制造等主要钢铁下游 行业 正在逐步复苏。尽管当前我国钢铁出口状况出现好转迹象,但由于当前全球经济尚未完全摆脱金融危机困扰,复苏进程中仍存在再次波动风险,而且一些国家为了保护本国钢铁产业发展,对我国钢铁产品出口反倾销、反补贴力度不断加大,使得我国钢材出口环境进一步恶化。第三,社会库存仍处于较高水平。截至11月末,全国26个主要钢材市场五种钢材社会库存量合计为1197万吨,虽然环比略降0.5%,但对价格仍产生一定下行压力。综上 分析 ,近期国内钢材市场将以低位波动运行态势为主。

2)下游 行业 -建筑

2009年,在国家积极财政政策的推动下,建设领域投资规模不断扩大,建筑业呈现良好的发展态势。全国建筑业企业(指具有资质等级的总承包和专业承包建筑业企业,不含劳务分包建筑业企业,下同)完成建筑业总产值75864亿元,比上年增加13827亿元,增长22.3%;全年全社会建筑业实现增加值22333亿元,比上年增加3590亿元,增长18.2%;完成竣工产值43798亿元,比上年增加4456亿元,增长11.3%;房屋建筑施工面积58.73亿平方米,比上年增加5.68亿平方米,增长10.7%;施工合同总额为131931亿元,比上年增加27690亿元,增长26.6%;实现利润2663亿元,同比增长21%。到2009年底,共有建筑业企业68283个,比2008年减少4%;从业人数为3597.35万人,同比增长8.5%;按建筑业总产值计算的劳动生产率为182647元/人,比2008年同期增长12.9%。

(1)投资拉动建筑业产值迅速增长

为应对国际金融危机严重冲击,党中央、国务院果断决策,实施了积极的财政政策和适度宽松的货币政策,迅速推出扩大内需促进经济增长的十项措施,加快民生工程、基础设施、生态环境建设和灾后重建,实施了两年新增4万亿元的投资计划。其中:1.8万亿元用于铁路、公路、机场和城乡电网建设;1万亿元用于地震重灾区的恢复重建;3700亿元用于农村民生工程和农村基础设施。此外,投入生态环境3500亿元,保障性安居工程2800亿元,自主创新结构调整1600亿元,医疗卫生和文化教育事业400亿元。

中央投资拉动全社会固定资产投资增速加快。2009年,全社会固定资产投资224846亿元,比上年增长30.1%,增幅同比提高4.2个百分点。中央投资带动重点领域投资明显加快。基础设施(包括铁路运输业,道路运输业,管道运输业,装卸搬运和其他运输服务业,邮政业,电信和其他信息传输服务业,水利、环境和公共设施管理业)投资41913亿元,比上年增长44.3%。城镇新开工项目计划总投资151942亿元,比上年增长67.2%。全年房地产开发投资36232亿元,比上年增长16.1%。其中,商品住宅投资25619亿元,增长14.2%;办公楼投资1378亿元,增长18.1%;商业营业用房投资4172亿元,增长24.4%。投资大幅度增长产生工程建设的强劲需求。自2000年起,我国建筑业总产值保持快速增长态势,年平均增长速度保持在22%左右。2009年全国建筑业企业完成建筑业总产值75864亿元,同比增长22.3%,与2008年相比,增速加快0.8个百分点。建筑业整体发展态势良好。

(2)建筑业对国内生产总值贡献突出,企业经营效益稳步提高

2009年国内生产总值(GDP)335353亿元,比上年增长8.7%。建筑业实现增加值22333亿元,比上年增长18.2%。

建筑业增加值占GDP总值的6.66%,为三十年来的最高值。从1979年至2009年,建筑业增加值在GDP中的比重总体呈平稳增长态势,历年相差不大。1993年曾出现波峰,建筑业增加值占GDP比重为6.4%。随后逐步下降,到2009年再创新高,达到6.66%(见图4)。建筑业对国民经济增长贡献突出。

全国建筑业企业实现利润2663亿元,增长21.0%。其中,国有及国有控股企业实现利润697亿元,增长23.9%。企业经营效益持续稳步提高。

(3)房屋建筑施工面积持续增长,实行投标承包的房屋建筑面积逐年扩大

2009年全国房屋建筑施工面积为58.73亿平方米,比上年增加5.68亿平方米,增长10.7%。其中:新开工面积29.44亿平方米,比上年增加2.31亿平方米,增长8.5%;实行投标承包面积为48.79亿平方米,比上年增加4.91亿平方米,增长11.2%。2009年全国房屋建筑竣工面积为22.96亿平方米,比上年增加0.6亿平方米,增长2.7%。从2000年至2009年,全国房屋建筑施工面积持续增长,实行投标承包的房屋建筑面积逐年扩大。2009年,实行投标承包面积占总房屋建筑施工面积的83.1%,比2008年提高0.6个百分点。从2003年至2009年,实行投标承包的房屋建筑面积年均增长16.8%,建筑市场竞争更为规范化。

(4)建筑业企业新签合同额大幅增长

2009年,建筑业企业新签合同额84898.61亿元,比上年同期增加18529.78亿元,增长27.9%,增幅比2008年提高3.8个百分点。从2004年到2009年,建筑业企业新签合同额逐年增长,平均年增长率达到23%,2009年建筑业企业新签合同额增幅继续加大,高于年平均增长率4.9个百分点。

(5)建筑业企业数量减少,从业人数增加,劳动生产率持续增长

到2009年底,全国建筑业企业为68283个,比上年同期减少2812个。建筑业企业数量在连续三年小幅增长之后,2009年首次回落(见图9)。企业数量虽然减少,但规模扩大、实力增强,逐步形成“金字塔”型的 行业 组织结构。全国建筑业企业中,国有及国有控股建筑业企业数量为7295个,比2008年减少225个。2009年国有及国有控股建筑业企业数量占全国建筑业企业总数的10.7%,与2008年的12.3%、2007年的13.3%相比,国企占比呈逐年减少的趋势。

2009年,全国建筑业企业从业人数为3597.35万人,比上年同期增长8.5%,从业人数连续多年稳定增长。其中,国有及国有控股企业从业人数为791.8万人,占全部从业人数的22%。

改革开放三十年来,随着国家基础设施建设和城乡一体化进程的加快,建筑业对劳动力的需求持续增长,建筑业从业人员数量稳步增加,建筑业从业人员占全社会从业人员的比重也逐年递增。1979年建筑业从业人员约980万人,约占全社会从业人员的2.8%。到2009年,建筑业从业人员达到3597.35万人,约占全社会从业人员的4.62%。这也反映出我国建筑业仍为劳动密集型产业,工业化水平还较低,需要通过科学管理和技术创新来进一步提高工业化水平。

2009年,全国建筑业企业按建筑业总产值计算的劳动生产率为182647元/人,比2008年增长12.9%,增速比2008年提高3.6个百分点。

二、管桩端板 行业 产业链模型 分析

管桩端板产业链简图

免责申明:本文仅为中经纵横

市场

研究

观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。