第一节 上游产业发展状况 分析

担架集成式综合急救系统的主要原材料有铝合金,以下就以铝 行业 为其上游 分析 其发展。

1、发展现状

铝工业是产业关联度较高的产业,铝与原材料制造业和装备制造业的关系非常密切。在我国现有124个产业中,有113个部使用铝产品。其中在101个物质生产部门中,有96个产业部门消耗铝冶炼产品或压延产品;在23个非物质生产部门中,有17个产业部门消耗铝冶炼产品或压延产品。根据投入产出表测算,原材料制造业消耗铝产品总量占全部124个产业消耗量的32.6%,装备制造产业消耗铝产品总量占全部124个产业消耗量的58.3%,原材料制造业和装备制造业合计消耗占90.9%。

2006年中国铝加工业继续保持高速发展态势,铝加工材产量又创历史新高,达到814.8万吨,比2005年增长25.7%。铝加工材总产量一举超过美国,跃居世界第一。随着铝加工业的发展,中国铝材产量主要集中在经济发达的珠江三角洲、长江三角洲和环渤海地区的局面不断调整,三地区的产量占全国总量的比率在逐渐下降,从2000年的63.3%,下降到2005年的59.3%,2006年这三个地区的铝材产量占全国总量的56.6%,比2005年下降了2.7个百分点。截止到2008年1-8月份,中国电解铝产量达到8914984.72吨,同比增长达到13.36%,电解铝产量稳步增长。

截止到2008年1-8月份,中国电解铝产量最高的是河南省,达到2247703.6吨,站总产量的25%,其次是山东省,产量为1067281.9吨,站总产量的12%。

全球2006年以后拟建的氧化铝项目总规模为3952万吨,其中,国外1960万吨(未考虑俄铝),中国1992万吨。2006年我国原铝消费量将增长18%达到838万吨,远高于2005年710万吨消费量,稳居全球第一大铝消费国地位。从相关消费领域来看,建筑业是最大的消费 行业 ,预计07年消费量接近300万吨铝,2008年消费量将达到350万吨;电力部门今年将消费150万吨,2008年消费量将达到200万吨。最后,在高位铜价的影响下,相对低廉的金属铝已经成为许多 行业 首选的替代品。铝的代替性将更好的被发掘,加上铝 行业 自身对铝的强劲需求会对铝价形成稳固的支撑。

2、发展预测

预测未来几年我国铝消费量将有较大幅度增长。近20年来我国铝的消费增长速度平均为10%,远高于西方国家40年来(包括回收废品在内)5%;我国铝的消费结构中,建筑、包装和交通运输 行业 占总消费量的51%,目前正逐步向发达国家70%的水平接近。2007年后,全球氧化铝产能将相对过剩,投资于氧化铝 行业 的风险在逐渐加大。2006年中国还需要进口氧化铝以满足市场的需求,但这种进口需求受国内产能释放的影响将逐渐放缓。2008年我国氧化铝 行业 供应能力进一步加强,这使的我国氧化铝供需之间的矛盾将进一步缓和。

第二节 医药产业发展状况 分析

1、我国医药 行业 发展现状

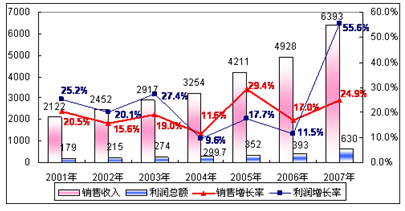

2008年1~11月,医药 行业 销售和盈利保持了快速增长,中药饮片和生物制药2个子 行业 销售增长高于 行业 平均,中药饮片、化学制剂药和化学原料药3个子 行业 利润增长高于 行业 平均。1、医药 行业 销售收入同比增长25.8%。受化学制剂药和生物制药2个子 行业 增速分别加快2.5和7.7个百分点驱动, 行业 整体销售增速同比加快了1.3个百分点。受化学原料药和中成药增速较1~8月分别明显下降6.1和3.2个百分点影响, 行业 整体销售增幅较1-8月份下降了3个百分点。2、毛利率30.7%,基本平稳,同比略降0.4个百分点。3、利润总额同比增长29.1%,增速同比下降21.9个百分点,较1~8月增幅下降了个10.4百分点。我们 分析 :与08年投资收益大幅下降、2006年利润基数较低有关。4、期间费用率同比略降0.7个百分点,利润率微升0.2个百分点。

各子 行业 受08年9月以来全球经济下行影响程度不一:化学制剂药和中药饮片消费表现较强刚性,中成药刚性不足:1、化学制剂药销售收入和税前利润分别同比增长了25.4%和36.6%,较1~8月分别下降了1.3和0.3个百分点。毛利率、期间费用率和利润率基本平稳。2、中成药销售收入和税前利润分别同比增长了20.5%和7.7%,均低于 行业 平均,增幅较1~8月分别下降了3.2和6.1个百分点,期间费用率下降1.6个百分点,毛利率和利润率下降1.3个百分点。我们 分析 :部分中成药不是医生一线治疗用药,消费刚性不强,较易受经济波动影响。利润增长大幅下降与中成药企业投资收益大幅下降有关。3、化学原料药2008年销售增长表现出逐步回落,是医药 行业 中受全球经济下行影响较大的子 行业 ,08年1~11月较1~8月销售增长和利润增长分别下降了6.1和27.1个百分点。我们认为:外需减弱、定单下降、价格下滑还将持续影响化学原料药09年增长,并波及医药 行业 09年整体增长率。

2001-2007年全国医药工业销售收入及利润总额增长状况 单位:亿元

2、进出口状况

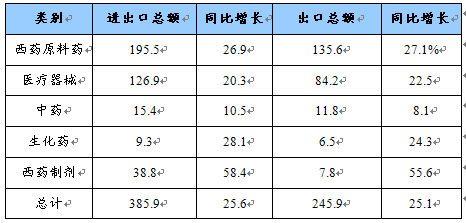

2007年,我国医药保健品对外贸易再创历史新高,达到385.9亿美元,同比增加25.6%。其中,出口245.9亿美元,同比增加25.1%,与全国整体出口增速相当;进口140亿美元,同比增长26.6%;全年医药对外贸易顺差达105.9亿美元,但医药保健品进口增幅高于出口增幅1.5个百分点。

2007年我国各类医药产品进出口状况 单位:亿美元

我国医药进出口贸易呈现以下几大特点:

1)传统出口市场格局继续得到保持

亚洲、欧洲、北美洲仍为我国前三大出口市场,分别占我国总出口额的40.7%、28.3%和20.1%;前十大出口国或地区分别是美国、日本、印度、德国、韩国、荷兰、中国香港、意大利、英国、西班牙。欧洲、亚洲、北美洲是我国医药商品前三大进口来源地,分别占进口总额的41.76%、37.08%和19.0%;前十大进口来源国(或地区)分别是美国、日本、德国、中国台湾、韩国、法国、印度、瑞士、英国、爱尔兰。

2)进出口结构出现新的变化趋势

2007年西药类产品对外贸易比重从2006年的61.1%上升到63.1%,提高了两个百分点,而中药和医疗器械两个大类的比重都有所下降。从细分产品类别来看,中药材及饮片、提取物、保健品、中成药的出口比重都有所下降,中药材及饮片和提取物的进口比重略有上升。西药原料出口比重进一步上升,达到了55.2%,西成药的进出口比重也都有所上升,生化药的比重基本维持不变。

3)从贡献率来看,2007年西药类产品对出口增长和进口增长的贡献率分别为66.9%和77.6%,医疗器械类产品对出口增长和进口增长的贡献率分别为31.3和20.4%,两者分别贡献了98.2%和98%。从细分产品类别来看,西药原料对出口增长的贡献率为58.7%;其次是医院诊断与治疗设备,对出口增长贡献了12.8%;西成药的出口虽然绝对值较小,但对出口增长的贡献在细分类别产品中列第五位,贡献了5.7%。在进口方面,西药原料、西成药、医院诊断与治疗设备对进口增长的贡献位列前三,分别为42.8%、30.3%和17.6%,合计超过9成。

3、2009年我国医药 市场发展 趋势

展望2009年,我们预期医药 行业 仍将保持较快增长。关键有利因素是2009年1月,修改后的新医改方案和5个配套方案将有望出台,全民医保和新医改将进入实施和推进阶段。 行业 龙头公司总体上将受益于新医改和政府对百姓医疗民生的扶持。我们维持对医药 行业 2009年推荐投资评级。药品相对于其它消费品,刚性较强。我国1990~2008年18年间医药 行业 销售收入复合增长了18.8%,利润复合增长了21.7%。09年医药 行业 增长面临诸多有利因素和负面影响。有利因素主要来自2009年全面推进实施全民医保、扩大覆盖人群和提高保障力度,政府对疫苗、药品和诊断治疗设备投入加大,提升疫苗等 行业 景气度。政府实际年均投入可能超出市场预期。负面影响来自对药品价格水平下降的担忧,不确定性更多来自政策的执行力度。

我们认为:外需减弱、定单下降、价格下滑还将持续影响化学原料药09年增长率,并波及医药 行业 09年整体增长率。

09年医药 行业 增长面临诸多有利因素和负面影响。有利因素主要来自2009年全面推进实施全民医保、扩大覆盖人群和提高保障力度,政府对疫苗、药品和诊断治疗设备投入加大,提升疫苗等 行业 景气度。政府实际年均投入可能超出市场预期。负面影响来自对药品价格水平下降的担忧:纳入政府定价药品范围扩大、药品价格改革、医疗服务价格改革、医保支付制度改革等政策,涉及企业和波及药品十分广泛、影响空前。

总之,2009年医药 行业 的不确定性更多来自政策执行力度的不确定性。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。