一、2004年化肥市场状况

2004年,受成本和国际市场化肥价格走高等因素的影响,国内化肥市场价格较大幅度地高于2003年。在宏观调控与成本压力的双重作用下,预计2005年化肥价格走势将以高位调整为主。

2003年10月以后,在农产品价格大幅度上涨的同时,化肥等农资价格也不断攀升。2004年一季度,随着用肥旺季的到来,化肥价格出现普遍上涨,为支持农业生产,稳定化肥市场价格,国家有关部门采取了一系列调控政策,如对化肥生产用电实行优惠电价;对化肥铁路运输实行优惠运价,并免征铁路建设基金;恢复对尿素生产企业缴纳的增值税先征后返50%的政策;并特别强调尿素出厂价要严格执行中准限价规定。在国家宏观政策的调控下,化肥价格快速上涨的势头得以遏制,4、5月间化肥价格有所回落;进入6月份,在原材料成本持续上涨、公路治理超载以及国际化肥价格走高等因素的影响下,化肥价格又有上涨。

到2004年12月份,粮棉主产区国产尿素平均零售价格每吨1830元,比1月份上涨20.39%,比2003年同期上涨21.19%;碳酸氢铵平均零售价格每吨540元,比1月份上涨14.89%,同比上涨25.58%;氯化钾平均零售价格每吨1570元,比1月份上涨12.95%,同比上涨13.77%;国产磷酸二铵平均零售价格每吨2280元,比1月份上涨21.28%,同比上涨22.58%。2004年1月-12月,国产尿素、碳酸氢铵、氯化钾、国产磷酸二铵平均零售价格每吨分别为1670元、510元、1510元、2140元,同比分别上涨16.79%、20.31%、11.54%、19.18%。

造成化肥价格大幅度上涨的主要原因有以下几方面:

(一)农资需求增加,部分地区缺口较大。2004年国家出台了一系列鼓励粮食生产的政策,大大提高了农民的种粮积极性;同时,受2003年棉花收购期价格大幅上涨的影响,2004年棉花种植面积也有大幅提高。农民增加了种植面积和对土地的投入,对化肥的需求明显增加。而在农民对化肥的需求加大的同时,部分地区货源供应却相对紧张,据调查,安徽省2004年秋种化肥的缺口为80-100万吨,陕西省化肥缺口也达60-70万吨。

(二)生产与流通环节成本居高不下,抬升化肥价格走高。从2003年年底开始,影响化肥生产企业成本的煤、电、油、气等原材料和能源全面涨价,且涨幅较大;运力不足和电力供应紧张直接影响到企业开工率,推高化肥生产成本;同时公路治理超载使运输成本大幅上涨,经销商随之上调销售价格。

(三)国际市场化肥价格企高,大量出口分流减少国内资源。2004年国际市场石油及天然气价格持续走高,化肥生产成本增加,导致国际市场化肥行情持续升温。12月初美国尿素(新奥尔良袋装丸粒,FOB)246.5美元/吨,比1月初213美元/吨上涨了15.73%;俄罗斯尤日内散装颗粒尿素(FOB)206美元/吨,比1月初160美元/吨上涨了28.75%。国际市场价格走高一方面对国内市场有拉动作用,另一方面刺激国内企业加大出口力度。统计显示,2004年1至10月我国出口各种化肥527.35万吨,同比增长42.86%,其中,尿素出口261万吨,同比增长52.62%。另外,由于亚洲传统尿素供应商印度尼西亚在2003下半年实施尿素出口禁令,越南、菲律宾、韩国等东南亚和东亚国家为满足本国日益增长的化肥需求,纷纷选择进口运输成本相对低廉的中国化肥,2004年1至10月,仅越南就从我国进口化肥155万吨,占我国化肥出口总量的30%,占越南化肥进口总量的40%左右。大量出口分流了部分原本用于国内市场的资源,推动了化肥价格走高。

二、2004年化肥价格情况

国际油价、天然气价格的大幅上涨,促使国际市场上的化肥价格去年以来持续上升。业内专家预测,今年化肥价格仍将在高位运行。国际市场化肥价格的持续看涨,对化肥消费大国中国的影响不容忽视。

专家预测认为,今年全球化肥市场依然呈供货偏紧迹象,价格将攀升上扬。原因主要有以下几点:油价、天然气等化肥原料的价格难以回落,推动化肥生产成本上升;干散货船海运价处于最近5年以来的高峰,运价指数涨破5000点(2003年底为3510点);全球农业对化肥的需求增加,一些国家对化肥出口采取限制措施。

以尿素为例,全球80%的尿素以天然气为原料,天然气的价格比上一年上涨了36%,拉动尿素价格上扬。去年10月中东产散装颗粒尿素的FOB价格曾涨至251美元/吨,比年初上涨了46.8%;11、12月回落至229美元/吨,但仍比年初高出34%,比2003年底上升了30%。

2004年全球的尿素产能为1.38亿吨,全球的消费量(包括农业和工业)为1.17亿吨,因生产开工率下降,市场上出现供货缺口推动价格上升,其他品种化肥如合成氨和磷酸二铵等的价格比年初平均也上升了15%~18%。全球对粮食谷物等农产品的需求扩大,价格平均上涨幅度达13%~27%,使得全球农作物的种植面积扩大,进而对化肥的需求增加。

美国农业部预测,2005年全球粮食产量将增长8.6%,对化肥的需求量比2004年将增加3%左右。另有预测认为,今年全球对化肥的消费需求量在1.51亿吨左右,比去年约增长3.5%,但全球的化肥产能增长滞后于需求。

此外化肥的产区和消费区布局不合理,中东和非洲化肥消费量小,而化肥能力却主要集中于这一油气生产区;东北亚、东南亚及南北美洲是主要消费区,但产能规模小,依赖进口;北美、欧洲、中欧近年都没有新增化肥投资、增产项目。预测认为,印度今年化肥缺口为35万吨左右,美国合成氨供货缺口为400万吨左右。

化肥生产以石油、天然气和煤炭等为原料,并要消耗电力,所以被称为高耗能产业,同时还有一定的环境污染。以煤炭为原料,每生产1吨尿素消耗1.2吨煤和1200千瓦时电,所以一些国家采取了生产和出口限制措施,去年埃及和印度尼西亚已开始限制尿素出口。有 分析 认为,化肥在高价位运行,可能推动中东和非洲油气资源丰富的国家扩大投资,扩充化肥生产设备能力,增加市场供货量。但即使如此,由于生产设备建设周期较长,今年年内化肥产量由此而增加几乎是不可能的。

国际化肥市场的这种行情走势对中国化肥市场必然产生影响。中国是农业大国,也是化肥消费大国,国际市场化肥价格走高促使进口价上升,极可能带动国内产品价格上涨;中国化肥生产企业因出口的利润空间较大,会努力争取增加出口,这又可能导致国内供货趋紧。上述国际和国内因素都会增大对中国化肥市场行情的压力。

(一)尿素市场

回顾2004年的尿素市场,感受最强的就是:整整一年的时间,尿素市场都走在政策的影子里,行政手段在市场的运行轨迹中占据着重要的力量。作为中国最大的化肥品种,他成为政策关注的焦点:降低出口退税、取消出口退税、要求油头企业亏损开车、限定1400元/吨的中准价、制定4月20日的标准价、限定1500元/吨的中准价、出口征收260元/吨关税等等。在每一个政策出台之后,我们都可以清楚地看到市场发生的变化。第一季度,春耕在即,尿素市场也开始复苏,慢慢上行,并有所波动;到四月份,随着4.19政策的出台,价格骤然下滑,虽然时值用肥时间,但尿素价格一直保持在较低为止,直到五月下旬,开始缓慢回升,先是小幅的试探性上涨,到七月下旬开始大幅攀升,最高时间出厂价达到1800元/吨以上,直到冬储时间仍在高位运行,只是今日由于国家即将开始征出口关税的风声越来越紧,才开始有所停滞和下滑。此时停在1700元/吨的尿素市场有点迷茫,毕竟变数不大。

2004年尿素市场的另一大特点就是中国尿素在国际市场扮演着较为重要的角色。国际油价的大幅度攀升,使得许多国家的尿素工厂停车,从而带动国际尿素价格高走。据有关资料反映,今年仅美国进口尿素达500余万吨。同时印度也有出人预料的需求,而中国成为重要的资源补充国。所以在国家在三采取政策心智出口并取消出口退税的政策下,中国尿素出口依然活跃,据海关统计资料反映,今年1-10月份中国尿素出口达350万吨,比去年全年的出口量都多,与此同时,进口几乎萎缩至零。这使得许多停产多年的小厂开始恢复生产,只是迫于煤电油运的压力,许多厂长期无法满负荷生产。

后市:这的确让人有些迷惑。从1月1日起尿素开始出口征税,而且国际尿素市场仍处于跌势之中,越南的尿素价格已由240美元/吨降到226美元/吨(CFR)。出口形势似乎极为不利,这是否会给中国市场带来很大的打击呢?我们关注的还是三点:成本、供求关系和国际参照系。

(二)一铵板块

2004年,一铵是涨幅最大的化肥品种之一,年头和年尾的价格差距近700元/吨,一铵价格又如一匹冲决而出的黑马,让人瞩目。记得一年前,一铵的价格还只是1300多远/吨,而那时,二铵却在1750元/吨左右,两者价格差500多元,而今,一铵与二铵的价格迅速接近,甚至有断时间一铵的价格几乎超过二铵。

应该说一铵的价格上涨是一种理性的回归。一铵和二铵相比,金少四个养分含量,但价格相差那么远是不合理的,所以现在的价格上涨是正常的。另外还有一个重要原因是供求关系的作用,随着夫和非市场占有率的不断提高,作为复合肥主要原料之一的磷酸一铵北大两地需求着,从而促成其价格的大幅度上涨。与此同时,老生常谈的煤电油运问题也是其价格上涨不得不说理由。

好不容易找回迷失自己的一铵市场,应该说只要国产二铵价格不降,短期内保持这个价格是没太大问题的。

(三)二铵板块:顺风飘扬

今年以来,二铵基本一直处于一种上涨的态势中,不过仔细比较,二铵与尿素有着极为相似的运行轨迹,即在四月份的限价政策出台之后,价格落入低谷,从六月份始回升,并一直上行,达到现在的最高点2450元/吨。

不过,成本、供求以及国际价格都为二铵的上涨准备了充足的理由:首先从成本上来看,煤炭、硫酸、磷矿石、合成氨无一例外的涨价,造成成本大幅度提高;二铵资源的国际分流为其价格提供支撑,据 海关数据 ,今年国产二铵出口达70余万吨,占国产二铵总量的15%以上;国际价格大幅上涨成为国产二涨价的强大牵引力。由此而岸价格上涨在情理之中。

由于能源及资源问题造成的对供应的影响,进口资源的萎缩、运输瓶颈的制约、国际二铵的高价位运行(目前大多数港口的价格都在2880元/吨)等等,这无不昭示着二铵的良好前景。据了解,已有部分二铵企业决定在新年伊始再次提价。

(四)氯化钾板块:玩的就是心跳

相信化肥业内人士都不会忘记三个节日:2003年的国庆节和2004年元旦和国庆节。这每个节日,都让氯化钾起跳200元/吨,在“蹦极”(沿用坤哥语)似的起伏中,也让钾肥经营人士深刻体味到赌博的那种令人心跳的快乐与慌乱。

2004年度的一铵、氯化钾、复合肥都有几次大幅度涨价,俄罗斯红钾由年初的1280元/吨涨到现在的1910元/吨(港口价),前后差价达600余元/吨。大幅度的价格起伏让钾肥市场显得有点神秘。不过,作为一个钾肥依赖型国家,近几年的钾肥进口量一直保持在500-600万吨,因此,这块市场存在较大的不可控性。特别是近几年我国复合肥工业的迅速发展,对钾肥的需求呈逐年上涨趋势;国际性能源的紧张以及国际贸易的繁荣使海运的价格不断上行,这都为钾肥价格带来较大的变化。

种种迹象表明,在未来的一段时间,钾肥会依然保持坚挺并有再度上行的可能。首先,中农、中化在2005年的进口钾肥购买合同中已明确接受40美元/吨的上涨幅度,这一方面反映出现在的价格上涨的必然性,同时也表明了国际钾肥供求关系的逆转,正如PotashCorp公司的负责人表示的那样;“今年能如此迅速并顺利地提高氯化钾价格,充分反映出世界钾肥市场供需关系发生了显著变化,进入2005年后,在产量和价格上我们都将保持强劲的势头。”

(五)复合肥:“涨”声不断

2004年的复合肥极为热闹,在氮、磷、钾各种原材料的大幅上涨中,复合肥的生产成本也大幅攀升。一路走来,“涨声”不断,据湖北洋丰股份有限公司副总经理杨才斌讲,今年公司前前后后差不多提价是与此,以此来跟上原材料上涨的速度和幅度。到现在有的品牌的复合肥已上涨到1880元/吨。今年年初与现在的价格相差近500元/吨。然而,据了解,对于正规的复合肥企业,要保证养分的充足,利润仅与以前持平。

复合肥市场的另一特点就是资源紧俏。也许这是今年所有化肥公司的负债共同特征,据很多复合肥公司的负责人反映,今年公司大部分时间都处于一种:“欠肥”状态。经销商将工作重点由市场网点建设及销售转向资源的配置,生产企业将工作重点由销售撤退到供应和储运已成为今年化肥市场的一大显著特点。

对于复合肥而言,原料的市场动态左右着其价格的最终走向。所以对于后市,钾肥、磷酸一铵的价格都会为其价格提供一定的支撑,虽然尿素市场未来走势尚不明朗,但是大多数人认为,由于今年国内资源并不特别充沛,后市下行的空间不大,因此,我们判断复合肥市场短期应该比较坚挺,并且仍有上涨空间。

三、全国化肥库存情况

为确保2005年春耕生产用肥,全国供销社系统目前库存化肥1618万吨。

全系统化肥周转库存1263万吨,比上年增长9.13%。另外,2004至2005年度国家化肥淡季商业储备总量为515万吨,供销合作社农资企业中标355万吨,占总量的69%。一些地方政府还委托供销合作社农资企业承担了地方化肥储备。

2004年全系统直接供应农民化肥6819.51万吨,增长2.26%。尤为重要的是,全国供销合作社系统在确保化肥市场供应稳定、平抑化肥价格方面发挥了主导作用,如山西省供销社农资系统本着重品质,稳价格的原则,对各种优质高效化肥实行直供,以减少中间环节和加价因素,由此使化肥价格低于全国平均水平5个百分点。湖北省供销社受政府委托,从省内重点化肥生产企业组织26万吨尿素和10万吨氯化铵,按照当期出厂价格,尿素每吨下浮100元,氯化铵每吨下浮60元,由省农资公司直接供应全省46个主产县(市、区)农民。

通过连锁、配送等现代流通方式的引入使得各地供销社的市场竞争能力显著增强,在目前的全国化肥销售市场中,供销社系统所占份额超过60%,棉花收购量占社会棉花收购量60%左右。

四、化肥产量结构情况

2003年,全国基础化肥生产企业1000多家,其中氮肥约500家,磷肥500家,钾肥40家。化肥生产能力约4000万吨/年(按有效养分100%计,下同),位居世界第一。合成氨生产能力约4000万吨/年,氮肥生产能力约3000万吨/年,尿素约1800万吨/年;磷肥生产能力约1000万吨/年,硫酸生产能力3300万吨/年;钾肥生产能力120万吨/年,其中氯化钾50万吨/年。

2003年我国化肥产量3925万吨(折纯,下同),净进口450万吨,消费量4375万吨。化肥自给率为90%,进口产品主要是钾肥、磷酸二铵和三元复合肥。2003年,氮、磷、钾肥产量分别为2880万吨、881万吨和164万吨。

肥产品中氮磷钾比例不尽合理。2002年国产化肥的N∶P2O5∶K2O为1∶0.32∶0.01,化肥 行业 的产品结构尚不适应农业发展的需要。农业部门提出要求施肥的氮磷钾比例为1∶0.37∶0.25。钾肥由于资源限制,国产量小,氮磷比也达不到农业部门的要求。

五、煤

近期,煤炭市场出现两个动向,一是部分煤炭企业上调市场销售煤炭价格,二是现货动力煤出口价格攀上高位。

1月底以来,华东地区主要产煤省区的煤炭生产企业,陆续上调了市场销售煤炭价格。经测算,调整后的煤炭价格与目前山西省相近质量煤炭到达最终用户的价格基本一致,表明这些煤炭企业调整前的煤炭价格水平偏低。

业内人士指出,由于今年煤炭资源总量与需求总量更加接近,市场对煤炭供求的衔接将有更高要求,各地区煤炭市场形势发展不平衡的局面将比2003年明显,不能排除局部地区煤炭供求矛盾加剧、区域性煤炭价格波动幅度加大的可能性。

来自各方面的消息表明,今年上半年,主要煤炭进口国家的煤炭资源缺口仍然较大。因为我国国内煤炭资源已经偏紧,尽管煤炭出口的利润水平在不断提升,但是煤炭出口数量仍有减无增。

六、天然气

从近几年建设的几条输气管道来看,中国天然气市场实际需求量远远小于天然气管道设计输送能力。从1997年10月陇京天然气管线建成通气到1998年9月,天然气需求量不及输气能力的1/10。造成这种状况的主要原因是天然气终端用户市场的开拓速度跟不上油气田勘探开发和天然气管道建设的速度;陕京线也如此,自管道建成通气后,北京市天然气市场的用气量一直没有达到预计的规模,管道的利用率只有设计能力的36%左右。

另外,从我国目前形成的区域性天然气市场来看,油气田的供气能力远远大于天然气市场的实际需求量。天然气生产单位生产的天然气除了满足本单位和目前仅有的少量天然气用户外,其他大部分天然气几乎被放空烧尽。

由以上可见,中国天然气市场虽然有了长足的发展,但是,天然气市场仍然存在开拓滞后的现状,中国仍需要大力开发天然气市场。

通过 研究 美国、加拿大、英国等国家的天然气价格发现,中国目前的天然气价格普遍高出这些国家1至3倍,本文认为天然气价格偏高是中国天然气市场开拓滞后的关键。中国天然气市场目前处于发育的初期阶段,主要集中在中部、东北和南部,终端用户对天然气的价格承受能力还很差,天然气作为一种替代能源与其他能源特别是煤和水电在价格上还缺乏竞争力,价格偏高。如果天然气价格较高,用户就会选择使用煤和水电来替代,这样天然气用户就会减少。

天然气价格主要决定于油气田的开发处理成本和天然气管道运输成本。一是中国绝大多数天然气田产层薄、含气丰度低、埋藏深度大及其自然环境恶劣,决定了天然气勘探开发投入的成本较高;二是中国天然气资源主要分布在中西部地区,远离东部经济发达的主要消费市场,天然气输送干线较长,管道投资回收期短,致使管输费用较高,占天然气价格的比例大;三是油气生产单位输送的天然气部分是油田伴生气,油气田的开发成本已列入原油成本收回,而不应再列入天然气成本,其成本仅是处理成本。由于以上这三方面因素的影响,造成中国的天然气价格偏高。

据有关单位的 研究 认为,中国天然气市场终端用户可接受的天然气价格如下:民用为1.5—2.0元/立方米,发电为1.0—1.3元/立方米,工业为1.0—1.5元/立方米,化肥为0.7—0.9元/立方米。

中国现在正在建设“西气东输”管道,干线全长4200多公里,建成通气时,如果东南沿海主要天然气用户市场的开拓滞后,那么造成的经济损失将不是几千万、几个亿,将是几十亿。据有关专家测算,当“西气东输”管道通气后,如果天然气市场开拓滞后,用气量达不到预期规模,管道工程效益将明显下降。假如输气规模减少20亿立方米/年,并且输气量增长由3年增加到5年的话,管道的投资回收期将延长3年,财务内部收益率将降低3.3个百分点,投资利润率将下降6个百分点。因此, 研究 中国天然气市场开拓滞后的现状,并提出对策建议,对加快中国天然气 市场发展 至关重要。

1、改革天然气价格体制,使天然气具有竞争性

天然气价格是天然气市场开拓的关键。天然气的定价应以合理的成本和市场为基础。在市场经济条件下,天然气合理定价需要综合考虑天然气资源开发处理成本、输送管道成本及其折旧年限、配气管网建设费用、各类用户的承受价与赢利多少等因素,同时与其它竞争性的能源相比具有足够的竞争性。因此,迫切需要改革我国天然气价格体制,天然气定价应当由政府定价为主转向市场定价与政府管制相结合。最近一些专家建议:一是取消计划内外价格差别,将天然气进口价和净化费合并为出厂价,实行单一用户,单一结算价格,供需双方以经济合同确定供需数量;二是打破现行天然气价格一定几年不变的现状,在国家监管下,根据市场变化适时调整;三是不同输气线路确定不同的管道输送价格;四是允许天然气供需双方根据天然气市场供求情况在一定幅度内浮动价格。

2、制订积极政策,提供必要资金,促进天然气市场开拓

中国天然气市场正处于起步阶段,它的发展和开拓离不开中央和地方政府的政策支持。我国应借鉴天然气市场发达国家的普遍做法,对天然气勘探开发和利用给予财政支持和税收优惠,这对于降低天然气价格,促进我国发展初期的天然气市场开拓具有重要意义。主要内容是:一是在一定期限内免征矿区使用费;二是进一步降低增值税率;三是新气田 投产后5年内免征所得税;四是对中小燃气用户给予适当补贴,特别是对利用天然气开发冷热电联产的用户给予补贴;五是降低厂矿管理费和油气田公路使用费。

3、确定发电为中国天然气 市场发展 的重点方向,逐步开拓市场

开拓天然气市场,首先要确定天然气 市场发展 的重点方向,也就是在众多利用天然气的工农业生产和社会领域中,优先选出需要首先开拓的天然气市场。由于世界各国在天然气资源、经济发展水平和能源消费结构方面有很大差异,所以各国天然气的发展方向也不一样。对于中国这样一个发展中的大国来说,资金短缺、输气干线和城市配气管网不发达,也应该借鉴世界上发展中国家天然气市场开拓的成功经验,首先从发电开始,逐步开拓中国天然气市场。

许多专家预计,天然气发电会成为中国未来天然气消费市场中的最大用户。中国天然气发电在电力工业部门中所占比例极低,与世界平均水平相比差距很大,国家应对污染较高的发电厂收取较高的排污费用来限制其发展,引导企业采用天然气发电,不断开发中国天然气市场。

七、原油

德联合经济新闻社消息,国际能源署(IEA)认为,由于中国和东南亚经济将保持快速增长,今年世界原油需求将高于迄今的预期。根据该署对原油市场的最新预测,今年的原油日需求量将增加152万桶,达到每天8400万桶。受此消息的影响,国际原油市场价格已出现微幅上扬。该署还宣布,今年一季度对石油输出国组织(欧佩克)成员国的原油需求两年来将首次超过供应量。1月份欧佩克成员国的原油日产量减少了77万桶,降至2880万桶,比该署预估的对欧佩克成员国的原油日需求量(2910万桶)低30万桶。

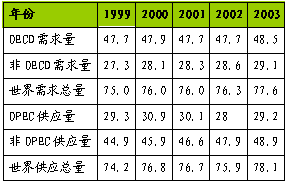

国际原油供求平衡表(单位:百万桶/日)

八、农药

2004年农药市场总体比较平稳,预测2005年

(1)农药原药价格坚挺且有明显的上扬趋势。

(2)有机磷农药价格将全面上扬。业界人士 分析 ,受主流原材料黄磷的影响,有机磷农药价格在2004年基础上持续走高,上涨幅度大约在10%左右,受高毒有机磷农药复配剂取缔的影响,有机磷单剂的销量和价格均有上升趋势。

(3)除草剂类农药总体市场占有率继续提高。从各方面统计资料表明,受2004年除草剂畅销的影响,市场库存明显少于常年。预测2005年除草剂继续热销,并且部分产品存在着市场缺货的风险。

(4)2005年杀虫剂市场总体比较低迷,但治蝗仍是农业艰巨工作。2004年受干旱气候影响,全国许多地方出现了不同程度的蝗害。农业部紧急部署治蝗工作,及时控制了蝗害的蔓延。估计2005年受气候等因素的影响,个别作物的个别害虫有暴发的可能。杀虫剂农药生产厂家应随时调整自己的生产计划。

(5)受国家 产业政策 、种植结构、农药结构调整的影响,预测2005年国内农药的总体销售额要高于2004年。农药市场环境会有明显改善,国家和各省农药监管部门将进一步加强对2005年农药市场的整治,市场公平竞争环境会得到相对净化。

2004年11月份全国农药进出口统计

(吨、万美元)

注:1吨以下未计,1万美元以下未计;进口额按到岸价(CIF)计算,出口额按离岸价(FOB)计算。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。