第一节上游产业发展状况 分析

1、2008年钢材 行业 发展现状

2008年是不寻常的年份,国内钢材市场变化可谓冰火两重天。上半年,钢铁产量逐月增加,资源供给超常增长;钢材需求逐步减少,供需矛盾不断扩大;钢厂价格逐月上涨,市场价格水涨船高。下半年,经济形势急剧变化,市场预期发生逆转;钢材需求大幅减少,市场价格大幅下跌;钢厂价格大幅下调,钢铁产量逐月下降。

2008年上半年,粗钢、生铁和钢材产量逐月增加。粗钢平均日产量由1月份的130.9万吨上升到6月份的156.5万吨,创历史新高,相当于全年5.7亿吨的水平;生铁平均日产量由1月份的122.9万吨上升到6月份的144.6万吨;钢材平均日产量由1月份的148.1万吨上升到6月份的179.6万吨.。主要钢材品种产量快速增长。1-6月累计产量和比上年同期增长,棒材2573万吨,增长20.1%;厚钢板1050万吨,增长26.5%;中板1789万吨,增长23.1%;中厚宽钢带3942万吨,增长35.4%;热轧薄宽钢带1056万吨,增长23.0%;冷轧薄板852万吨,增长15.2%。值得关注的是钢筋产量同比下降1.1%。

由于产量快速增长,出口下降,主要钢材品种国内新增资源量(产量+进口-出口)超常增长。上半年国内新增资源量比上年同期增长,棒材2296万吨,增长21.9%;厚钢板968万吨,增长39.3%;中板1548万吨,增长21.9%;中厚宽钢带3546万吨,增长38.0%;热轧薄宽钢带1028万吨,增长27.6%;冷轧薄板860万吨,增长16.5%。

2008年上半年,我国经济增长放缓,工业增速减缓,外贸出口增速回落较快,国内钢材需求增长呈下降趋势。上半年,我国GDP增长10.4%,比上年同期减缓1.8个百分点,其中一季度增长10.6%,二季度10.2%。全国规模以上工业增加值同比增长16.3%,增速同比减缓2.2个百分点,其中6月份增长16.0%,增速同比下降3.4个百分点;工业品出口交货值同比增长17.0%,增速同比下降4.7个百分点。上半年,我国外贸出口增速回落较快,进出口总额12342亿美元同比增长25.7%,其中,出口额6666亿美元增长21.9%,比上年同期下降5.7个百分点;对欧盟出口1370亿美元,增长27.6%,增速比上年同期下降3.2个百分点,对美国出口1168亿美元,增长8.9%,增速同比下降8.9个百分点。上半年,与钢铁 行业 密切相关的工业品产量虽然保持不同幅度的增长,但增长速度比上年同期均有所下降;上半年累计产量及同比增长,水泥64801万吨,增长8.7%,增速同比下降7.3个百分点;汽车535万吨,增长17.6%,增速同比下降5.3个百分点;家用电冰箱2558万台,增长10.3%,增速同比下降11.7个百分点,冷柜660万台,增长2.9%,增速同比下降38.1个百分点;房间空调器5505万台,增长6.7%,增速同比下降16.6个百分点;家用洗衣机1919万台,增长18.1%,增速同比减缓1.8个百分点。

由于钢铁产品产量大幅增加,出口下降,国内钢材新增资源量超常增长,而钢材需求增长逐渐下降,市场供需矛盾不断扩大、累积;社会库存向钢厂转移,钢厂库存逐渐增加。据中国钢铁工业协会统计资料,2008年重点大中型钢铁企业(协会会员单位)钢材期末库存与年初相比,3月末增长19.8%,6月末增长23.9%,9月末上升到42.4%,分别比上年同期上升10.4、11.1和41.5个百分点。

2、2008年钢材市场价格变化

2008年上半年,随着钢铁产品产量的增加,钢铁企业为了转移生产和运营成本的大幅增长,大幅度提高钢材产品出厂价格。如武钢、鞍钢和宝钢7月份表列出厂价格(6月份已出台)与上年12月相比,热轧卷(SPHC、4.75×1150×Cmm)表列出厂价格每吨分别增加1600元、1750元和1700元,分别增长40.6%、50.4%和46.0%;冷轧板卷(SPCC、1.0×1250×Cmm)表列出厂价格每吨分别增加1980元、1850元和1700元,分别增长46.6%、44.9%和37.0%;热轧中板(Q235、厚度11-14mm)表列出厂价格武钢每吨增加1650元,增长36.9%,鞍钢(厚板线)每吨增加1850元,增长43.3%。中国钢铁工业协会市场调研部每月发布的全国主要钢铁企业“中厚板产销存情况及热轧宽钢带轧机生产情况 分析 “中的统计数据显示,全国主要中厚板生产企业中厚板平均销售价格,2007年12月份为每吨5332元,2008年6月份上涨到每吨7169元,8月份上涨到全年最高售价每吨7400元,比上年末上涨2068元,涨幅为38.8%;全国主要热轧宽钢带生产企业热轧中厚宽钢带(卷、板)平均销售价格,2007年12月份每吨4409元,2008年6月份上涨到5996元,7月份达到全年最高售价每吨6240元,比上年末上涨1831元,涨幅41.5%。又如II级螺纹钢(直径20mm)表列出厂价格5月末与上年12月末相比,广钢、江苏沙钢和唐钢每吨分别增加960元、1100元和1370元,分别增加19.7%、23.2%和31.6%;值得关注的是上述三个钢厂6月份分别下调了出厂价格,广钢每吨下调150元,沙钢下调180元,唐钢下调250元。

随着钢厂出厂价格的大幅增加,市场价格大幅上涨。中国钢铁工业协会统计发布的钢材综合价格指数,2008年6月末为161.47点,比上年底125.12点上升36.35点,增长29.05%;其中长材6月末为163.95点,比上年底131.89点,上升32.66点,增长24.31%;板材6月末为161.31点,比上年底125.48点,上升35.83点,增长28.55%。以上海市场价格为例,主要钢材品种市场价格,II级螺纹钢(直径20mm)6月份最高价格(以下同)每吨5430元比上年末4350元上涨1080元,涨幅24.8%;热轧卷(Q235、4.75×1500×Cmm)6月份每吨5870元,比上年末4700元上涨1170元,涨幅24.9%;冷轧薄板(ST12、1.0×1250×2500mm)6月份每吨7480元,比上年末5580元上涨1900元,涨幅34.1%;热轧中板(Q235B、厚度20mm)6月份每吨6750元,比上年末5070元上涨1680元,涨幅33.1%。

由于经济增速进一步下滑,工业增速大幅下降,钢材需求大幅减少,钢材市场价格在上半年大幅上涨后,从2008年6月中旬开始逐月下跌,9月份跌幅加大,10月份大幅下跌,月度下跌幅度之大为近年来之最,11月份跌幅趋缓,12月份出现小幅回升。中国钢铁工业协会统计发布的钢材综合价格指数,6月末为161.47点,11月末下降到102.30点,跌幅36.64%,其中,7月末160.99点、8月末152.22点、9月末143.93点、10月末108.59点、11月末102.30点、12月(22-26日)回升至103.30点。以上海钢材市场价格为例,II级螺纹钢(直径20mm)6月份最高价格(以下同)每吨5430元,11月末3460元,跌幅36.3%,12月末回升到3520元,其中10月末比9月末下跌980元;热轧卷(Q235、4.75×1500×Cmm)6月份每吨5870元,10月末3150元,跌幅46.3%,11月末回升到3400元,12月末升至3750元,其中10月末比9月末下跌1350元;热轧中板(Q235B、厚度20mm)6月份每吨价格6750元,11月末3800元,跌幅43.7%,12月份价格平稳,月末为3800元,其中10月末比9月末下跌950元;冷轧薄板(ST12、1.0×1250×2500mm)6月末价格每吨7480元,11月末4250元,跌幅43.2%,12月末回升至4550元,其中,10月末比9月末下跌1430元。

钢材需求大幅减少,钢材市场价格大幅下跌,迫于市场压力和钢材库存的大幅增加,面对买方市场,2008年下半年钢铁企业开始竞价销售,纷纷大幅下调出厂价格。值得关注的是螺纹钢的出厂价格,6月下旬便开始下调,而热轧卷和板材的出厂价格在7、8月份才开始大幅下调。如武钢、鞍钢和宝钢9月以后,部分钢材品种,每月的下调幅度在每吨500元以上,有些品种下调幅度在1000元左右。中国钢铁工业协会市场调研部发布的全国主要钢铁企业“中厚板产销存情况及热轧宽钢带轧机市场情况 分析 ”的统计数据显示,全国主要中厚板生产企业中厚板平均销售价格8月份为全年最高价位,每吨售价6240元,8月、9月、10月和11月分别下降到6093元、5666元、4512元和3495元,11月份比7月份下降幅度44.0%,11月比10月下降1017元。

3、进出口状况

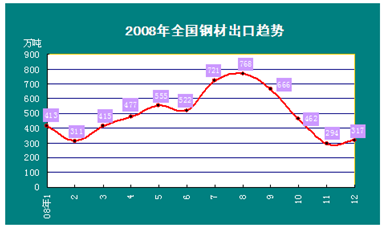

2008年12月份我国出口钢材317万吨,比11月份回升22万吨,与2007年12月份相比下降33.73%。2008年全年累计出口钢材5923万吨,同比下降5.5%;也是2002年以来连续6年增长后的首次下降。

2008年全国钢材出口趋势

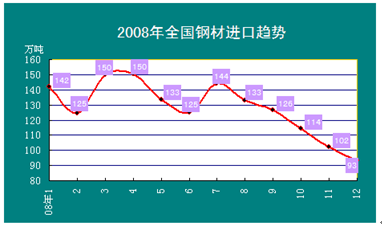

2008年12月份我国进口钢材93万吨,较11月份下降9.7%,与2007年12月相比下降30.33%;钢材进口持续6年下降,2008年全年累计进口钢材1543万吨,同比下降8.6%。

2008年全国钢材进口趋势

4、发展趋势

2009年仍将是我国经济发展更为困难的一年,经济增长将比今年进一步放缓。2009年国际经济低迷将进一步收缩我国外部需求,2005年至2007年我国净出口对经济增长的贡献率超过20%,2007年我国GDP为32801亿美元,进出口总额占GDP的66.3%,出口总额占37.5%,经济增长中有2.6个百分点靠外需拉动,2009年我国对美、欧、日等主要经济体出口可能全面放缓。

我国经济周期已经进入到下行的调整周期,和世界经济危机叠加的情况下,尽管中国经济发展的基本面没有发生变化,但明年仍将会非常困难。中央“保增长”的各项措施的落实,仍将使我国经济保持在9%左右的较快增长。

2009年我国粗钢产量可能达到5.3亿吨左右,比2008年增长5%左右。09年我国的钢材需求将低速增长,外部需求将比今年大幅减少,钢材出口将比今年进一步下降,我国外贸出口及相关加工用钢,占国内市场粗钢消费量的24.5%左右,间接出口钢材将减少;螺纹钢和线材低增长和低需求,生产企业能够根据市场需求变化,适时调整供给;板材和宽钢带高产能和低需求,市场变化取决于钢铁企业产能释放程度和品种结构调整的力度;钢材市场价格整体水平二季度可能进入上升通道,下半年可能高于上半年;另外影响市场的因素是复杂多变的,市场是动态的,上面的判断仅是根据目前状况做出展望。

第二节 相关产业发展情况 分析

1、我国电力工业发展现状

改革开放30年来,我国电力工业发展迅猛。可见,2008年我国发电装机容量已达到7.9253亿kW,是1978年的13.96倍。1987年我国发电装机容量达到第一个1亿kW,此后,又用了8年时间跨越第二个1亿kW,1995年达到2.17亿kW,2000年达到3.19亿kW,2004年达到4.4238亿kW,2005年达到5.1718亿kW,2006年新增发电装机超过1亿kW,发电装机容量达到6.22亿kW。仅2007年半年新增的发电装机容量就超过了改革开放以前30年我国发电装机容量的总和。2003—2007年发电装机的增速也达到历史最高水平。

经济发展对电力的需求高,需要发电装机容量多,说明国家的经济实力强。因此,发电装机容量可以反映一个国家潜在的经济实力。1978年我国发电装机容量占全球总发电装机容量的比例不到3%,2008年已超过15%。早在1995年我国发电装机容量已跃居世界第二,仅次于美国。可以预计,2010年我们将会超过美国,我国发电装机容量将在全球名列前茅。

随着技术进步及电源结构的优化,我国装备了具有国际先进水平的大容量、高参数、高效率的发电机组,掌握了具有国际领先水平的长距离、大容量、低损耗的特高压输电技术,我们运行着全球最大的电网,成为我国大范围资源优化配置的重要手段。在能效方面也取得巨大成就。(数据来源:电力工业统计资料汇编)显示:2007年我国供电煤耗为357g/kW•h,已接近美国的水平,比我国1977年的471g/kW•h下降114g/kW•h,节约了3.1亿t标煤;2007年我国电网线损率为6.97%,接近美国2006年6.52%的水平,比我国1977年的10.19%下降3.22个百分点,节约0.468亿t标煤。仅在能源效率提高方面,与1977年相比,2007年我国电力工业节约了3.5亿t标煤,减少二氧化碳排放约8.47亿t,减少二氧化硫排放295万t,为我国节能减排做出了巨大贡献。

2008年我国全社会用电量是1977年的15倍。人均生活用电量可以反映国民的生活水平、生活质量及人们的收入水平。2007年我国人均生活用电量达到273.09kW•h,是1977年的21.77倍,这充分显示出改革开放30年来我国居民生活水平得到大幅提高。

在GDP电耗方面,2008年为0.139kW•h/元(2005年价,下同),比1978年下降了15.4%,而同期能耗下降了66%。这主要是由于随着社会的发展及技术的进步,导致电气化水平不断提高,将更多的一次能源转化为电能所致。我国电能占终端能源消费的比重由1977年的不到6%上升到2007年的19.6%,接近美国的水平。发达国家都有电气化水平的提高带动能源强度下降的实证。电气化水平的提高也为我国节能减排做出了很大贡献。

由此可见,改革开放30年来,我国经济实力大幅提高,打造了坚强的经济基础,也为世界经济发展做出了重大贡献。

2、展望2009年我国电力工业发展

2009年,在煤炭供应和来水不出现大问题的前提下,全国电力供需形势将继续延续2008年下半年供大于求的态势。其中华东、南方电网供需基本平衡,华北、华中、东北、西北电网电力富裕。受煤电矛盾、来水、气候等不确定性因素影响,加上个别地区存在的电网“卡脖子”问题,个别省份在电力负荷高峰时段仍有可能存在少量电力供应缺口,需要进一步加强需求侧管理加以调节。

面对日趋严峻的国际经济形势,国家见事早、出手快,适时调整了宏观调控政策,将宏观调控政策由2008年初的“双防”转变为“保增长”,把保持经济平稳较快增长作为宏观调控的首要任务。2009年是新中国成立60周年,也是推进“十一五” 规划 顺利实施的关键一年,经济工作的重点是“保增长、调结构、促发展”。虽然国际金融危机带来了很大的负面影响,但我国经济发展的基本面没有改变,我国仍处于重要的战略发展机遇期。综合 分析 ,2009年国内生产总值GDP增速可以达到8%左右。

1)电力供应能力 分析

(1)装机容量及电网建设。电力投资方面,国家出台拉动投资的各项措施后,电力企业积极行动,确保促进经济平稳发展的各项措施落实到位。预计2009年电源投资保持在3000亿元左右,其中水电、核电、风电等可再生能源投资比例,特别是核电投资比例将会继续提高。电网投资规模继续扩大,全年电网投资(包括各类技改投资)预计在3500亿元左右。

新投产机组及发展方向。全国发电生产能力继续提高,预计全年全国基建新增发电设备容量8000万千瓦左右,关停小火电机组容量有望达到或超过1300万千瓦。到2009年底,全国发电装机容量约为8.6亿千瓦,相对于电力需求,电力供应能力总体比较充足。

电源结构调整力度加大,水电建设规模仍然较大,火电向大容量、高参数方向发展,核电、风电等可再生能源及电网建设加速。2009年,在解决好移民、环保问题的前提下,金沙江中下游、雅砻江、大渡河等水电建设步伐将加快;2009年仍将是水电投产高峰期,全年将有一批大中型水电机组(包括抽水蓄能)集中投产。在市场规律作用下,一般火电项目建设有可能适度放缓,热电联产和大型煤电基地将是火电建设的重点;新投产的火电机组中,80%以上为30万千瓦以上机组。同时,国家积极推进甘肃、内蒙古等大型风电基地建设;生物质能发电将继续适度发展;浙江三门、山东海阳和广东台山等一批核电项目将开工建设。

电网建设方面,2009年,国家将继续支持提高电网抗灾能力、青藏联网和中西部地区城乡电网改造等工程;继续推进皖电东送、川电东送、葛沪直流改造、西南水电送出、宁东、呼伦贝尔及锡盟煤电外送等。在海南联网一期工程预计2009年投产的基础上,积极推进二期工程建设。

(2)电煤供需深层次矛盾仍然比较突出,有可能影响电力供需。煤电之间深层次矛盾仍将十分突出。由于煤、电企业分歧较大,2009年一些发电公司仍未签订电煤合同。如果煤、电双方的价格之争得不到有效解决,将不利于煤、电两个 行业 的正常发展。预计2009年全国电厂发电、供热消耗煤炭约为15.5亿-16亿吨。

(3)来水情况预计。目前,大部分水电站蓄水较为充分,基本可以保证2009年冬春水力发电基本出力。预计2009年全国大部地区来水总体为平水年,来水可能不均匀,若极端天气较为频繁,可能影响水电出力和水力调度。

2)电力需求及供需形势预测

专家预计,2009年一二季度电力需求增长形势不容乐观,上半年仍有可能持续出现负增长。预计自二季度末期,部分地区相对上年同期有可能出现一定的恢复性增长;进人三季度,各地区特别是华北、华东和华南沿海地区电力需求可能会陆续出现正增长,并逐步影响或带动中西部地区进人四季度后有一定的用电增长,全年可能呈现明显的“前低后高”态势。预计2009年全社会用电量增速约为4%~5%,全年发电设备利用小时在4400小时左右,其中,火电在4600小时左右。

2009年,在煤炭供应和来水不出现大问题的前提下,全国电力供需形势将继续延续2008年下半年供大于求的态势。其中华东、南方电网供需基本平衡,华北、华中、东北、西北电网电力富裕。受煤电矛盾、来水、气候等不确定性因素影响,加上个别地区存在的电网“卡脖子”问题,个别省份在电力负荷高峰时段仍有可能存在少量电力供应缺口,需要进一步加强需求侧管理加以调节。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。