第一节 上游产业发展状况 分析

化工、医药用搅拌器多以不锈钢为其原材料,以下就以不锈钢 行业 为下游进行 分析 。

1、发展现状

2008年我国不锈钢粗钢产量694.3万t,同比减少26万t,降幅为3.56%。其中,Cr-Ni钢(300系)350.86万t,占总量的50.53%,同比降低7.6个百分点;Cr钢(400系)186.24万t,占总量的26.82%;同比增加1.3个百分点;Cr-Mn钢(200系)157.22万t,占总量的22.64%,同比增加6.29个百分点。

2008年我国不锈钢表观消费量624万t,同比减少34万t,降幅为5.17%,我国不锈钢表观消费量出现15年以来的首次负增长。1992年至2007年间,我国的不锈钢表观消费量以19.7%的速度持续增长,到2007年达到了近670万吨的水平。然而,在全球经济增速放缓,制造业需求遭受重创的情况下,钢厂被迫减产,最终导致我国不锈钢表观消费量出现了15年来的首次负增长。

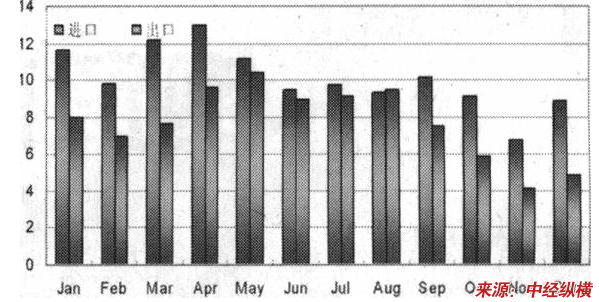

2、进出口

2008年我国进口不锈钢121.25万t,同比降低28.59%;出口105.66万t,同比降低18.88%。进口量大于出口量15.59万t,其中半制品(锭坯)净进口9.22万t,热卷板净进口9.55万t,冷卷板(宽)净进口5.28万t,窄板净进口7.75万t。其他钢材,如长材、管材(包括石油天然气管)和管件均实现净出口。国产不锈钢材满足国内市场程度进一步提高,自给率达到81.24%,比上年提高了5.64个百分点。

2008年我国不锈钢进出口情况

单位:10Kt

根据市场的变化,2008年我国对相关不锈钢材的出口关税政策进行了两次调整。第一次是从2008年1月1日起,把厚度在3mm~4.75mm之间的200系酸洗和未酸洗的热轧不锈钢卷、厚度<3mm的200系热轧薄板的出口关税从原来的5%提高至10%。为了适应市场的变化,我国政府于2008年12月1日重新调整了出口关税,取消了税则号为72191329的3mm≤厚度<4.75mm经酸洗的其他不锈钢卷板(热轧不锈钢白皮卷)和税则号为73064000的不锈钢其他圆形截面细焊缝管(外径<406.4mm的不锈钢焊管)分别为5%和15%的出口关税,而不锈钢初级产品、半制品,以及有关铬锰不锈钢等产品的出口关税维持不变。近年来,随着国内不锈钢产业的发展,我国的贸易政策也做出了相应的调整。在2005~2007年间我国不锈钢产能逐步释放,政府也将不锈钢的出口退税率跟随整体商品税率进行了下调,以控制不锈钢产能的过速扩张,现在国家政策正从全力推动不锈钢产业扩产向控制产能、进行产业升级改造的方向转变。

3、发展特点

1)2008年不锈钢生产、消费和进出口出现负增长是正常现象

由于遭受国际金融危机影响,导致了国内外不锈钢需求减弱,2008年我国不锈钢产量、进出口量和表观消费量同比都出现了负增长。

2007年我国人均不锈钢消费量已经超过英国,达到5kg水平,按正常发展规律,2008年以后再快速增长的可能性也不大。根据发达国家的历史经验,目前我国不锈钢在这个水平上继续保持平稳增长或者是受其他因素影响出现波动都是正常的。

2)2008年铁素体不锈钢比例继续提高,接近发达国家水平

2008年我国不锈钢虽然从发展速度上出现回调,但是通过全 行业 的共同努力,400系铁素体不锈钢所占比例继续提高,达到了26.82%;比2007年增加了1.3个百分点,接近发达国家水平;许多不锈钢企业加大新产品开发力度,开发了一系列超级铁素体不锈钢、双相不锈钢、超级双相不锈钢、超级奥氏体不锈钢和耐蚀合金新产品,已经广泛应用于国民经济各个领域。

3)国产不锈钢材自给率进一步提高,达到80%以上

2008年我国生产的不锈钢材满足国内消费的程度得到进一步提高,自给率达到81.24%,比上年提高了5.64个百分点。

4)所谓200系不锈钢比例同比增加6.29个百分点

2008年统计数据反映出的一个突出问题是,所谓200系不锈钢所占比例不降反升,比2007年增加了6%以上。应该说这是一个很大的退步,主要表现在:

第一、印度在减少,我们在增加

目前世界上大量使用200系不锈钢只有中国和印度。印度大量生产和使用200系不锈钢,使用比例曾高达80%~90%。但从2007年开始,印度意识到问题的严重性,采取了一系列措施,如修订标准,增加铬含量,限制使用范围等,规定J4牌号的所谓200系不锈钢只能在室内环境下和生活中的餐具使用,2007年印度200系不锈钢用量已经降至61%。而我国200系使用比例却在提高,这是十分不正常的。

第二、大量宽幅板的所谓200系不锈钢投入市场

从国内生产方面 分析 ,2008年生产了大量宽幅的表面也比较规整的所谓200系不锈钢冷、热板材,并都投放到市场上。从需求方面 分析 ,广大用户还不了解这类产品根本不符合国家标准和国际标准,特别不了解这些板材表面看似很好,有的与300系难以分辨,但不锈和耐蚀性能都很差,尤其是这些表面看不出来的宽板很容易使用到工业领域和公共工程领域,将会给用户带来严重后果和难以估量的损失。

第三、我国新标准已经取消了200系列的板材标准

世界上先进国家如日本早已经取消了200系不锈钢的板材标准,我国在2008年10月新修订的不锈钢标准中也取消了200系不锈钢板材。

第四、按照含镍量计算,所谓200系的价格很高

如果按照含镍量计算,目前市场上销售的所谓200系价格比实际成本要高很多,用户完全可以使用性能比200系好,成本比200系低的400系铁素体不锈钢。

第二节 下游产业发展情况 分析

化工、医药用搅拌器广泛应用于医疗化工等领域。以下就以医疗 行业 作为其下游进行 分析 。

1、医药 行业

1)我国医药 行业 发展现状

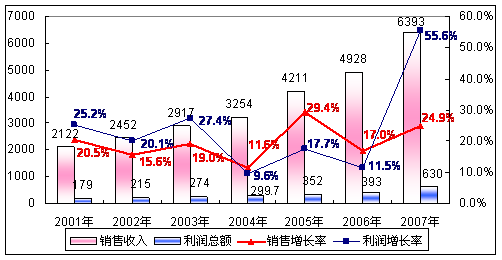

2008年1~11月,医药 行业 销售和盈利保持了快速增长,中药饮片和生物制药2个子 行业 销售增长高于 行业 平均,中药饮片、化学制剂药和化学原料药3个子 行业 利润增长高于 行业 平均。1、医药 行业 销售收入同比增长25.8%。受化学制剂药和生物制药2个子 行业 增速分别加快2.5和7.7个百分点驱动, 行业 整体销售增速同比加快了1.3个百分点。受化学原料药和中成药增速较1~8月分别明显下降6.1和3.2个百分点影响, 行业 整体销售增幅较1-8月份下降了3个百分点。2、毛利率30.7%,基本平稳,同比略降0.4个百分点。3、利润总额同比增长29.1%,增速同比下降21.9个百分点,较1~8月增幅下降了个10.4百分点。我们 分析 :与08年投资收益大幅下降、2006年利润基数较低有关。4、期间费用率同比略降0.7个百分点,利润率微升0.2个百分点。

各子 行业 受08年9月以来全球经济下行影响程度不一:化学制剂药和中药饮片消费表现较强刚性,中成药刚性不足:1、化学制剂药销售收入和税前利润分别同比增长了25.4%和36.6%,较1~8月分别下降了1.3和0.3个百分点。毛利率、期间费用率和利润率基本平稳。2、中成药销售收入和税前利润分别同比增长了20.5%和7.7%,均低于 行业 平均,增幅较1~8月分别下降了3.2和6.1个百分点,期间费用率下降1.6个百分点,毛利率和利润率下降1.3个百分点。我们 分析 :部分中成药不是医生一线治疗用药,消费刚性不强,较易受经济波动影响。利润增长大幅下降与中成药企业投资收益大幅下降有关。3、化学原料药2008年销售增长表现出逐步回落,是医药 行业 中受全球经济下行影响较大的子 行业 ,08年1~11月较1~8月销售增长和利润增长分别下降了6.1和27.1个百分点。我们认为:外需减弱、定单下降、价格下滑还将持续影响化学原料药09年增长,并波及医药 行业 09年整体增长率。

2001-2007年全国医药工业销售收入及利润总额增长状况

单位:亿元

2)进出口状况

尽管国际金融危机来势凶猛,但2008年我国医药 行业 继续呈现健康发展的态势,与其他受危机影响较重的 行业 形成明显对比。1~10月,我国医药 行业 增加值同比增长18.3%,全年工业产值和销售额均有望再创历史新高。2008年,我国医药进出口保持快速增长。1~11月,医药外贸总额达到444.8亿美元,同比增长27.5%。其中,出口额为292.8亿美元,同比增长32%,高出同期全 行业 出口增幅12.7个百分点;进口额为152亿美元,同比增长19.6%;贸易顺差140.8亿美元,同比增长48.7%。

我国医药进出口贸易呈现以下几大特点:

(1)传统出口市场格局继续得到保持

亚洲、欧洲、北美洲仍为我国前三大出口市场,分别占我国总出口额的40.7%、28.3%和20.1%;前十大出口国或地区分别是美国、日本、印度、德国、韩国、荷兰、中国香港、意大利、英国、西班牙。欧洲、亚洲、北美洲是我国医药商品前三大进口来源地,分别占进口总额的41.76%、37.08%和19.0%;前十大进口来源国(或地区)分别是美国、日本、德国、中国台湾、韩国、法国、印度、瑞士、英国、爱尔兰。

(2)进出口结构出现新的变化趋势

2007年西药类产品对外贸易比重从2006年的61.1%上升到63.1%,提高了两个百分点,而中药和医疗器械两个大类的比重都有所下降。从细分产品类别来看,中药材及饮片、提取物、保健品、中成药的出口比重都有所下降,中药材及饮片和提取物的进口比重略有上升。西药原料出口比重进一步上升,达到了55.2%,西成药的进出口比重也都有所上升,生化药的比重基本维持不变。

(3)从贡献率来看,2007年西药类产品对出口增长和进口增长的贡献率分别为66.9%和77.6%,医疗器械类产品对出口增长和进口增长的贡献率分别为31.3和20.4%,两者分别贡献了98.2%和98%。从细分产品类别来看,西药原料对出口增长的贡献率为58.7%;其次是医院诊断与治疗设备,对出口增长贡献了12.8%;西成药的出口虽然绝对值较小,但对出口增长的贡献在细分类别产品中列第五位,贡献了5.7%。在进口方面,西药原料、西成药、医院诊断与治疗设备对进口增长的贡献位列前三,分别为42.8%、30.3%和17.6%,合计超过9成。

3)2009年我国医药 市场发展 趋势

展望2009年,我们预期医药 行业 仍将保持较快增长。关键有利因素是2009年1月,修改后的新医改方案和5个配套方案将有望出台,全民医保和新医改将进入实施和推进阶段。 行业 龙头公司总体上将受益于新医改和政府对百姓医疗民生的扶持。我们维持对医药 行业 2009年推荐投资评级。药品相对于其它消费品,刚性较强。我国1990~2008年18年间医药 行业 销售收入复合增长了18.8%,利润复合增长了21.7%。09年医药 行业 增长面临诸多有利因素和负面影响。有利因素主要来自2009年全面推进实施全民医保、扩大覆盖人群和提高保障力度,政府对疫苗、药品和诊断治疗设备投入加大,提升疫苗等 行业 景气度。政府实际年均投入可能超出市场预期。负面影响来自对药品价格水平下降的担忧,不确定性更多来自政策的执行力度。

我们认为:外需减弱、定单下降、价格下滑还将持续影响化学原料药09年增长率,并波及医药 行业 09年整体增长率。

09年医药 行业 增长面临诸多有利因素和负面影响。有利因素主要来自2009年全面推进实施全民医保、扩大覆盖人群和提高保障力度,政府对疫苗、药品和诊断治疗设备投入加大,提升疫苗等 行业 景气度。政府实际年均投入可能超出市场预期。负面影响来自对药品价格水平下降的担忧:纳入政府定价药品范围扩大、药品价格改革、医疗服务价格改革、医保支付制度改革等政策,涉及企业和波及药品十分广泛、影响空前。

总之,2009年医药 行业 的不确定性更多来自政策执行力度的不确定性。

2、石化化工 行业

1)发展概况

2008年我国石化化工 行业 经济运行呈现先高后低的态势,好似“冰火两重天”。前8个月经济运行保持两位数增长,9月开始,受金融危机的影响,增速大幅下滑,11月份增长接近零点,12月份出现了多年罕见的负增长,全 行业 景气周期由10年来的高增长转为下行通道。预计2009年前三季度, 行业 经济形势不容乐观,四季度经济或会反弹增长。

(1)全年生产保持增长,生产增幅先高后低,年底出现负增长

2008年石化化工 行业 (不含油气开采业,下同)实现总产值5.54万亿元,比上年增长22.6%。2008年9月份以后, 行业 经济增速逐月加速下行,到11月份, 行业 总产值增幅接近零点,同比仅增长0.8%,环比回落17.7个百分点;12月份, 行业 总产值出现多年罕见的负增长,同比降低8%,环比上升4.1个百分点。

(2)主要产品产量大面积下降、产销率降低、价格大面积回落

主要产品产量大面积下降。石化协会重点跟踪59种(类)石化产品产量,同比增长的39种、占66.1%,下降的20种、占33.9%。原油加工量34206.6万吨、增长3.7%;成品油(汽煤柴油)20836.5万吨、增长6.9%;化肥5867.6万吨、增长1.4%;农药190.2万吨、增长12.0%;合成树脂3129.6万吨、增长1.5%;轮胎54614.5万条、增长6.7%。、乙烯产量1025.6万吨、比上年下降2.1%;纯苯403.4万吨、下降3.2%;电石1360.8万吨、下降7.8%。

石化产品产销率降低。2008年 行业 产品销售率为98.0%,比上年下降0.56个百分点,其中:炼油产品产销售94.9%,下降4.73百分点;化工产品销售率为97.5%,下降0.6百分点。

国内石化产品价格大面积回落。跟踪的1148种(类)石油化工产品价格,同比上升的594种、占51.74%,持平的77种、占6.71%;下降的477种、占41.55%。其中无机和有机原料、合成材料、合成纤维单体等类产品跌幅较大,一些产品跌幅在50%以上,其中进口硫磺价格从2008年8月的800多美元/吨,跌至12月的40-50美元/吨,跌幅超过了90%。

(3)亏损企业增加,效益大幅下滑。

2008年1-11月, 行业 主营业务收入4.98万亿元,同比增长24.55%;利润总额为100.79亿元,同比下降94.05%;亏损企业4510家,同比增长20.04%,亏损面为15.28%;亏损企业亏损额2080.71亿元,同比增加401.04%。其中,炼油 行业 出现亏损,亏损额1689.01亿元(上年同期利润为269.97亿元),有机化工原料、合成材料、橡胶制品 行业 利润大幅下滑,分别比上年利润下降80.4%、34.3%和7%。

(4)固定资产投资增势回落。

2008年前11个月, 行业 实际完成投资5805.90亿元,比上年增长35.12%。施工项目10206个,比上年增长9.6%,新开工项目6541个,增长5.96%。分季度看,前三个季度分别增长33.4%、33.7%和39.2%,第四个季度投资增长只有10.5%,增幅比前三个季度回落20多个百分点。分 行业 看,炼油投资1234.4亿元、增长19.2%,有机化学原料投资1066.7亿元、增长40.6%;专用化学品投资972.7亿元、增长48.8%,化肥投资736.2亿元、增长35.3%。分企业类型看,内资企业投资增长33.7%、同比提高了1.4个百分点,外商投资增长21%,港澳台投资增长4.2%。

(5)进出口贸易先增后降。据 海关数据 ,2008年1~11月, 行业 进出口贸易总额为2739.38亿美元,比上年增长28.06%,其中出口贸易额1182.77亿美元,比上年增长31.64%,进口贸易额1566.61亿美元,比上年增长25.48%。贸易逆差为373.84亿美元,比上年扩大9.67%。但是9月份之后, 行业 进出口增速快速回落,11月份,进出口总额为179.72亿美元,同比下降16.59%。

2)发展趋势

伴随着石油和化工 行业 将在“十一五”期间持续快速增长,化工装备 行业 将迎来可喜的发展时期,进一步拓展发展空间。 分析 显示,下一个五年期间,我国炼油和乙烯将作为石油化工的龙头和核心;农用化工会进一步得到发展;为汽车、电子、建筑等配套的精细化工产品和新型材料,需求量将快速提升;汽车工业崛起,将继续带动轮胎工业发展。此外,中国加入WTO后,正在为化工装备出口提供良好的机遇。据此推测,我国化工装备 行业 将呈现七大发展趋势。

(1)传统名牌优势产品仍将获得较高的市场份额。例如,大型合成氨和尿素装置中的高压容器等重大设备。

(2)石油化工企业节能技术改造和产品结构调整需要的设备将有较大发展空间。例如,化肥装置中的煤浆气化炉即德士古炉;橡胶机械中的子午胎设备,大规格密炼机、冷喂料挤出机、裁断机、定型硫化机等。

(3)节能高效单元设备将会有很大的市场。节能是今后经济发展的基本国策,节能高效单元设备具有 行业 优势,应作为全 行业 重要的产品发展方向。

(4)环保设备开发创新将成为化工装备新的增长点。装备企业要下力气研发“三废”处理和综合利用且具有自主知识产权的设备。

(5)石油化工装置规模化带来设备大型化。例如,聚氯乙烯装置用聚合釜将达到85~110立方米,农药、涂料、医药企业需要的搪玻璃反应罐及储罐趋向大容积,纯碱和磷肥企业需要的过滤机也向大规格发展。

(6)出口产品和替代进口产品有很大潜力。例如,橡胶设备中轮胎定型硫化机等出口有很好的前景,子午胎主要设备在替代进口方面有很大的价格优势;烧碱装置中的离子膜电解槽有较好的需求前景。

(7)石油和化工产品储运设备将获特定的市场份额。铁路罐车、汽车罐车品种将不断扩大,以满足不同石油和化工产品运输的需要;集装箱运输方兴未艾,是扩大出口的方向。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。