第一节 上游 行业 发展状况 分析

1、钢材生产状况

2007年生产粗钢48924.08万吨,比上年增加6625.22万吨,增长15.66%,增幅比2006年回落2.67个百分点;生产生铁46944.63万吨,比上年增加6189.22万吨,增长15.19%,增幅比2006年回落4.8个百分点,总体呈较快增长态势。

1)钢铁生产较快增长,是国内、国际两个市场需求旺盛拉动的结果。

(1)国内市场需求旺盛

2007年国内市场粗钢表观消费量43436万吨,比上年增加4610万吨,增长11.87%。其中2007年下半年比上年同期增长14.11%;

(2)国际市场需求旺盛

2007年全球市场钢材表观消费量11.976亿吨,比上年增长6.8%。在国际市场需求旺盛拉动下,2007年我国钢材、钢坯进口和出口相抵并折合成粗钢,全年净出口5488万吨,比上年增加2015万吨,增长58.02%。把进口、出口因素考虑在内,2007年国内市场钢铁产品总体保持供需基本平衡,年末企业和社会的钢材库存处于正常水平。

2)产品结构调整和优化取得新成果

2007年生产钢材56460.81万吨(含重复材,下同),比上年增加10442.84万吨,增长22.69%。

从2006年以来,考虑到全 行业 板管带材生产能力从总量上看,已经满足国内市场需求,钢铁产品结构调整和优化的方向,应当是在提高产品质量的基础上,增加各大类品种钢材的高技术含量、高附加值产品的比重,以全面满足国内各用钢 行业 发展变化的需求。

2007年高技术含量、高附加值品种钢材产量大幅度增长。全年生产冷轧薄宽钢带1740.27万吨,同比增长31.8%;冷轧薄板1563.83万吨,同比增长25.2%;镀层板(带)1754.58万吨,同比增长37.9%;涂层板(带)317.21万吨,同比增长36.1%;电工钢板(带)415.57万吨,同比增长23.5%。2007年以上5个品种钢材合计生产5791.48万吨,占钢材生产总量的10.26%,比2006年提高0.67个百分点。

2007年全年生产合金钢1660.77万吨,比上年增加296.39万吨,增长21.72%;全年不锈钢粗钢产量预计720万吨,居世界第一位,世界一流工艺装备的生产量达到70%,国内市场占有率达到70%以上。

从钢材生产品种结构与国内市场表观消费品种结构的比较看,2007年生产板材19684.16万吨,占总量的34.86%,比上年提高2.97个百分点;全年板材表观消费量18415.81万吨,占总量的35.49%,比上年提高2.7个百分点。2007年板材生产量、消费量占总量的比重同步上升,需求比重大于生产比重0.63个百分点。

2007年长材生产量、消费量占总量的比重呈同步下降的趋势。全年生产长材26616.94万吨,占总量的47.14%,比上年下降2.76个百分点;全年长材表观消费量24577.62万吨,占总量的47.39%,比上年下降2.49个百分点。2007年需求比重大于生产比重0.25个百分点。

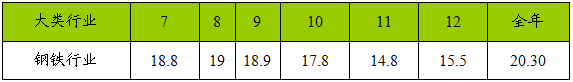

2007年下半年我国钢铁

行业

工业增加值增长速度

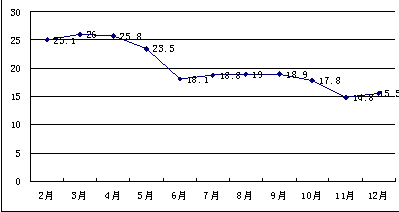

2007年我国钢铁

行业

工业增加值增长速度

从2000年起开始,我国钢铁工业增加值占工业增加值的比重就超过了5%。可见,钢铁 行业 的发展对我国的经济发展做出了重要的贡献。所以,钢铁 行业 是否能稳步良好的发展对我国国民经济发展有着举足轻重的影响。

近年来,在宏观调控的影响下,由于钢铁 行业 自身的集中度,销售模式和产品结构都没有达到一个合理的体制下,所以对于价格的波动没有行之有效的规避方式。钢铁产品价格的波动所产生的影响,不仅仅是在钢铁 行业 内部,还涉及到与钢铁 行业 有关的产业链、股票市场和国民经济是否能良好运行等。所以钢铁 行业 是否能健康发展是一个关系国计民生的重大问题。

2、需求情况

2007年国内市场钢材表观消费量(含重复材,下同)51883万吨,其中国产钢材供应50196万吨,国产钢材的国内市场占有率达到96.75%,比2006年提高1个百分点。

1)国内外需求两旺,淘汰落后难度加大

从2006年开始,随着世界经济的复苏,国际钢铁市场需求回升,国际与国内的价差导致我国钢铁产品出口大幅增加。受内外需求拉动,尽管国内市场钢材价格下半年有所回落,但仍在高位,大中小企业均有利可图,生产能力全面发挥,使先前设想的结构调整、淘汰落后主要发挥市场作用的初衷明显受阻。而采用非市场手段,关闭落后企业带来的人员下岗、债权债务等问题,稍有不慎,就有可能引发社会的不稳定。同时,淘汰落后,又会减少地方财政税收,降低政府扶植转产、安置人员能力等,淘汰落后难度加大。

2)落后产能“等量淘汰”引发新的低水平建设

加快淘汰能耗高、污染重的落后能力,虽已形成共识,但值得注意的是,一些地方为了避免落后能力被彻底淘汰,由地方批准或企业自主建设,将应属淘汰的300立方米以下的高炉改扩建为300立方米以上,将20吨以下转炉、电炉改扩成20吨以上的现象比较普遍,这些落后产能的改扩建,大多仍属于较低水平技术装备的重复建设,对降低消耗和改善环境并没有大的作用。从目前情况看,一些地方对“上大”很踊跃,对“压小”采取等量置换,而单纯淘汰落后产能的动作不大,热衷于做“加法”,如不采取措施,1亿吨炼铁和5500万吨炼钢的落后能力,很有可能被等量或更多的比较落后的能力代替,成为新一轮的低水平扩张。

3、进出口情况

1)钢铁产品出口上半年高增长,下半年明显回落

2007年我国出口钢材6264.63万吨,比上年增长45.67%;出口钢坯642.61万吨,比上年下降28.88%;全年进口钢材1687.06万吨,比上年下降8.86%;进口钢坯24.21万吨,比上年下降34.64%。

2007年上半年出口钢材3379.05万吨,钢坯436.99万吨,折合粗钢4031.72万吨;上半年进口钢材869.31万吨,钢坯14.05万吨,折合粗钢938.85万吨。上半年进口、出口相抵净出口粗钢3092.87万吨,比2006年上半年增加净出口粗钢1986.71万吨,增长179.6%,呈高增长态势。

2007年4月以来,国家有关部门连续出台降低出口退税率和加征出口关税措施后,其政策效应已经明显发挥作用,改变了钢铁产品出口高增长的状况。2007年下半年出口钢材2885.58万吨、钢坯205.62万吨,折合粗钢3275.39万吨;下半年进口钢材817.75万吨、钢坯10.16万吨,折合粗钢880.11万吨。2007年下半年进口、出口相抵净出口粗钢2395.28万吨,比上半年减少697.59万吨,下降22.55%。

2007年与2006年同期比较,上半年增长179.6%,下半年回落到增长1.22%。其中4季度净出口粗钢同比减少331.19万吨,下降24.46%,呈负增长态势。

上述情况说明,2007年比2006年全年增加净出口粗钢2015万吨,绝大部分发生在上半年。国家采取限制钢铁产品出口措施后,其政策效应发挥作用十分明显,下半年出口转为基本持平,4季度负增长,这种发展趋势将延续到2008年。

2)出口结构粗放反倾销压力加大

在钢铁生产增长,国内需求放缓,国外价格高于国内的情况下,必然要增加出口。作为全球配置资源的钢铁产业,我国出口一些钢材产品参与国际贸易是正常的,保持一定数量的出口,也是提高国际竞争力的需要。但需要关注的问题,一是出口结构粗放。我国出口钢材平均价格为599美元/吨,而进口钢材为1047美元/吨。我国是一个资源短缺、环境容量十分有限的国家,对低附加值的资源密集型产品出口应予控制,更要防止将出口变成维持落后能力的市场依托。二是反倾销压力加大。我国已由过去的钢材净进口国,变成净出口国,引起国际社会关注,澳大利亚、印尼、泰国等均已就焊管、热轧板、线材等钢铁品种对甸提出反倾销诉讼,韩国、欧盟、美国、越南等也就H型钢、热轧板、冷轧板、中厚板、镀锌板和线材等大宗产品提出反倾销意向,对此,我国应面对两个市场,积极提早做好应对工作。

第二节 相关产业发展情况 分析

2007年,制冷空调设备 行业 工业总产值已超过2900亿元人民币,同比增长达37.95%,多项产品产量稳居世界第一。过去五年,我国工商制冷空调 行业 更是保持了年均近三成的增长速度。中国现在已发展成为全球第二大制冷空调设备的消费市场和第一大生产国。制冷空调 行业 已成为我国装备工业的有生力量和国民经济的重要组成部分。

中国制冷空调 行业 目前所生产的产品,无论是在品种规格、技术含量,还是在产品性能、产品质量等方面,较之改革开放前均有了长足的进步与发展。许多内资企业的生产模式已从当初的单纯引进、仿制、测绘,转变为通过自身培养,形成了基本的自主研发能力,新产品的开发和推向市场的速度明显加快。兼收并蓄,创新实践,面向全球化市场,中国造就了一大批知名的民族品牌,他们如今在中国市场上已占据了半壁以上的江山。当前全 行业 从业企业超过千家,几乎所有类别的制冷空调设备在中国都能找到供应商:制冷压缩机、冷水机组、空气调节设备、空气处理设备、冷冻冷藏设备、辅机与配件、自动控制系统与配套元器件等,已有相当一部分产品的开发生产达到了很高的水平,有些甚至达到了世界级的水平,如溴化锂吸收式冷(热)水机组、螺杆式制冷压缩机。

2)市场需求

受益于内需扩大消费升级,2007年全国空调销售量达到6878.63万台,同比增长25.45%。2007年内需市场启动迹象十分明显。全年内销达到3205.19万台,增幅为24.34%,一举扭转了连续两年的内销下降局面。同时, 行业 集中度进一步提升,格力、美的、海尔前三大厂商市场份额首次过半,达到50.1%,比2006年47.6%的市场份额提高了2.5个百分点。

2007年前三大厂商销量合计为3448万台,占到全年市场份额的50.1%,比2006年47.6%的市场份额提高了2.5个百分点。而从2008年冷冻年度(2007年8月至2008年7月)数据来看,在2007年8月-12月的空调销售淡季,前三大厂商销量为1128万台,占到市场份额的57%,这预示着第一阵营的市场份额在2008年有望进一步提高。

格力市场份额达到22.9%,紧随其后是美的,为19.4%,前两大厂商在市场上维持遥遥领先态势,排名第三的是海尔,市场占有率仅为7.8%。

3)进出口状况

2007年空调出口3673.44万台,与2006年出口量2905.44万台相比,增幅达到26.43%,增速比2006年提高15个百分点。2004年-2006年,出口市场销售量增速分别为52%、2.17%、11%和26.43%。

在三大空调厂商中,美的出口量排名第一,全年为648.2万台,同比增长25.72%;其次是格力,全年出口546万台,增速达到41%。排名其后的分别为LG、三星和海尔。

4)2008年空调 行业 发展预测

(1)空调业面临“搭车涨价”

2008年空调业面临来自三个方面的涨价压力:其一,铜、钢等原材料的价格上涨了8%左右;其二,原油价格上涨,石油制成品价格上涨,使运输成本进一步上升。其三,经济高速发展带来的薪资增长以及新劳动法实施,使劳动力成本上涨。

面对涨价压力,虽然国美、苏宁一再强调要用大单采购的方式平抑价格的上涨,但是架不住众厂家一齐发力涨价。在春节之后,就有海尔、美的、松下、奥克斯等品牌直接做出了幅度为5-7%的调价行动,而更多的品牌则采取调高新品上市价格、控制低端产品供应数量等形式进行了变相的涨价。利润的驱使,成本提升的压力,将使空调业面临“搭车涨价”局面。

(2)新冷媒将得到大力推广

2008年春节前,持续一个月的雪灾,已经给人们敲响了环境日益恶化的警钟。频繁使用的调节冷暖的机器是造成灾难性天气的原因之一,提高环保意识、尽可能的采取一切环保措施已经成为迫在眉睫的事情。

在欧美发达国家要求用新一代无污染、高效的R410A环保制冷剂取代对环境影响严重的氟利昂R22的呼声越来越高。在中国,新冷媒的推广也将在各空调企业间达成共识,环保节能产品将会成为2008年消费的主趋势。

(3)节能、环保成为空调流行主题

人们在购买空调时考虑的因素有很多,外观、价格、服务、健康、环保、节能、使用寿命等等。在对中国城市消费者预期购买空调关心的产品要素调查中,85.3%的消费者选择节能,81.8%的消费者选择环保。调查结果显示,节能和环保成为消费者选择空调时最关心的两个因素。可见节能和环保在消费者心目中的地位。

同时,国家也在不断加大节能减排政策的实施力度,对空调的节能环保要求越来越高。尤其是2008年1月雪灾的告警,使节能环保空调比以往任何冷冻年度都更引起消费者的关注。由此可见,2008年节能、环保成为空调流行主题。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。