第一节 上游产业发展状况 分析

空调设备的上游 行业 是钢材和压缩机 行业 ,以下就以这2 行业 为其上游进行 分析 。

1、钢材

1)2008年钢材 行业 发展现状

2008年是不寻常的年份,国内钢材市场变化可谓冰火两重天。上半年,钢铁产量逐月增加,资源供给超常增长;钢材需求逐步减少,供需矛盾不断扩大;钢厂价格逐月上涨,市场价格水涨船高。下半年,经济形势急剧变化,市场预期发生逆转;钢材需求大幅减少,市场价格大幅下跌;钢厂价格大幅下调,钢铁产量逐月下降。

2008年上半年,粗钢、生铁和钢材产量逐月增加。粗钢平均日产量由1月份的130.9万吨上升到6月份的156.5万吨,创历史新高,相当于全年5.7亿吨的水平;生铁平均日产量由1月份的122.9万吨上升到6月份的144.6万吨;钢材平均日产量由1月份的148.1万吨上升到6月份的179.6万吨.。主要钢材品种产量快速增长。1-6月累计产量和比上年同期增长,棒材2573万吨,增长20.1%;厚钢板1050万吨,增长26.5%;中板1789万吨,增长23.1%;中厚宽钢带3942万吨,增长35.4%;热轧薄宽钢带1056万吨,增长23.0%;冷轧薄板852万吨,增长15.2%。值得关注的是钢筋产量同比下降1.1%。

由于产量快速增长,出口下降,主要钢材品种国内新增资源量(产量+进口-出口)超常增长。上半年国内新增资源量比上年同期增长,棒材2296万吨,增长21.9%;厚钢板968万吨,增长39.3%;中板1548万吨,增长21.9%;中厚宽钢带3546万吨,增长38.0%;热轧薄宽钢带1028万吨,增长27.6%;冷轧薄板860万吨,增长16.5%。

2008年上半年,我国经济增长放缓,工业增速减缓,外贸出口增速回落较快,国内钢材需求增长呈下降趋势。上半年,我国GDP增长10.4%,比上年同期减缓1.8个百分点,其中一季度增长10.6%,二季度10.2%。全国规模以上工业增加值同比增长16.3%,增速同比减缓2.2个百分点,其中6月份增长16.0%,增速同比下降3.4个百分点;工业品出口交货值同比增长17.0%,增速同比下降4.7个百分点。上半年,我国外贸出口增速回落较快,进出口总额12342亿美元同比增长25.7%,其中,出口额6666亿美元增长21.9%,比上年同期下降5.7个百分点;对欧盟出口1370亿美元,增长27.6%,增速比上年同期下降3.2个百分点,对美国出口1168亿美元,增长8.9%,增速同比下降8.9个百分点。上半年,与钢铁 行业 密切相关的工业品产量虽然保持不同幅度的增长,但增长速度比上年同期均有所下降;上半年累计产量及同比增长,水泥64801万吨,增长8.7%,增速同比下降7.3个百分点;汽车535万吨,增长17.6%,增速同比下降5.3个百分点;家用电冰箱2558万台,增长10.3%,增速同比下降11.7个百分点,冷柜660万台,增长2.9%,增速同比下降38.1个百分点;房间空调器5505万台,增长6.7%,增速同比下降16.6个百分点;家用洗衣机1919万台,增长18.1%,增速同比减缓1.8个百分点。

由于钢铁产品产量大幅增加,出口下降,国内钢材新增资源量超常增长,而钢材需求增长逐渐下降,市场供需矛盾不断扩大、累积;社会库存向钢厂转移,钢厂库存逐渐增加。据中国钢铁工业协会统计资料,2008年重点大中型钢铁企业(协会会员单位)钢材期末库存与年初相比,3月末增长19.8%,6月末增长23.9%,9月末上升到42.4%,分别比上年同期上升10.4、11.1和41.5个百分点。

2)2008年钢材市场价格变化

2008年上半年,随着钢铁产品产量的增加,钢铁企业为了转移生产和运营成本的大幅增长,大幅度提高钢材产品出厂价格。如武钢、鞍钢和宝钢7月份表列出厂价格(6月份已出台)与上年12月相比,热轧卷(SPHC、4.75×1150×Cmm)表列出厂价格每吨分别增加1600元、1750元和1700元,分别增长40.6%、50.4%和46.0%;冷轧板卷(SPCC、1.0×1250×Cmm)表列出厂价格每吨分别增加1980元、1850元和1700元,分别增长46.6%、44.9%和37.0%;热轧中板(Q235、厚度11-14mm)表列出厂价格武钢每吨增加1650元,增长36.9%,鞍钢(厚板线)每吨增加1850元,增长43.3%。中国钢铁工业协会市场调研部每月发布的全国主要钢铁企业“中厚板产销存情况及热轧宽钢带轧机生产情况 分析 “中的统计数据显示,全国主要中厚板生产企业中厚板平均销售价格,2007年12月份为每吨5332元,2008年6月份上涨到每吨7169元,8月份上涨到全年最高售价每吨7400元,比上年末上涨2068元,涨幅为38.8%;全国主要热轧宽钢带生产企业热轧中厚宽钢带(卷、板)平均销售价格,2007年12月份每吨4409元,2008年6月份上涨到5996元,7月份达到全年最高售价每吨6240元,比上年末上涨1831元,涨幅41.5%。又如II级螺纹钢(直径20mm)表列出厂价格5月末与上年12月末相比,广钢、江苏沙钢和唐钢每吨分别增加960元、1100元和1370元,分别增加19.7%、23.2%和31.6%;值得关注的是上述三个钢厂6月份分别下调了出厂价格,广钢每吨下调150元,沙钢下调180元,唐钢下调250元。

随着钢厂出厂价格的大幅增加,市场价格大幅上涨。中国钢铁工业协会统计发布的钢材综合价格指数,2008年6月末为161.47点,比上年底125.12点上升36.35点,增长29.05%;其中长材6月末为163.95点,比上年底131.89点,上升32.66点,增长24.31%;板材6月末为161.31点,比上年底125.48点,上升35.83点,增长28.55%。以上海市场价格为例,主要钢材品种市场价格,II级螺纹钢(直径20mm)6月份最高价格(以下同)每吨5430元比上年末4350元上涨1080元,涨幅24.8%;热轧卷(Q235、4.75×1500×Cmm)6月份每吨5870元,比上年末4700元上涨1170元,涨幅24.9%;冷轧薄板(ST12、1.0×1250×2500mm)6月份每吨7480元,比上年末5580元上涨1900元,涨幅34.1%;热轧中板(Q235B、厚度20mm)6月份每吨6750元,比上年末5070元上涨1680元,涨幅33.1%。

由于经济增速进一步下滑,工业增速大幅下降,钢材需求大幅减少,钢材市场价格在上半年大幅上涨后,从2008年6月中旬开始逐月下跌,9月份跌幅加大,10月份大幅下跌,月度下跌幅度之大为近年来之最,11月份跌幅趋缓,12月份出现小幅回升。中国钢铁工业协会统计发布的钢材综合价格指数,6月末为161.47点,11月末下降到102.30点,跌幅36.64%,其中,7月末160.99点、8月末152.22点、9月末143.93点、10月末108.59点、11月末102.30点、12月(22-26日)回升至103.30点。以上海钢材市场价格为例,II级螺纹钢(直径20mm)6月份最高价格(以下同)每吨5430元,11月末3460元,跌幅36.3%,12月末回升到3520元,其中10月末比9月末下跌980元;热轧卷(Q235、4.75×1500×Cmm)6月份每吨5870元,10月末3150元,跌幅46.3%,11月末回升到3400元,12月末升至3750元,其中10月末比9月末下跌1350元;热轧中板(Q235B、厚度20mm)6月份每吨价格6750元,11月末3800元,跌幅43.7%,12月份价格平稳,月末为3800元,其中10月末比9月末下跌950元;冷轧薄板(ST12、1.0×1250×2500mm)6月末价格每吨7480元,11月末4250元,跌幅43.2%,12月末回升至4550元,其中,10月末比9月末下跌1430元。

钢材需求大幅减少,钢材市场价格大幅下跌,迫于市场压力和钢材库存的大幅增加,面对买方市场,2008年下半年钢铁企业开始竞价销售,纷纷大幅下调出厂价格。值得关注的是螺纹钢的出厂价格,6月下旬便开始下调,而热轧卷和板材的出厂价格在7、8月份才开始大幅下调。如武钢、鞍钢和宝钢9月以后,部分钢材品种,每月的下调幅度在每吨500元以上,有些品种下调幅度在1000元左右。中国钢铁工业协会市场调研部发布的全国主要钢铁企业“中厚板产销存情况及热轧宽钢带轧机市场情况 分析 ”的统计数据显示,全国主要中厚板生产企业中厚板平均销售价格8月份为全年最高价位,每吨售价6240元,8月、9月、10月和11月分别下降到6093元、5666元、4512元和3495元,11月份比7月份下降幅度44.0%,11月比10月下降1017元。

3)进出口状况

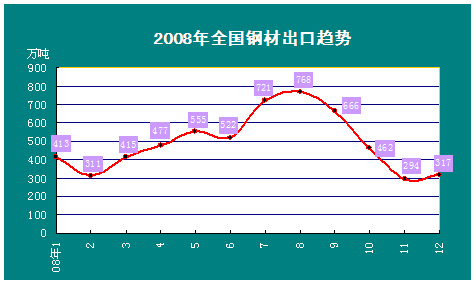

2008年12月份我国出口钢材317万吨,比11月份回升22万吨,与2007年12月份相比下降33.73%。2008年全年累计出口钢材5923万吨,同比下降5.5%;也是2002年以来连续6年增长后的首次下降。

2008年全国钢材出口趋势

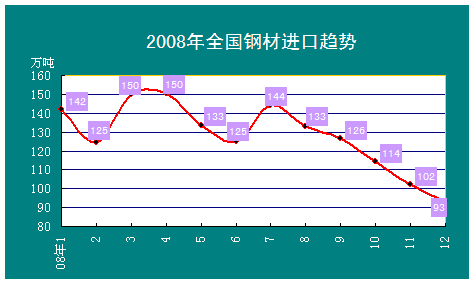

2008年12月份我国进口钢材93万吨,较11月份下降9.7%,与2007年12月相比下降30.33%;钢材进口持续6年下降,2008年全年累计进口钢材1543万吨,同比下降8.6%。

2008年全国钢材进口趋势

4)发展趋势

2009年仍将是我国经济发展更为困难的一年,经济增长将比今年进一步放缓。2009年国际经济低迷将进一步收缩我国外部需求,2005年至2007年我国净出口对经济增长的贡献率超过20%,2007年我国GDP为32801亿美元,进出口总额占GDP的66.3%,出口总额占37.5%,经济增长中有2.6个百分点靠外需拉动,2009年我国对美、欧、日等主要经济体出口可能全面放缓。

我国经济周期已经进入到下行的调整周期,和世界经济危机叠加的情况下,尽管中国经济发展的基本面没有发生变化,但明年仍将会非常困难。中央“保增长”的各项措施的落实,仍将使我国经济保持在9%左右的较快增长。

2009年我国粗钢产量可能达到5.3亿吨左右,比2008年增长5%左右。09年我国的钢材需求将低速增长,外部需求将比今年大幅减少,钢材出口将比今年进一步下降,我国外贸出口及相关加工用钢,占国内市场粗钢消费量的24.5%左右,间接出口钢材将减少;螺纹钢和线材低增长和低需求,生产企业能够根据市场需求变化,适时调整供给;板材和宽钢带高产能和低需求,市场变化取决于钢铁企业产能释放程度和品种结构调整的力度;

钢材市场价格整体水平二季度可能进入上升通道,下半年可能高于上半年;另外影响市场的因素是复杂多变的,市场是动态的,上面的判断仅是根据目前状况做出展望。

2、压缩机

1)发展现状

在市场需求的拉动下,我国各类型压缩机均取得了令人可喜的进步,如高压及大型往复活塞式压缩机新品种的开发,带动了 行业 骨干企业各自主要产品系列的拓展改进,压缩机性能参数覆盖领域更加宽泛,可靠性进一步提高。压缩机 行业 在特种压缩机的开发与改进方面也取得了重要的进步。我国重大产业领域、国防、尖端科技领域用压缩机的技术水准接近国际水准,如高压大型往复活塞式压缩机、隔膜压缩机的全面设计技术,总体接近国际水准,特殊用、极易泄漏的氦气螺杆压缩机已能制造,市场前景良好的天然气汽车加气站用CNG压缩机,部分企业的产品实物水平已经与进口产品相当,整体上,压缩机产品向结构紧凑、能耗少、噪声低、效率高、可靠性高以及排气深度净化方向发展。

目前压缩机 行业 与国外先进企业还存在一定差距,如大型工艺用往复活塞压缩机自控水准还不能满足重大装置配套需要,活塞力1000~1200kN的超大型压缩机尚在研制中,工艺用螺杆压缩机与国际先进水平差距较大,进口量较多,中小型压缩机制造企业规模普遍较小且重复分散,这些企业在产品结构升级、技术创新方面严重缺乏市场竞争力,许多压缩机产品性能的稳定性和可靠性不够高,产品外观质量也相对较差。

2)市场需求

目前国内压缩机产品的供需情况是,一般的动力用往复式活塞压缩机和微型压缩机产品的生产能力大于市场的需要,微型压缩机的快速发展主要依赖于出口为主的生产模式,工艺用压缩机虽然有了较快的发展,但在技术水平、制造能力,特别是在产品性能稳定性、可靠性方面与国际先进水平还有一定差距,不能完全满足国家重点工程建设的需要。

“十一·五”期间石化工业、化学工业、煤电油工业、轻纺工业、冶金工业等各大领域内成套设备的加大国产化为我国压缩机 行业 的发展提供了巨大的商机。尤其要指出的是许多重大 规划 项目如“十一·五”期间要加快核电的发展,大约要增建20余座核电站,这无疑也给压缩机 行业 提供了广阔的商机,同时也为压缩机 行业 加快提升压缩机的品质、赶超世界水准提供了前所未有的机遇。预计“十一·五”期间对大中型压缩机的总量需求会比“九·五”、“十·五”期间的需求增幅较大,尤其是是超大型及特种工艺压缩机更是如此。根据目前形势看,今后五年的市场基本是稳中有升。

3)发展目标和发展重点

(1)发展目标

预计到2010年 行业 压缩机工业总产值及销售产值均为76亿元(全国压缩机工业总产值约为160亿元),为2003年的149%;以2003年的数据为基数计算,“十一·五”期间,压缩机 行业 的工业总产值和销售产值的年增长率为6%,工业增加值由2003年的10.9亿元增加到17.4亿元,年增长率为13%,出口额由2003年的2.7亿元增加至7亿元,使压缩机 行业 的效益有较大的提高。

预计大中型压缩机的产销量将由2003年的9.8万台增至2010年的15万台,其中工艺往复式活塞压缩机将增至年产2000台,微型压缩机将有一个较大的增幅,其产量将实现年产百万台以上。预计2020年压缩机 行业 总产值及销售产值可达178亿元(预计全国压缩机工业总产值约360亿元),为2010年的234%,年增长率约为8%,出口创汇将有较大增长,大约可达30亿元。

(2)发展重点

重点发展为国家重点工程项目配套的压缩机产品,尤其是替代进口产品。重点扶持与国外产品有较大差距或填补空白即还不能生产制造的压缩机产品。重点支持在国际市场上性能价格比有优势的、有竞争力的出口创汇产品。重点培育科技含量高、机电一体化、环保性能优异的各门类顶级压缩机产品。

“十一·五”期间, 行业 重点发展的关键产品是特大型往复压缩机组。特大型机组是大型石化项目的关键设备,也是一个国家压缩机技术水平高低的集中体现。经过多年的发展,我国大型往复压缩机制造技术得到很大的提升,国内产品在稳定质量的基础上正向特大型化、集成化、智能化方面发展。随着我国工业整体水平的不断提高,综合实力的增强,可以预期在未来的5~10年间,我国大型往复压缩机技术水平将走向世界前列。

第二节 下游产业发展状况 分析

作为家用电器的空调已经是终端产品了,但汽车 行业 也是空调的主要消费对象,因此以下就以汽车 行业 为其下游 分析 它的发展状况。

1、2008年我国汽车业发展现状

2008年的汽车总产量,可能与年初业内的预计相比要有一个比较明显的下降。此前的预计是1023万辆,而时近年底,我们给出的数字是950万~960万辆,较此前的预计减少了60万~70万辆,而2007年总产量为888万辆。今年的内需将在920万辆左右,2007年内需则为842万辆。今年增长率在7%~8%左右。

2008年的增长率尽管会有一定下降,但我认为在这个数字面前我们没有必要太过失望,毕竟在全球性金融危机的影响下,相比于美国和日本这样的汽车生产大国,我国汽车产业还能保持这种增长率是难能可贵的。数据显示,美国汽车增长9月份同比下降28%,10月同比下降33.3%。美国的汽车销量在正常年份为1700万辆,而今年预计仅为1360万辆。

业内普遍认为,外商会进一步看好国内市场,毕竟中国市场能够成为支撑其事业发展的基点。

2、2008中国汽车业新格局已露端倪

车市必将重新整合,中国汽车 行业 也将在新政策的推动下赢得外资汽车巨头的尊重和重视。面对日趋激烈的市场竞争,背负着沉重压力的中国汽车企业在2007年得到了喘息的机会,2008年注定显得与众不同。日趋严格的国家节能减排政策,将在汽车 行业 生产制造销售使用等各个环节得到集中体现。同时,汽车入市的门槛提高,加剧了汽车市场分化。在汽车消费制约因素中,环保比重将明显提高,这也让车市新格局成了顺理成章的趋势。

在各车型均实现上扬之时,2008年国家将正式实施的《关于做好中央和国家机关节能减排工作的紧急通知》,鼓励优先使用自主品牌轿车,为中国汽车产业迎来“自主品牌”时代开了好头。尽管车市的格局不可能马上定型,但在新政的拉动下已一览无余。

在绿色奥运的倡导下,政策的环保紧箍成为汽车企业最直接的压力来源。北京在全国率先实施国Ⅳ燃油排放标准,让环保技术融入到汽车企业的神经末梢。虽然,节能减排被看成是增加成本的一项苦差事,但对今年的车市而言,更大的利润将被绿色达标的车型瓜分。

发改委将新能源汽车正式列入鼓励产业目录。从消费环节、生产环节、税收政策、优惠政策、审批等各方面给予扶持。不仅生产企业会得到相关优惠和便利,购买新能源车的消费者也将得到税收方面的优惠,还在停车、过桥、高速公路等环节得到便利,为中国的汽车企业指明了努力的方向。

奇瑞、吉利、长安汽车、比亚迪、海马、华晨……一批自主品牌正在崛起,在新能源车上展开与国外汽车巨头的赛跑。与此同时,上汽吞并了南汽,实现整合资源壮大自己。为国内汽车 行业 散乱局面的整合做了示范。而在今年,还会有汽车集团重组的案例发生,显示出中国汽车主宰世界新格局的霸气。2008年,中国的汽车业透着一股“新鲜”的味道,中国汽车的结构和发展走势也将因此而改变。

3、发展走向

2009年的汽车产业发展依旧不容乐观,受到2008年爆发的全球性金融危机的不利影响,同时由于中国经济与世界经济日益紧密的联系,世界经济与中国经济已共同进入了一个下降周期。这将是影响我国汽车产业发展最为严重的负面因素。

作为经济发展的支柱产业之一,汽车产业的发展与经济的发展有着密切的联系。调查显示,汽车产业的波动与经济的波动呈平方或立方关系,也就是说,在经济出现波动的时候,汽车产业的波动将会异常明显。所以,在经济进入下行周期时,汽车产业的发展将会非常不容乐观。

回顾历史,我国的汽车产业曾经历过两次较为明显的下降,一次发生在1994年,另一次则发生在1989年,这两次汽车产业需求的绝对值下降都是缘于经济的下降。1994年出现下降后,导致随后5年中国汽车产业都处于较为不利的发展态势,而此次大规模的全球性金融危机可以说是中国汽车产业面临的最严重的一次世界范围的经济危机。目前最乐观的预测是此次经济衰退至少会持续两年的时间。受此影响,中国GDP将从2007年的11.9%下降到2008年的9.8%左右,而2009年的GDP预计为9%左右;工业生产增加值2007年为18.5%,2008年9月份降到了11.4%,10月份在10%左右。经济的持续衰退致使企业家和消费者信心严重受挫,所以,信心的再度恢复将成为重中之重。

2009年上半年的市场难度较大,下半年可能会逐步好转,这是由于10项刺激内需政策实施后,将会对经济发展产生有利的影响。这会拉动汽车产业逐步恢复,而好转的第一步将出现在商用车市场。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。