第一节 上游 行业 发展状况 分析

1、钢材生产状况

2007年生产粗钢48924.08万吨,比上年增加6625.22万吨,增长15.66%,增幅比2006年回落2.67个百分点;生产生铁46944.63万吨,比上年增加6189.22万吨,增长15.19%,增幅比2006年回落4.8个百分点,总体呈较快增长态势。

1)钢铁生产较快增长,是国内、国际两个市场需求旺盛拉动的结果。

(1)国内市场需求旺盛

2007年国内市场粗钢表观消费量43436万吨,比上年增加4610万吨,增长11.87%。其中2007年下半年比上年同期增长14.11%;

(2)国际市场需求旺盛

2007年全球市场钢材表观消费量11.976亿吨,比上年增长6.8%。在国际市场需求旺盛拉动下,2007年我国钢材、钢坯进口和出口相抵并折合成粗钢,全年净出口5488万吨,比上年增加2015万吨,增长58.02%。把进口、出口因素考虑在内,2007年国内市场钢铁产品总体保持供需基本平衡,年末企业和社会的钢材库存处于正常水平。

2)产品结构调整和优化取得新成果

2007年生产钢材56460.81万吨(含重复材,下同),比上年增加10442.84万吨,增长22.69%。

从2006年以来,考虑到全 行业 板管带材生产能力从总量上看,已经满足国内市场需求,钢铁产品结构调整和优化的方向,应当是在提高产品质量的基础上,增加各大类品种钢材的高技术含量、高附加值产品的比重,以全面满足国内各用钢 行业 发展变化的需求。

2007年高技术含量、高附加值品种钢材产量大幅度增长。全年生产冷轧薄宽钢带1740.27万吨,同比增长31.8%;冷轧薄板1563.83万吨,同比增长25.2%;镀层板(带)1754.58万吨,同比增长37.9%;涂层板(带)317.21万吨,同比增长36.1%;电工钢板(带)415.57万吨,同比增长23.5%。2007年以上5个品种钢材合计生产5791.48万吨,占钢材生产总量的10.26%,比2006年提高0.67个百分点。

2007年全年生产合金钢1660.77万吨,比上年增加296.39万吨,增长21.72%;全年不锈钢粗钢产量预计720万吨,居世界第一位,世界一流工艺装备的生产量达到70%,国内市场占有率达到70%以上。

从钢材生产品种结构与国内市场表观消费品种结构的比较看,2007年生产板材19684.16万吨,占总量的34.86%,比上年提高2.97个百分点;全年板材表观消费量18415.81万吨,占总量的35.49%,比上年提高2.7个百分点。2007年板材生产量、消费量占总量的比重同步上升,需求比重大于生产比重0.63个百分点。

2007年长材生产量、消费量占总量的比重呈同步下降的趋势。全年生产长材26616.94万吨,占总量的47.14%,比上年下降2.76个百分点;全年长材表观消费量24577.62万吨,占总量的47.39%,比上年下降2.49个百分点。2007年需求比重大于生产比重0.25个百分点。

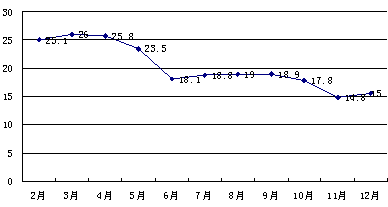

2007年我国钢铁 行业 工业增加值增长速度

| 大类 行业 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 全年 |

| 钢铁 行业 | 25.1 | 26 | 25.8 | 23.5 | 18.1 | 18.8 | 19 | 18.9 | 17.8 | 14.8 | 15.5 | 20.30 |

2007年我国钢铁 行业 工业增加值增长速度

从2000年起开始,我国钢铁工业增加值占工业增加值的比重就超过了5%。可见,钢铁 行业 的发展对我国的经济发展做出了重要的贡献。所以,钢铁 行业 是否能稳步良好的发展对我国国民经济发展有着举足轻重的影响。

近年来,在宏观调控的影响下,由于钢铁 行业 自身的集中度,销售模式和产品结构都没有达到一个合理的体制下,所以对于价格的波动没有行之有效的规避方式。钢铁产品价格的波动所产生的影响,不仅仅是在钢铁 行业 内部,还涉及到与钢铁 行业 有关的产业链、股票市场和国民经济是否能良好运行等。所以钢铁 行业 是否能健康发展是一个关系国计民生的重大问题。

2、需求情况

2007年国内市场钢材表观消费量(含重复材,下同)51883万吨,其中国产钢材供应50196万吨,国产钢材的国内市场占有率达到96.75%,比2006年提高1个百分点。

国内外需求两旺,淘汰落后难度加大

从2006年开始,随着世界经济的复苏,国际钢铁市场需求回升,国际与国内的价差导致我国钢铁产品出口大幅增加。受内外需求拉动,尽管国内市场钢材价格下半年有所回落,但仍在高位,大中小企业均有利可图,生产能力全面发挥,使先前设想的结构调整、淘汰落后主要发挥市场作用的初衷明显受阻。而采用非市场手段,关闭落后企业带来的人员下岗、债权债务等问题,稍有不慎,就有可能引发社会的不稳定。同时,淘汰落后,又会减少地方财政税收,降低政府扶植转产、安置人员能力等,淘汰落后难度加大。7.3落后产能“等量淘汰”引发新的低水平建设

加快淘汰能耗高、污染重的落后能力,虽已形成共识,但值得注意的是,一些地方为了避免落后能力被彻底淘汰,由地方批准或企业自主建设,将应属淘汰的300立方米以下的高炉改扩建为300立方米以上,将20吨以下转炉、电炉改扩成20吨以上的现象比较普遍,这些落后产能的改扩建,大多仍属于较低水平技术装备的重复建设,对降低消耗和改善环境并没有大的作用。从目前情况看,一些地方对“上大”很踊跃,对“压小”采取等量置换,而单纯淘汰落后产能的动作不大,热衷于做“加法”,如不采取措施,1亿吨炼铁和5500万吨炼钢的落后能力,很有可能被等量或更多的比较落后的能力代替,成为新一轮的低水平扩张。

3、进出口情况

钢铁产品出口上半年高增长,下半年明显回落

2007年我国出口钢材6264.63万吨,比上年增长45.67%;出口钢坯642.61万吨,比上年下降28.88%;全年进口钢材1687.06万吨,比上年下降8.86%;进口钢坯24.21万吨,比上年下降34.64%。

2007年上半年出口钢材3379.05万吨,钢坯436.99万吨,折合粗钢4031.72万吨;上半年进口钢材869.31万吨,钢坯14.05万吨,折合粗钢938.85万吨。上半年进口、出口相抵净出口粗钢3092.87万吨,比2006年上半年增加净出口粗钢1986.71万吨,增长179.6%,呈高增长态势。

2007年4月以来,国家有关部门连续出台降低出口退税率和加征出口关税措施后,其政策效应已经明显发挥作用,改变了钢铁产品出口高增长的状况。2007年下半年出口钢材2885.58万吨、钢坯205.62万吨,折合粗钢3275.39万吨;下半年进口钢材817.75万吨、钢坯10.16万吨,折合粗钢880.11万吨。2007年下半年进口、出口相抵净出口粗钢2395.28万吨,比上半年减少697.59万吨,下降22.55%。

2007年与2006年同期比较,上半年增长179.6%,下半年回落到增长1.22%。其中4季度净出口粗钢同比减少331.19万吨,下降24.46%,呈负增长态势。

上述情况说明,2007年比2006年全年增加净出口粗钢2015万吨,绝大部分发生在上半年。国家采取限制钢铁产品出口措施后,其政策效应发挥作用十分明显,下半年出口转为基本持平,4季度负增长,这种发展趋势将延续到2008年。

出口结构粗放反倾销压力加大

在钢铁生产增长,国内需求放缓,国外价格高于国内的情况下,必然要增加出口。作为全球配置资源的钢铁产业,我国出口一些钢材产品参与国际贸易是正常的,保持一定数量的出口,也是提高国际竞争力的需要。但需要关注的问题,一是出口结构粗放。我国出口钢材平均价格为599美元/吨,而进口钢材为1047美元/吨。我国是一个资源短缺、环境容量十分有限的国家,对低附加值的资源密集型产品出口应予控制,更要防止将出口变成维持落后能力的市场依托。二是反倾销压力加大。我国已由过去的钢材净进口国,变成净出口国,引起国际社会关注,澳大利亚、印尼、泰国等均已就焊管、热轧板、线材等钢铁品种对甸提出反倾销诉讼,韩国、欧盟、美国、越南等也就H型钢、热轧板、冷轧板、中厚板、镀锌板和线材等大宗产品提出反倾销意向,对此,我国应面对两个市场,积极提早做好应对工作。

第二节 下游产业发展情况 分析

由于热锻技术在汽车的变速箱的制造中应用广泛,我们就以汽车 行业 为其下有 行业 加以 分析 。

1、汽车 行业 发展现状

2007年,世界汽车产量排名前十位的国家共生产5,532.40万辆,占世界汽车总产量的75.68%;世界乘用车产量排名前十位的国家共生产乘用车4,006.32万辆。2007年,汽车产量排名前十位的国家依次是:日本、美国、中国、德国、韩国、法国、巴西、西班牙、加拿大和印度,与上年相比,前六国排名没有变化,巴西超过西班牙位居第七,印度则取代墨西哥进入前十名。2007年,上述十个国家共生产5,532.40万辆,占世界汽车总产量的75.68%。

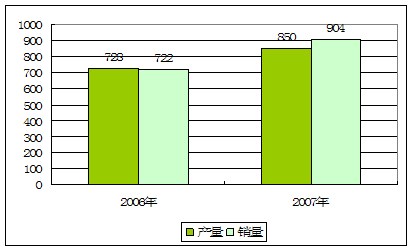

中国汽车工业的发展成就举世瞩目。如今,我国已成为世界上仅次于美日的第3汽车生产大国、仅次于美国的第2汽车消费大国。2006年中国汽车产量728.0万辆,2006年我国汽车销售达到721.6万辆。2006年我国汽车工业总产值15556.2亿元,比2002年的6881.3亿元增长126.1%,年均增长31.5%。2006年新产品产值5507.4亿元,占汽车工业总产值的35%,新产品对汽车工业产值的拉动作用明显增大。2006年我国汽车工业实现利税总额1151.8亿元,比2002年的752.1亿元增长53.1%,年均增长13.3%。汽车工业利税增长53%。

2007年,我国汽车总产量850万辆,汽车销量增幅虽然从2006年的25.3%放缓至22%,但利润却增长了65%,利润总额更是创下5年来的新高,远远超过1000亿元,仅16家重点企业的利润就达到610.07亿元。

2006-2007年我国汽车 行业 产销量

单位:万辆

2、市场需求

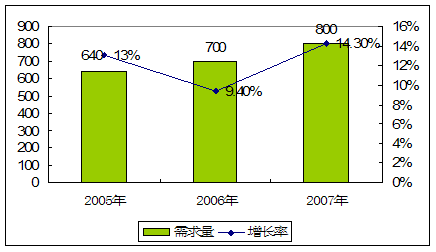

自2001年以来的6年中,除了2004年的乘用车增长速度由于强化宏观调控而有所下降外,其他5年都保持了高速增长态势。2001年至2006年增长均超过36%。

2005年,中国限制轿车进口的关税税率统一降到30%,排气量3升以上的整车轿车降幅为7.6%,3升以下的也有了4.2个百分点的降幅。汽车进口配额也取消了。随着第三者强制险、“汽车三包”、“燃油税”等政策的出台,以及各大城市基础设施的建设,使汽车消费环境得到优化,将有效带动乘用车销量的提升。2005年中国的汽车需求量为640万台,增长13%,其中轿车需求量为303万辆,增长18%。

2006年我国汽车需求量达到700万辆,从而超过日本位居世界第二。同时,我国汽车消费量占全球汽车总消费量的比例也上升为11%。2007年汽车市场将继续保持快速增长,汽车需求量有望达到美国的一半。

2007年国内汽车总需求为800万辆,增长了14.3%,其中乘用车需求为515万辆,增长了20%。

2005-2007年我国汽车 行业 需求量与年需求增长率

单位:万辆

3、进出口状况

在中国汽车需求量不断增长的基础上,随着中国汽车工业的起步和发展,中国的汽车制造水平也不断提高,逐步形成了新的产业链和产业集群,生产能力和产品质量显著改善。同时,由于中国的劳动力成本相对低廉,中国汽车零部件的价格也具有一定的优势。近两年来,中国汽车零部件产业竞争力不断增强,零部件出口迅速增加,2004年全年出口额超过56亿美元,同比增长73%;2005年上半年,出口额接近40亿美元,同比增长60%。

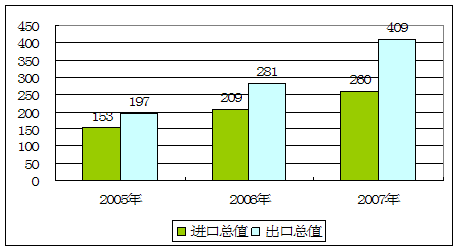

2005年,全国汽车商品累计进出口总值为350.28亿美元,其中进口总值153.13亿美元,同比增长1.05%,出口总值197.15亿美元,同比增长56.00%。

2006年,全国汽车商品累计进出口总值达到490.22亿美元,其中进口总值208.78亿美元,同比增长36.34%;出口总值281.44亿美元,同比增长42.76%。2006年,汽车整车(含底盘)累计进口22.80万辆,同比增长40.85%;累计进口金额75.53亿美元,同比增长46.59%。从十大类整车进口商品市场表现看,2006年轿车、越野车和小型客车均保持较快增长,分别达到11.18万辆、8.62万辆和2.02万辆,同比分别增长46.04%、30.74%和63.99%。2006年,上述3个品种共进口21.82万辆,约占进口车总量的96%。

2007年,全国汽车商品累计进出口总值为668.78亿美元。其中,进口总值259.82亿美元,同比增长24.45%;出口总值408.96亿美元,同比增长45.31%。2007年,汽车累计进口量达到31.42万辆,同比增长37.80%,与上年同期相比,进口量净增8.62万辆;累计进口金额达到106.80亿美元,同比增长41.40%,与上年同期相比,进口金额净增31.27亿美元,占全部汽车商品进口总额的41%。从各季度汽车进口情况来看,基本呈现逐季走高态势。2007年一季度,汽车进口5.91万辆;二季度汽车进口7.99万辆;三季度汽车进口8.27万辆;四季度进口9.25万辆。

2005-2007年我国汽车商品进出口总值

单位:亿美元

从2007年汽车主要进口品种来看,轿车和越野车进口与上年同期相比继续保持较快增长,分别达到13.99万辆和14.22万辆;同比分别增长25.13%和64.91%。小型客车进口1.91万辆,同比下降5.29%。2007年,上述三个品种共进口30.12万辆,占汽车进口总量的96%。

4、发展趋势

1)国有汽车企业将由市场领导者转变为市场追随者

由于国外跨国公司纷至沓来,其雄厚的资金、先进的技术和丰富的管理经验是国内任何一家汽车企业所无法相比的,这种巨大的反差迫使国有汽车企业必然寻求同国外跨国公司的全面合作。这样,中国汽车市场将转变为国外跨国公司主导型市场,中国汽车市场的竞争将转变为国外跨国公司之间的竞争。国有汽车企业将在国外跨国公司的竞争中寻求新的发展空间,因而势必由封闭市场的领导者转变为开放市场的追随者。如何从跨国公司那里学到先进技术和管理经验,从容打造民族品牌,产生后发优势,实现蛙跳式发展,将成为国有汽车 行业 企业一项长期而紧迫的任务。

我们还应当看到,随着汽车领域逐步解禁,投资主体多元化的发展取向,将吸引大批民营资本纷纷进入汽车 行业 ,他们从市场拾遗补缺者做起,由于体制灵,机制活,发展十分迅速,一旦羽毛丰满,势必向国有汽车企业叫板。安徽奇瑞、浙江吉利从经济型轿车做起,已经对低档轿车市场造成了极大的冲击,尽管其产品质量、性能、环保、服务诸方面同跨国公司与国有汽车企业的产品相比有一定差距,但低廉的价格越来越对消费者产生强大的吸引力。

国有企业面临跨国公司和民营资本的双重挤压。值得注意的是,外商独资企业日益成为外商投资的主要形式:一半以上的跨国公司愿意采取独资方式,一方面是因为随着中国关税的降低及非关税壁垒的取消,外资的进入成本大幅下降,另一方面,则是国有企业体制僵化,机制不活,对市场的应变能力较差,加之政府不良干预和企业文化差异,内外资的整合十分困难。与此相反,跨国公司对中国的民营资本投入了更多的关注,只不过由于民营资本十分弱小,暂时还无法与跨国公司嫁接。一旦中国民营资本长大,并与跨国公司联姻,中国国有企业所遭受的困难将更加严重。

2)汽车生产将由大批生产方式转变为民众生产方式

所谓大批生产是指过程基本不变的成批量生产,其特征是:假定消费者偏好在一个可预见的时期内不变,消费规模维持在一个既定的比较高的水平,成批的生产量必然转化为现实的消费量。所谓民众生产是指完全从消费者的具体需要出发来组织的一种生产,它根据民众的不同消费个性来设计和制造产品。在民众生产的条件下,产品技术的生命周期短,企业工艺变化必须灵活,需求信息获取要快,市场开发成本比较高。但是,在一个充分竞争的市场里,企业为了生存和发展不得不从传统的大批生产转向民众生产。汽车生产企业要实现这种转变源于两个因素:一是随着人民收入水平的提高,消费偏好呈多元化和个性化的发展趋向,这导致目标市场日益细分,企业为了将自己的产品销售出去,不得不适应和追随消费者的消费偏好;二是由于竞争者的存在,一个目标市场常常有多个生产者的进入,而目标市场的容量有限,企业为了抓住顾客,不得不纷纷取悦于消费者,在产品技术、价格、质量、性能、环保、服务等方面下功夫,从而赢得顾客的青睐。

作为汽车生产企业而言,就有一个如何确定经济规模的问题,如果规模过大超过目标市场容量或者这种规模大于本企业的最高市场份额,就会产生规模不经济现象。如神龙富康虽有15万辆的生产能力,但至今只能生产并销售5万多辆汽车即属此类。当然,如果规模过小也会产生规模不经济现象,这一点无庸赘述。事实上,我们所说的经济规模总是能够实现的有效经济规模,从汽车产品产量的角度看,是指在目标市场上按既定价格(至少是不亏损价格)全部出清的最大汽车产量。从这个意义上说,汽车产品的生产规模并不是越大越好,而必须是适当经济规模。

3)汽车产品将由目前的价格竞争转变为综合素质的竞争

根据中美、中欧达成的协议,2006年7月1日,中国汽车整车关税由降到25%,汽车零部件关税更下降至10%,同时全部取消汽车进口配额,外资在汽车某些关键领域不受股比限制。应该看到,由于中国汽车 行业 长期实施高关税、高配额的双重保护,市场化程度低,天生发育不良。无论质量、性能,还是价格、服务,与国外汽车产品相比有很大的差距。要缩小这种差距,首先是要开放国内市场,实现全方位的竞争,在竞争中淘汰一批,成长一批,壮大一批,催生出具有核心竞争力的优秀汽车企业。而要达到这个目的,必须拿起价格竞争这个武器。有人说,价格竞争是一种低层次、粗放式竞争,价格竞争的结果将导致企业微利、亏损,甚至破产,不利于中国汽车 行业 的发展。这种观点有失公允。实际上,价格信号是市场机制的灵魂,对大多数产品而言,价格的不断下跌,将产生一种倒逼机制,促使企业不断改善管理,提升技术,强化服务,锤炼核心竞争力,汽车产品也不例外。

从发达国家的实践看,价格战略同样构成跨国公司全球战略的一个重要组成部分,价格竞争是跨国公司抢占市尝击败对手的利器,尤其是在进入新兴 行业 化国家或发展中国家市场初期,跨国公司更多地采取低价战略。因此,对中国汽车 行业 而言,价格竞争是一道绕不过的坎儿。中国汽车 行业 要想获得新生,必须走中国家电 行业 发展的老路。即首先大幅降价,以价格杠杆为基础开展刺刀见血式的竞争,通过群雄逐鹿,残酷博杀,一方面将一批毫无竞争力的企业淘汰出局,另一方面,可以在市场中锤炼出一批优秀企业和明星企业。

应该指出的是,价格竞争在中国汽车市场开放的初期威力巨大,随着跨国公司在中国立足,汽车市场份额的分割渐趋理性,价格竞争呈弱化态势,这时,价格杠杆已经发挥到极致,汽车产品的竞争也将由价格竞争转变为综合素质的竞争。各种非价格因素如营销、服务、贸易等将成为汽车产品参与竞争的强大武器。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。