第一节上游产业发展状况 分析

涡轮增压器涡轮叶轮以钢材或钛铝合金为主要原材料,以下就以其为上游进行 分析 。

1、钢材

1)2008年钢材 行业 发展现状

2008年是不寻常的年份,国内钢材市场变化可谓冰火两重天。上半年,钢铁产量逐月增加,资源供给超常增长;钢材需求逐步减少,供需矛盾不断扩大;钢厂价格逐月上涨,市场价格水涨船高。下半年,经济形势急剧变化,市场预期发生逆转;钢材需求大幅减少,市场价格大幅下跌;钢厂价格大幅下调,钢铁产量逐月下降。

2008年上半年,粗钢、生铁和钢材产量逐月增加。粗钢平均日产量由1月份的130.9万吨上升到6月份的156.5万吨,创历史新高,相当于全年5.7亿吨的水平;生铁平均日产量由1月份的122.9万吨上升到6月份的144.6万吨;钢材平均日产量由1月份的148.1万吨上升到6月份的179.6万吨.。主要钢材品种产量快速增长。1-6月累计产量和比上年同期增长,棒材2573万吨,增长20.1%;厚钢板1050万吨,增长26.5%;中板1789万吨,增长23.1%;中厚宽钢带3942万吨,增长35.4%;热轧薄宽钢带1056万吨,增长23.0%;冷轧薄板852万吨,增长15.2%。值得关注的是钢筋产量同比下降1.1%。

由于产量快速增长,出口下降,主要钢材品种国内新增资源量(产量+进口-出口)超常增长。上半年国内新增资源量比上年同期增长,棒材2296万吨,增长21.9%;厚钢板968万吨,增长39.3%;中板1548万吨,增长21.9%;中厚宽钢带3546万吨,增长38.0%;热轧薄宽钢带1028万吨,增长27.6%;冷轧薄板860万吨,增长16.5%。

2008年上半年,我国经济增长放缓,工业增速减缓,外贸出口增速回落较快,国内钢材需求增长呈下降趋势。上半年,我国GDP增长10.4%,比上年同期减缓1.8个百分点,其中一季度增长10.6%,二季度10.2%。全国规模以上工业增加值同比增长16.3%,增速同比减缓2.2个百分点,其中6月份增长16.0%,增速同比下降3.4个百分点;工业品出口交货值同比增长17.0%,增速同比下降4.7个百分点。上半年,我国外贸出口增速回落较快,进出口总额12342亿美元同比增长25.7%,其中,出口额6666亿美元增长21.9%,比上年同期下降5.7个百分点;对欧盟出口1370亿美元,增长27.6%,增速比上年同期下降3.2个百分点,对美国出口1168亿美元,增长8.9%,增速同比下降8.9个百分点。上半年,与钢铁 行业 密切相关的工业品产量虽然保持不同幅度的增长,但增长速度比上年同期均有所下降;上半年累计产量及同比增长,水泥64801万吨,增长8.7%,增速同比下降7.3个百分点;汽车535万吨,增长17.6%,增速同比下降5.3个百分点;家用电冰箱2558万台,增长10.3%,增速同比下降11.7个百分点,冷柜660万台,增长2.9%,增速同比下降38.1个百分点;房间空调器5505万台,增长6.7%,增速同比下降16.6个百分点;家用洗衣机1919万台,增长18.1%,增速同比减缓1.8个百分点。

由于钢铁产品产量大幅增加,出口下降,国内钢材新增资源量超常增长,而钢材需求增长逐渐下降,市场供需矛盾不断扩大、累积;社会库存向钢厂转移,钢厂库存逐渐增加。据中国钢铁工业协会统计资料,2008年重点大中型钢铁企业(协会会员单位)钢材期末库存与年初相比,3月末增长19.8%,6月末增长23.9%,9月末上升到42.4%,分别比上年同期上升10.4、11.1和41.5个百分点。

2)2008年钢材市场价格变化

2008年上半年,随着钢铁产品产量的增加,钢铁企业为了转移生产和运营成本的大幅增长,大幅度提高钢材产品出厂价格。如武钢、鞍钢和宝钢7月份表列出厂价格(6月份已出台)与上年12月相比,热轧卷(SPHC、4.75×1150×Cmm)表列出厂价格每吨分别增加1600元、1750元和1700元,分别增长40.6%、50.4%和46.0%;冷轧板卷(SPCC、1.0×1250×Cmm)表列出厂价格每吨分别增加1980元、1850元和1700元,分别增长46.6%、44.9%和37.0%;热轧中板(Q235、厚度11-14mm)表列出厂价格武钢每吨增加1650元,增长36.9%,鞍钢(厚板线)每吨增加1850元,增长43.3%。中国钢铁工业协会市场调研部每月发布的全国主要钢铁企业“中厚板产销存情况及热轧宽钢带轧机生产情况 分析 “中的统计数据显示,全国主要中厚板生产企业中厚板平均销售价格,2007年12月份为每吨5332元,2008年6月份上涨到每吨7169元,8月份上涨到全年最高售价每吨7400元,比上年末上涨2068元,涨幅为38.8%;全国主要热轧宽钢带生产企业热轧中厚宽钢带(卷、板)平均销售价格,2007年12月份每吨4409元,2008年6月份上涨到5996元,7月份达到全年最高售价每吨6240元,比上年末上涨1831元,涨幅41.5%。又如II级螺纹钢(直径20mm)表列出厂价格5月末与上年12月末相比,广钢、江苏沙钢和唐钢每吨分别增加960元、1100元和1370元,分别增加19.7%、23.2%和31.6%;值得关注的是上述三个钢厂6月份分别下调了出厂价格,广钢每吨下调150元,沙钢下调180元,唐钢下调250元。

随着钢厂出厂价格的大幅增加,市场价格大幅上涨。中国钢铁工业协会统计发布的钢材综合价格指数,2008年6月末为161.47点,比上年底125.12点上升36.35点,增长29.05%;其中长材6月末为163.95点,比上年底131.89点,上升32.66点,增长24.31%;板材6月末为161.31点,比上年底125.48点,上升35.83点,增长28.55%。以上海市场价格为例,主要钢材品种市场价格,II级螺纹钢(直径20mm)6月份最高价格(以下同)每吨5430元比上年末4350元上涨1080元,涨幅24.8%;热轧卷(Q235、4.75×1500×Cmm)6月份每吨5870元,比上年末4700元上涨1170元,涨幅24.9%;冷轧薄板(ST12、1.0×1250×2500mm)6月份每吨7480元,比上年末5580元上涨1900元,涨幅34.1%;热轧中板(Q235B、厚度20mm)6月份每吨6750元,比上年末5070元上涨1680元,涨幅33.1%。

由于经济增速进一步下滑,工业增速大幅下降,钢材需求大幅减少,钢材市场价格在上半年大幅上涨后,从2008年6月中旬开始逐月下跌,9月份跌幅加大,10月份大幅下跌,月度下跌幅度之大为近年来之最,11月份跌幅趋缓,12月份出现小幅回升。中国钢铁工业协会统计发布的钢材综合价格指数,6月末为161.47点,11月末下降到102.30点,跌幅36.64%,其中,7月末160.99点、8月末152.22点、9月末143.93点、10月末108.59点、11月末102.30点、12月(22-26日)回升至103.30点。以上海钢材市场价格为例,II级螺纹钢(直径20mm)6月份最高价格(以下同)每吨5430元,11月末3460元,跌幅36.3%,12月末回升到3520元,其中10月末比9月末下跌980元;热轧卷(Q235、4.75×1500×Cmm)6月份每吨5870元,10月末3150元,跌幅46.3%,11月末回升到3400元,12月末升至3750元,其中10月末比9月末下跌1350元;热轧中板(Q235B、厚度20mm)6月份每吨价格6750元,11月末3800元,跌幅43.7%,12月份价格平稳,月末为3800元,其中10月末比9月末下跌950元;冷轧薄板(ST12、1.0×1250×2500mm)6月末价格每吨7480元,11月末4250元,跌幅43.2%,12月末回升至4550元,其中,10月末比9月末下跌1430元。

钢材需求大幅减少,钢材市场价格大幅下跌,迫于市场压力和钢材库存的大幅增加,面对买方市场,2008年下半年钢铁企业开始竞价销售,纷纷大幅下调出厂价格。值得关注的是螺纹钢的出厂价格,6月下旬便开始下调,而热轧卷和板材的出厂价格在7、8月份才开始大幅下调。如武钢、鞍钢和宝钢9月以后,部分钢材品种,每月的下调幅度在每吨500元以上,有些品种下调幅度在1000元左右。中国钢铁工业协会市场调研部发布的全国主要钢铁企业“中厚板产销存情况及热轧宽钢带轧机市场情况 分析 ”的统计数据显示,全国主要中厚板生产企业中厚板平均销售价格8月份为全年最高价位,每吨售价6240元,8月、9月、10月和11月分别下降到6093元、5666元、4512元和3495元,11月份比7月份下降幅度44.0%,11月比10月下降1017元。

3)进出口状况

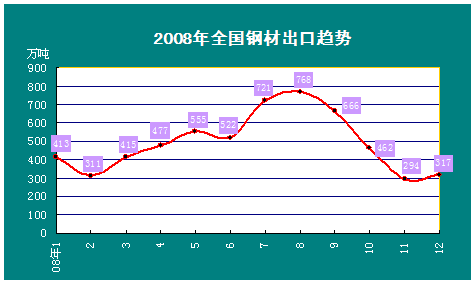

2008年12月份我国出口钢材317万吨,比11月份回升22万吨,与2007年12月份相比下降33.73%。2008年全年累计出口钢材5923万吨,同比下降5.5%;也是2002年以来连续6年增长后的首次下降。

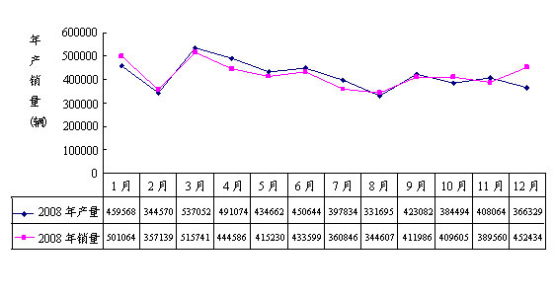

2008年全国钢材出口趋势

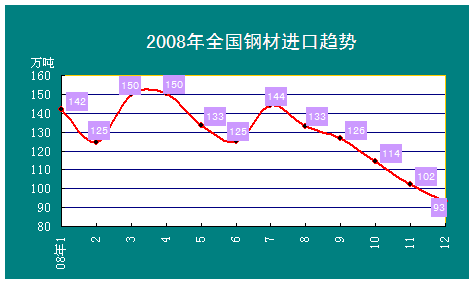

2008年12月份我国进口钢材93万吨,较11月份下降9.7%,与2007年12月相比下降30.33%;钢材进口持续6年下降,2008年全年累计进口钢材1543万吨,同比下降8.6%。

2008年全国钢材进口趋势

4)发展趋势

2009年仍将是我国经济发展更为困难的一年,经济增长将比今年进一步放缓。2009年国际经济低迷将进一步收缩我国外部需求,2005年至2007年我国净出口对经济增长的贡献率超过20%,2007年我国GDP为32801亿美元,进出口总额占GDP的66.3%,出口总额占37.5%,经济增长中有2.6个百分点靠外需拉动,2009年我国对美、欧、日等主要经济体出口可能全面放缓。

我国经济周期已经进入到下行的调整周期,和世界经济危机叠加的情况下,尽管中国经济发展的基本面没有发生变化,但明年仍将会非常困难。中央“保增长”的各项措施的落实,仍将使我国经济保持在9%左右的较快增长。

2009年我国粗钢产量可能达到5.3亿吨左右,比2008年增长5%左右。09年我国的钢材需求将低速增长,外部需求将比今年大幅减少,钢材出口将比今年进一步下降,我国外贸出口及相关加工用钢,占国内市场粗钢消费量的24.5%左右,间接出口钢材将减少;螺纹钢和线材低增长和低需求,生产企业能够根据市场需求变化,适时调整供给;板材和宽钢带高产能和低需求,市场变化取决于钢铁企业产能释放程度和品种结构调整的力度;

钢材市场价格整体水平二季度可能进入上升通道,下半年可能高于上半年;另外影响市场的因素是复杂多变的,市场是动态的,上面的判断仅是根据目前状况做出展望。

2、铝

1)2008年国内外铝市场价格走势回顾

2008年国际铝市场价格走势呈现出冰火两重天的局面。尽管上半年市场已经笼罩在美国次贷危机的阴影下,但中国及世界其他地方不断传出的减产消息,以及疯狂飙升的石油价格,均刺激铝价从年初2400美元/t的水平不断攀升,并在7月初创出历史新高3380美元/t。进入下半年特别是4季度后,随着次贷危机的升级,铝市场跟随其他商品市场一起价格雪崩,令人感到恐惧的是半年的下跌当中价格几乎没有出现过像样的反弹,到年底时铝价已经跌回到2003年牛市开始时的水平。2008年LME铝现货平均价为2572美元/t,比2007年下跌了2.5%。

相比于国际市场,中国国内市场在2008年表现更弱。首先,国内市场现货铝价的高点是在3月份出现的,而且最高也只到了20500元/t左右。而在2季度国际市场铝价不断向上攀升之际,国内铝价只是维持在19000元/t上下横盘,LME铝价创出历史新高时国内铝价反应冷淡。其次,LME铝价只是跌到了2003年牛市初期的水平,而国内铝价在12月初时一度跌到了10120元/t,这一价格自1993年起就没有出现过。上海期货交易所现货月合约2008年平均价为17357元/t,比上一年下跌了11.3%,跌幅远超过了LME。

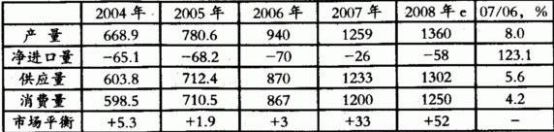

2004-2008年国内外期货交易所铝平均价

2)全球和中国原铝市场严重供过于求

尽管2008年全球原铝产量的增速比上一年下降了一半,但由于同期铝消费下滑的速度太快,使得市场供应大大超出了需求,并导致当年市场出现了上世纪90年代以来最为严重的过剩。过剩的数量占到当年产量的4.9%,并且相当于19天的全珊肖费量。

2008年底,包括西方生产商库存、日本港口库存与三大交易所库存在内的全球原铝报告库存的数量为445万t,比2007年底的库存量增加了164万t。国际铝协(IAI)统计的西方生产商原铝库存增加的不多,主要的库存增长发生在伦敦金属交易所(LME)和上海期货交易所(SHFE)。

与全球市场相仿,2008年国内原铝市场也形成了历史上最大的过剩。根据安泰科所作的供求平衡,估计全年市场过剩量在52万t左右;产量增长的显著放缓,铝及铝合金净出口量的翻倍增长,都没能抵消铝消费量快速萎缩的影响。2008年的过剩问题显然是在需求方面,而此前几年过剩都是由于供应过快导致的。

这些过剩更多地体现在非报告库存的迅猛增长上,交易所的库存自年初从9万t的水平一路上升至10月份的20万t以上,之后一直徘徊在这个水平,此后所有的过剩都流向了隐形库存。

2004-2008年中国原铝市场平衡表

单位:万吨

3、2009年市场预测

中国铝消费快速下滑趋势至少在2009年上半年不会发生变化。建筑业、交通运输业和耐用消费品 行业 的进一步滑坡会影响到整体铝需求的萎缩。由于商品住宅的销量在2008年持续减少,造成新屋开工率步步走低。2008年前11个月商品住宅的销售面积同比下降了18%,到3季度时新开工面积只增长了7.4%,估计全年新开工面积仅增长约5%。这预示着2009年新的商品住宅项目增加的很少,即使政府在未来3年内对保障性住房投资9000亿元,也难以抵消商品房建设缩减的影响。

中国在2009年唯一能看得到的铝消费方面的亮点在电力 行业 ,确切地说是在电网改造和建设领域。包含在4万亿元经济刺激方案中的电网投资大约相当于将原先“十一五” 规划 的投资规模扩大了30%,考虑到征地费用和钢材、水泥等建筑材料费用2009年不会有大的增长,追加的投资很大一部分将用于购买电缆和输变电设备,这将带动该领域铝消费至少增长10%。但仅电力一个部门的增长不足以抵消其他主要消费部门的下降。在综合考虑了各个部门的消费变化后,预测2009年中国铝消费将出现自1990年以后的第一次负增长。预计2009年原铝消费量将下降1.9%至1226万t。

结合上述对西方及中国消费量的 分析 ,预测2009年全球原铝消费量将降至3709万t,比2008年减少2.7%。

第二节 下游产业发展情况 分析

1、2008年汽车工业发展现状

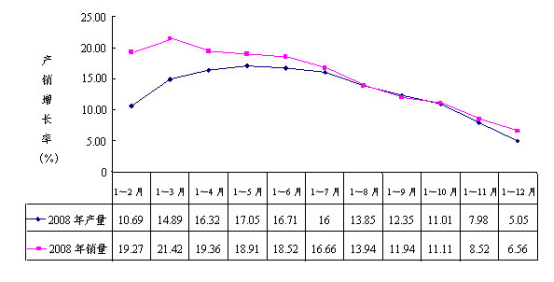

2008年,全国累计生产汽车932.36万辆,销售汽车936.33万辆,产销同比增长率分别为5.05%、6.56%,增幅同比回落了16.87个百分点和15.21个百分点。其中,轿车生产502.91万辆,同比增长4.86%,增幅同比回落近20个百分点;轿车销售503.64万辆,同比增长6.58%,增幅同比回落16个百分点。

2008年汽车商品进出口总额811.58亿美元,同比增长19.3%;贸易顺差183亿美元,同比增长26.25%。其中,出口总额497.29亿美元,同比增长21.60%。整车出口68.49万辆,同比增长11.25%,增幅回落67.7个百分点。汽车商品进口总额314.29亿美元,同比增长20.96%;整车进口41.01万辆,同比增长30.53%。

受到国际金融危机冲击,2008年下半年以来,我国汽车市场产销同比大幅下滑。第四季度我国汽车市场产量负增长达到14.92%,增幅同比回落35.51个百分点,销量负增长8.15%,增幅同比回落23.4个百分点。

2、2008年汽车工业经济运行的主要特点:

1)产销同比增幅大幅回落

2008年除一季度汽车产量增长率有所回升外,基本呈逐步回落趋势,特别是自4月后,国内汽车销售市场同比增幅大幅下滑,一季度257.9万辆,同比增长21.62%,二季度销售259.5万辆,同比增长15.43%,三季度销售204.6万辆,同比下降了1.87%,四季度销售214万辆,同比下降了8.15%。

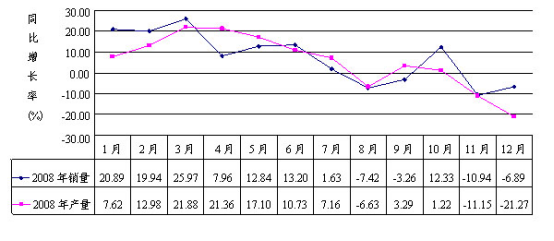

2006-2008年月度汽车销量同比增长情况

2008年汽车产销增长率变动趋势

2)轿车产销市场滑落幅度超出预期

2008年国内轿车生产502.91万辆,同比增长4.86%,增幅同比回落近20个百分点;轿车销售503.64万辆,同比增长6.58%,增幅同比回落16个百分点。汽车销售市场各季度环比大幅下降,大大超出预期,季度增长率分别为22.49%、11.23%、-3.1%、-2.82%。各生产企业纷纷调整生产计划,减少生产量,到12月份,轿车生产同比增长率下降了21.27%。

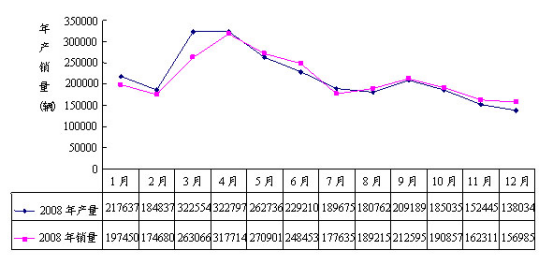

2008年轿车月度产销情况

2008年轿车产销市场月度增长趋势

3)商用车产量四季度下滑最为严重

2008年商用车销量增长率为3.02%,增幅同比回落19个百分点。各季度增长率分别为24.06%、20.26%、-5.64%、-17.39%,特别是四季度,其中11月、12月同比负增长高达25.61%、23.03%,四季度下滑最为严重。

2008年商用车月度产销情况

4)汽车整车出口增长但增幅大幅下滑

2008年1~12月,全国汽车产量932.36万辆,出口68.49万辆,占国内汽车产量的7.36%,出口同比增长11.25%,增幅回落67.7个百分点;整车出口金额96.33亿美元,同比增长31.75%,增幅回落101.44个百分点。自2008年8月以来,我国汽车出口增幅呈大幅下滑态势。一季度,汽车出口17.94万辆,同比增长79.38%;二季度出口20.50万辆,同比增长44.99%;三季度出口17.71万辆,同比增长2.65%。四季度出口12.33万辆,同比负增长38.88%。

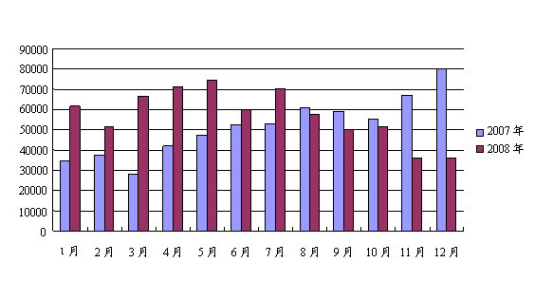

2007-2008年汽车整车月度出口量对比

单位:辆

5)重点企业工业增加值、利润总额首次出现负增长

2008年1~12月份,汽车工业重点企业(集团)累计完成工业增加值2216.25亿元,同比下降3.6%,增幅下降39个百分点;累计实现主营业务收入11994.04亿元,同比增长9.74%,增幅回落15个百分点;累计实现利润总额655.60亿元,同比下降7.06%,增幅下降64.8个百分点。2008年11月份开始,汽车工业重点企业(集团)工业增加值、利润总额出现负增长,其中12月份,汽车工业重点企业(集团)主营业务收入同比下降10.53%,利润总额同比下降了103.27%,多数企业实现利润低于上年同期,企业盈利水平下滑严重。

免责申明:本文仅为中经纵横

市场

研究

观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。