第一节 上游 行业 发展状况 分析

1、石英资源

我国石英分布状况:

1)辽-冀-豫石英(砂)岩分布区;从最北的吉林浑江经过辽宁、河北、北京、山西到河南方山,基本上呈北东向展布,并严格地受元古界及震旦系含矿层所控制,为我国主要的含矿区(带)。

2)长江流域砂岩分布区:东起于江苏、浙江,经江西至湖北,往北扩展至陕西汉中,往南延伸至广西、湖南、贵州,为我国南方的主要成矿区。

3)南沿海砂矿分布区:主要于东南沿海分布,北起闽南晋江,南至广西北海,为我国主要海砂矿分布区。

4)通辽砂矿分布区:为西辽河-柳河广大地区,目前矿床主要集中于郑大铁路沿线一带,为我国北方硅质原料的主要供应基地之一。

5)黄河沿岸砂矿分布区:如兰州河湾砂矿和内蒙四道泉砂矿。

6)宿迁、南宁、当阳砂矿分布区:受原沉积盆地所控制,而分别单一孤立出现。

7)沂南石英砂岩分布区:沂南地区见有大面积分布。

8)辽南-凤阳石英岩分布区:分布较稳定,矿床规模大,质量好。

我国石英的特点:

1)从矿石类型上看,

石英岩、海相砂和脉石英的质量较好,基本达到二级矿的要求;石英砂岩的质量变化较大,有的质量很好,有的则需经选矿才能达到质量要求;河砂相砂、湖相砂的质量较差,其中含有长石、重矿物等,铁含量超标,需经选矿才能使用。

2)从含矿层位上看,元古界的石英岩、脉石英、泥盆系的石英砂岩和近代的海相砂质量好。

3)从地域分布上看,北方石英岩,南方的石英砂岩和沿海的海相砂质量较好。

国内外石英原料的质量对比:

1)开采的矿种对比

国外(美国、俄国、日本、德国、英国)玻璃硅质原料主要是石英砂,但加拿大开采使用石英岩;而我国玻璃硅质原料主要是石英岩和石英砂岩(占2/3),石英砂只占1/3。

2)化学成分对比

国外硅质原料的SiO2含量高于我国,Fe2O3含量低于我国。

矿砂露天开采工艺:

1)水力开采:水枪冲采,水力自流运输或压力运输;

2)采掘船开采:采掘船开采,多为水力压力运输;

3)机械开采;采用铲运机,装载机,挖掘机,电耙,推土机等设备或人工及简单设备进行采掘,汽车,铁路等运输.

生产工艺:

由于资源分布的特点,长期以来,正式矿山砂岩粉碎都是采用鄂破粗碎、对辊式或棒磨细碎、风力分级干法工艺,不仅工作条件恶劣,而且产品质量差;非正式矿山(民采)大都采用石碾加工,过粉碎严重,造成回收率低,资源浪费严重。砂岩湿法棒磨粉碎工艺与装备在一定程度上解决了这个问题。该工艺是由破碎—棒磨—筛分—水力分级—磁选—脱水等作业组成的,不仅具有质量高,生产能力大的特点,同时还基本消除了粉尘污染,改善了劳动环境,生产出的硅砂符合优质产品的要求。

2、电力 行业

2009年我国电力生产能力将继续提高,预计全国基建新增发电设备容量8000万千瓦左右,除去全年全国预计将关停的小火电机组容量1300万千瓦,到2009年底,我国发电装机容量将达到8.6亿千瓦左右,相对于电力需求,电力供应能力充足。

国家出台拉动投资各项措施后,电力企业也已经积极行动起来,确保国家促进经济平稳发展各项措施在电力 行业 落实到位。预计全年电源投资仍然在3000亿元左右,其中水电、核电、风电等可再生能源投资比例特别是核电投资比例将继续提高。电网投资规模继续扩大,全年电网投资(包括各类技改投资)预计在3500亿元左右。

此外,2009年,电源结构调整力度将加大,水电建设规模仍然较大,火电向大容量、高参数方向发展,核电、风电等可再生能源及电网建设加速。2009年,在解决好移民、环保问题的前提下,金沙江中下游、雅砻江、大渡河等水电建设步伐将加快;2009年仍将是水电投产高峰期,全年将有一批大中型水电机组(包括抽水蓄能)集中投产。将在控制总建设规模的前提下,适度控制一般火电项目建设,主要支持热电联产、大型煤电基地等项目建设;新投产火电机组中,80%以上为30万千瓦以上机组。2009年,将积极推进甘肃、内蒙古等大型风电基地建设;生物质发电将继续适度发展;浙江三门、山东海阳和广东台山等一批核电项目将尽快开工。

电网建设方面,2009年,国家将继续支持增强电网抗灾能力,还将重点支持青藏联网和中西部地区县级以上城市电网改造;继续推进皖电东送、川电东送、葛沪直流改造、西南水电送出、宁东和呼伦贝尔、锡盟煤电外送等工程。适时启动新疆联网工程,配套建设大型风电基地送出输变电工程。在海南联网一期工程预计2009年投产基础上,将积极推进该工程的二期建设。

对于电力需求及供需形势,预计2009年一季度甚至二季度将是电力增长最困难的时期,上半年仍有可能持续出现负增长。预计自二季度末期,在部分地区(例如华北、华东)相对上年同期有可能出现一定恢复,进入三季度各地区特别是华北、华东和华南沿海地区电力需求量可能会陆续出现正增长,并逐步带动或影响中部、西部地区进入四季度后有一定的用电增长。全年呈现明显的“前低后高”态势。预计2009年全社会用电量增速在5%左右。全年发电设备利用小时在4500小时左右,其中,火电在4700小时左右。

2009年,全国电力供需形势将继续延续2008年下半年供大于求态势。其中,华东、南方电网供需平衡,华北、华中、东北、西北电网电力富裕。受煤电矛盾、来水、气候等不确定性因素影响,以及个别发达地区存在的电网“卡脖子”问题依然存在,个别省份在电力负荷高峰时段仍可能存在少量电力供需缺口,需要进一步加强需求侧管理加以调节。

第二节 下游产业发展情况 分析

1、玻璃

1)发展现状

近几年我国玻璃 行业 产能增加过快,使得 行业 供给过剩, 行业 景气不断下滑。2006年末开始, 行业 产能增速明显放缓。从产品价格来看,受需求拉动,玻璃价格开始触底反弹。自2007年6月以来浮法玻璃价格不断上涨,中国建筑材料工业信息中心重点联系的44家企业浮法玻璃均价同比增幅分别为1.21%、9.17%、15%和9%,其中2007年9月均价为78.43元/重量箱,创下30个月来的新高。

从产品产量来看,2007年我国平板玻璃产量达5.72亿重量箱,同比增长17.2%,增速比去年同期快6.2个百分点。产能扩张放缓、需求旺盛使得玻璃 行业 供给过剩局面出现显著缓解。从重点企业盈利能力来看,受益玻璃价格持续攀升,玻璃 行业 整体实现大幅扭亏。2007年比上年同期增长28.7%;整体扭亏。从 行业 市场集中度来看,平板玻璃企业的市场集中度相对较高。前十大玻璃企业集团的 行业 集中度为45.8%,远高于水泥 行业 前十大企业集团约15%的 行业 集中度,因此,对平板玻璃企业而言,相对容易形成价格联盟并防止恶意竞争,也有助于平板玻璃价格的逐渐回升。

2)市场需求

在建筑业稳健发展,工业化程度进一步深化,居民收入水平不断提升等利多因素驱动下,我国玻璃市场的增长势头将甩开全球其它地区。此外,政府致力于进一步改善国民的人均居住面积且令房产产权私有化,外国直接投资资金维持稳步增长,汽车工业迅猛发展,电子产品日益创新也令平板玻璃业受益匪浅。以平方米计,平板玻璃原片(包括格法玻璃,压延玻璃和浮法玻璃)占中国平板玻璃需求总量近87%。2011年以前,浮法玻璃的年均增长率预计将为8.8%,在所有平板玻璃原片中所占的份额将会有所上升。在产品质量提升,建筑业稳健成长以及外国企业投资等因素的共同作用下,浮法玻璃的利润也会随之增长。到2011年,受限于中国政府致力关闭老旧,高能耗(低效率)且产品低劣的玻璃生产熔炉的政策,格法玻璃和压延玻璃的生产将会继续拉低整个平板玻璃原片业的获利水平。

预计到2011年,中国的平板玻璃需求量将达29亿平方米,年均增长速度达8.4%;以实际金额测算,届时中国的平板玻璃市场容量将为960亿元人民币,年均增长将超过11个百分点。

2、耐火材料

1)发展现状

近年来,全球耐火材料工业面临着严重供大于求的局面,呈现产量降低,企业重组,竞争加剧,研发创新力加强,服务用户的意识和能力增强的发展趋势。一方面,耐火材料的主要用户工业如钢铁、水泥、玻璃、有色金属等工业的技术和管理进步导致耐火材料的消耗下降,同时对耐火材料的使用性能提出了新的苛刻要求。另一方面,这些 行业 在激烈的市场竞争中向耐火材料提出了降低价格和消耗、保持和提高使用寿命的要求,致使耐火材料企业不但要降低原料和生产成本,还要以更大的投入加快新技术和新产品的开发和应用。

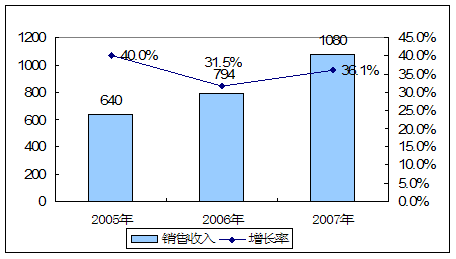

2005年全年中国耐火材料制品工业企业实现累计工业总产值66,652,766千元,比2004年增长38%;全年实现累计产品销售收入64,008,990千元,比2004年增长39.97%;全年实现累计利润总额4,327,979千元,比2004年同期增长了40.72%。2006年,中国耐火材料制品工业企业继续保持上一年发展的良好势头,2006年全年实现累计工业总产值85,233,426千元,比2005年同期增长32.59%;全年实现累计产品销售收入79,369,467千元,同期增长31.52%;2006年1-12月中国耐火材料制品工业企业实现累计利润总额5,313,594千元,比2005年同期增长33.15%。2007年的耐火材料 行业 同样保持较好的发展态势,全年销售收入达到1080亿元,比2006年增长了36.07%,我国耐材产业的生命周期处于上升状态的特征更加清晰。

2005-2007年我国耐火材料年销售收入

单位:亿元

2)市场状况

(1)总体供大于求,局部供不应求

全球耐火材料总体上是供大于求,其中我国与独联体国家尤甚。这种状况在今后若干年内无望改变。然而局部区域也存在供不应求的现象,如中东地区、伊朗、土耳其以及东南亚和非洲一些国家。这些地方由于经济建设(有的是战后重建)的需要,钢铁、水泥、玻璃、有色金属等工业正在或即将蓬勃发展,而本土缺乏耐火原料资源、缺乏技术和装备,进口耐火材料是必然的补充。

(2)全球化的理念增强

若干年前,许多发达和发展中国家,出于本民族工业的利益或政治的原因,在采购耐火原料或产品时,往往存在本地化、国产化的理念。而随着世界经济全球化的到来,全球化的理念逐渐加强,采购耐火材料时已突破地域和国度的限制,主要考虑的是产品的质量以及性价比,而不必非本地化或国产化不可。用户企业出于自身利益的考虑,使“地方保护主义”受到遏制。这无疑是经济全球化的一种体现,使许多耐火材料企业和用户企业受益。同时竞争也趋全球化,而非区域性。

(3)兼并重组形成新的格局

与其他工业一样,近年来世界耐火材料工业也经历着兼并重组的结构变化,兼并收购风靡全球。竞争力弱的一些中、小企业濒临破产、倒闭,竞争力强的企业则正在强强联合,不断壮大,有的已有垄断之势。我国耐火材料工业也已面临着结构调整,虽然进展较慢,但势在必行。国家大型工业企业中的6家耐火材料企业(营口青花集团公司、海城西洋耐火材料公司、海城华宇耐火材料集团公司、海城峰弛耐火材料总公司、太原刚玉特种耐火材料有限公司和洛阳耐火材料集团有限公司),多数是在重组中脱颖而出的。但它们的年销售额都在1亿美元以下,目前的规模尚不足以与国外的大公司相提并论。可以说,我国耐火材料的现代企业结构仅初见端倪。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。