第一节 大输液市场现状 分析 及预测

1、大输液市场现状

据国家食品药品监督管理局网站的数据统计显示,我国目前有389家输液生产企业,大部分企业规模小而散,特大型的企业尚未形成规模经济体。低端的玻璃瓶占据70%以上的市场,低端竞争依然占到主导地位,国内大输液的市场集中度非常低。

我国现阶段大量中小型输液企业之所以能够生存,主要有以下两方面原因:一是输液 行业 有500~1000公里的运输半径,在 行业 龙头企业没有在全国市场完成布局之前,中小型企业在当地市场仍然有生存空间;二是医院使用大输液有着倾向低成本的沿革。但“齐二药”、“欣弗”事件使医院在使用注射剂产品时不再以价格作为惟一考虑因素,而将具有稳定质量的品牌输液企业产品作为首选,从而使品牌输液企业的市场占有率得到提高。

2、市场竞争 分析

在我国基本上分为三个层次的竞争,在高端领域,尤其是在肠外营养液、血浆扩容物和高端的治疗性输液方面,基本上是上海百特、天津大冢、江苏华瑞和北京费森尤斯等国外公司所占据,第二个层次是北京双鹤、四川科伦两家全国性的生产企业在产业升级以及全国布局上走在了前面,因此享受着规模优势和技术领先的优势,第三个层次的是地方性的生产企业,包括石四药、山东华鲁、鲁抗辰欣、湖南金健、巨能实业和丰原药业等,这些企业基本上占据一省的市场份额,外部面临全国性企业的竞争,内部受到其他小型生产企业的挑战。

3、大输液市场预测

新一轮的兼并重组可能就此展开,输液领域将会产生1~2家全国性的龙头企业和3~4家区域性的强势企业,将形成与发达国家大输液市场相类似的竞争格局。双鹤药业与四川科伦则最有希望问鼎输液霸主的地位。

从产品结构来看,国内企业生产的品种仍将集中于附加值较低的基础性输液和治疗性输液,而外资企业则集中于附加值较高的营养性与治疗性输液,这样的格局短期内可能很难改变。

以上 分析 是建立在国内医药政策环境没有发生重大变化的前提之上,而新的医疗体制改革,特别是医院体制改革无疑将会对输液 行业 产生深远而深刻的影响。医院“以药养医”的生存模式一旦发生重大改变,那么,输液包装塑料化的进程很可能会放慢。

第二节 大输液产品产量 分析 及预测

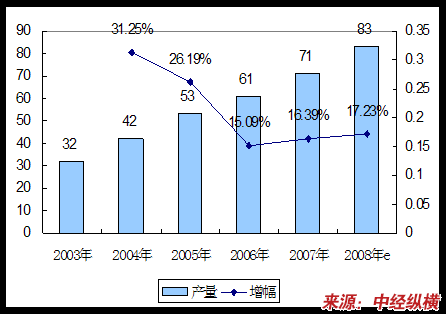

化学制药工业协会的统计数字显示,2005年全国大输液产销量52.6亿瓶袋,其中玻瓶包装产品占整个 行业 销量的80%以上。

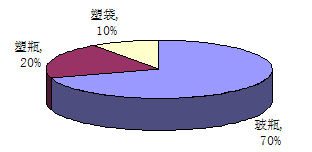

2006年我国大输液的产量达到61亿瓶,其中约70%为玻瓶,20%为塑瓶,10%为塑袋产品。生产企业大约有400家,数量众多,区域性明显。能够生产的产品只有约50种,其中普通输液所占比重较大,治疗性和新型营养型品种较少。

2007年我国大输液产量达到71亿瓶(袋)。而据嘉华特(北京)咨询服务有限公司对30家大型输液企业的调查统计,这些企业生产的产品中大约70%为玻瓶产品,20%为塑瓶产品,10%为软袋产品。

2007年我国大输液细分产品份额

2003-2008年我国大输液产量统计

单位:亿瓶(袋)

2007年,我国大输液生产量已超过71亿瓶/袋,整体产销率达到70%,可见,玻璃瓶输液产能已经过剩。目前,我国已有约26家工厂引进了各类塑料软包装输液生产线,其中软袋输液生产线13条,塑料瓶输液生产线13条,预计未来我国大输液市场塑料瓶产量将大幅上升,玻瓶产量将有所下降。

第三节 大输液市场需求 分析 及预测

1、大输液市场需求

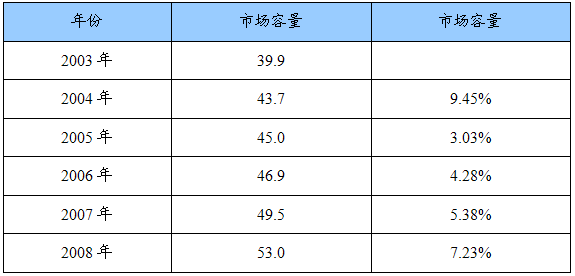

2003-2008年我国大输液市场容量统计

单位:亿瓶(袋)

2、大输液市场需求预测

国内大输液 行业 整体规模自然增长率约为4%左右,与我国医疗机构床位数增长速度基本一致。而基于我国全面推行医保覆盖率和加强社区医疗机构建设力度的政策,大输液作为临床普遍使用的基础用药,相当一部分被压抑的医疗需求将得到释放,所以预计大输液产品整体增长率未来不会低于6%,照此比例估算,至2010年,我国大输液市场容量将达到约75亿瓶(袋);按我国13.6亿人口计算,人均年使用量为5瓶左右,基本达到目前发达国家输液使用水平。

第四节 大输液消费状况 分析 及预测

2007年大输液消费分布统计

2、按包装产品消费分布

塑料包装输液以城市的综合大型医院为主要消费对象,而玻璃瓶输液则以农村和城市社区医院为主要消费对象,价格各异,定位于不同的细分市场,同时,也能尽量降低对现有市场的冲击,这样的市场格局比较合理。

第五节 大输液价格趋势 分析

一、2005-2008丁基胶塞的价格趋势变化

1、丁基胶塞原料

丁基胶塞的原材料主要是卤化丁基橡胶、陶土、和少量化学助剂。其中丁基橡胶价格昂贵,占胶塞原材料成本的85%以上,因此价格直接受丁基胶价格影响。

2、近几年价格 分析

从2005年1月起,药用天然胶塞于2004年年底退出医药领域,取而代之的是药用丁基胶塞。在两种胶塞更替前后,一些企业界人士看到丁基胶塞具有潜在市场前景,就出现各地纷纷上马丁基胶塞项目的“欣欣向荣”景象,结果使我国丁基胶塞生产企业迅速增加。直径20毫米规格丁基胶塞的市场报价最低到了每支四分多,而正常的生产成本在五分六到五分八之间,产品价格进一步下降。

纵观2006年全年,虽然2005年生产企业对丁基胶塞的价格预期较高,但2006年丁基胶塞价格出现了严重的产能过剩,一些企业内中小企业甚至以低于生产成本的价格出售产品,而且06年底主要原材料丁基胶的价格呈现缓慢下降的趋势。

2007年上半年主要原材料丁基胶价格已从2006年的43000元/吨下降至38000元/吨,幅度超过10%。但2007年下半年以来,卤化丁基橡胶价格已上涨120%,且仍在继续上升。

2008年丁基胶价格价格上涨到11万元/吨,生产商原料成本大幅上涨,因此丁基胶塞价格出现上涨。

二、大输液价格趋势 分析

大输液是我国药品中五大类重要制剂之一,是临床上应用广泛的产品。据介绍,一瓶普通大输液,以250ml糖盐水为例,其液体、瓶盖、胶塞、标签、包装箱及人工、水、电、气耗等最低成本价,也应在1.5元以上。但如今部分企业的大输液产品已经降到了每瓶1元以下,其他企业为保持市场占有率也不得不跟着降价。

07年以来大输液生产企业的生产成本大幅上升。道路法实施以后,国家加大对货车超载的查处,以前20吨的大输液所需的运输车是一辆,现在要增加到三四辆,运输费用增长了80%。同时,水、电、包装、原料等费用也大幅上涨。此外,葡萄糖、氯化钠注射液的原料糖、盐等也在涨价,现在仅一瓶大输液的生 产原料就上涨0.10元,很多企业难以支撑下去。

随后安徽、山东等地的输液企业开始成立价格联盟,并联手抬高出厂价。据孙彩虹介绍,山东14家输液企业统一出厂价,从7月1日开始所有产品的出厂价提高25%左右,不过经过一个月的尝试,目前山东输液出厂价已经上涨了40%左右,目前250毫升的生理盐水从0.8元涨到了1.1元到1.15元。四川等地出厂价也提升了25%左右,出厂价高于生产成本。

6到11月是大输液市场旺季,各企业产品销路不错的时候涨价协议是有用的,一旦淡季来临,企业库存压力增加时,这个协议可能会被破坏,企业会通过各种方式压价销售。如果供大于求的状况仍严重存在,那么新的价格战在所难免。所以解决问题的基本点还在于能否通过竞争,使市场格局发生新的变化。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。