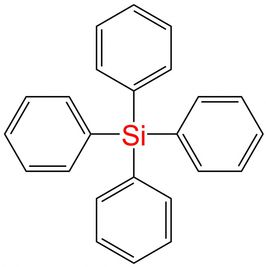

第一节 有机硅的定义

有机硅,即有机硅化合物,是指含有Si-C键、且至少有一个有机基是直接与硅原子相连的化合物,习惯上也常把那些通过氧、硫、氮等使有机基与硅原子相连接的化合物也当作有机硅化合物。(立项申请)

第二节 有机硅 行业 发展现状

20世纪90年代以来,全球有机硅 行业 快速发展,2013-2017年全球聚硅氧烷产量从162万吨增加至200万吨,年均复合增长率为5.8%。

近十年以来,全球聚硅氧烷产能增量主要来自中国,受原材料、成本和市场等因素影响,海外产能增长缓慢。目前,全球聚硅氧烷产能主要集中在中国以及西欧、北美、日、韩等发达国家和地区。未来,中国聚硅氧烷产能仍有较多新增计划,预计2022年全球聚硅氧烷总产能将达到300万吨/年,产量达到250万吨。

2013-2017年全球聚硅氧烷产能从232万吨/年增加至250万吨/年,年均复合增长率为5.3%。从产能利用率来看,维持在70%-80%之间,产能利用率较高。

有机硅属于技术密集型产业,从全球范围看,世界主要聚硅氧烷生产商有美国陶氏、德国瓦克、中国蓝星集团、美国迈图、日本信越等,其生产装置主要分布在中国以及美国、德国、英国、日本、法国和韩国等少数发达国家。其中,中国产能约138万吨/年,占比55%;发达国家产能约106万吨/年,占比42.5%,其他地区产能约6.4万吨/年,仅占2.6%。

全球有机硅消费保持快速增长

有机硅属于高性能新材料,由于下游需求十分广泛,有机硅需求增速一直高于GDP全球增速。统计资料显示,年全球有机硅需求复合增速约为5%,而同期IMF(国际货币基金组织)全球GDP增速仅为3.55%。

据有机硅市场预测报告显示,2017-2022年,世界有机硅市场将保持年均6%的增长速度,市场规模将从2017年的142亿美元上升到2022年的190亿美元。未来有机硅市场的增长主要有两方面原因:一是有机硅在越来越广阔的领域展示其优越性能并发挥作用,新材料、生物医疗、新能源、高端装备制造及日用品等新兴应用领域对有机硅的消费需求均保持快速增长。以有机硅液体胶为例,该产品在医疗器械方面的应用将推动该产品在全球范围内的需求进一步增长。第二个原因则与亚太、中东、非洲等新兴市场高速增长的需求有重要关系。新兴市场国家人均GDP较低,人均有机硅消费量与发达国家相比还有很大差距和增长前景,这将大大增加有机硅的市场需求。

新兴市场国家还有巨大需求潜力

统计资料显示,人均有机硅消费量与人均GDP水平基本呈正比关系,而且低收入国家有机硅需求增长对收入增长的弹性更大。目前,中国等新兴市场国家人均有机硅消费量还不到1kg,而西欧、北美、日、韩等发达国家和地区已接近2kg。未来随着经济的发展,新兴市场国家的有机硅消费需求仍有巨大增长潜力,以中国、印度等为代表的亚洲市场,人口基数大、人均消费量低,未来将成为全球主要的有机硅需求增长区域。

近十年,有机硅全球产能向中国国内转移趋势明显,我国已成为有机硅生产和消费大国,国内有机硅产品优势愈加凸显,进口替代效应显着。根据统计数据,截至2017年,我国共有甲基单体生产企业13家(含陶氏-瓦克张家港工厂),聚硅氧烷总产能138万吨/年(在产产能127万吨/年),产量102万吨,同比分别增长3.6%和13.4%。据预计,2022年我国聚硅氧烷总产能将达185万吨/年,产量达150万吨,2017-2022年期间年均增长率分别为6%和8%。

2008-2010年,我国有机硅新建项目快速扩张,聚硅氧烷产能出现爆发式增长,加之国内企业技术水平与国外差距较大,导致期间 行业 产能利用率出现大幅下降。此后,国内产能进入温和扩张阶段,随着过剩产能逐步消化、 行业 技术进步以及企业工艺管理水平的提升, 行业 产能利用率呈持续上升趋势。截至2017年,我国聚硅氧烷产能利用率达74.2%,较2016年提高约6.43个百分点,创近十年来最高水平。预计到2022年,我国聚硅氧烷产能利用率将进一步提升至81%。

从需求端看,近十余年,我国的有机硅产品需求较为旺盛,需求量保持了快速增长。根据统计数据,2013-2017年,我国聚硅氧烷表观消费量(产量+净进口)达98万吨,同比增长16%。随着中国经济转型的逐步推进,居民收入水平的快速提升,以及“中国制造、“一带一路”国家战略的稳健实施,预计聚硅氧烷消费仍将保持中高速增长,2017-2022年期间年均增长8%,至2022年消费量达到145万吨。聚硅氧烷制成品主要分为硅橡胶、硅油和硅树脂。

2017年,我国聚硅氧烷表观消费量为97.2万吨,其中消费比例最大的是建筑、电子电器、电力和新能源、医疗及个人护理等领域。预计未来5年,在有机硅众多的下游应用领域中,建筑、电力、电器、纺织、个人护理等传统领域需求将稳健增长;新能源、医疗、电子、日用品等新兴领域需求增速将加大。

第三节 有机硅 行业 发展趋势及市场前景预测

有机硅材料是重要的工业基础原材料,素有“工业味精”之称。有机硅材料品种繁多, 但其生产原料,及有机硅单体品种为数不多,其中二甲基二氯硅烷占总单体量的 90%以上, 其他单体还有苯基氯硅烷和乙烯基氯硅烷等。有机硅材料由 Si-O 键为主链构成,其性能兼 具无机物和有机物的优势,拥有如耐高低温、抗氧化、耐辐射、介电性能好、难燃、脱膜、 温粘系数小、无毒无味及及生理惰性等性能,因此应用广泛。有机硅产业链的上游是有机 硅单体,其生产工艺流程长、技术难度大,属技术密集型、资本密集型产业,其生产水平 和装置规模是衡量一个国家有机硅产业技术水平的重要依据。产业链的下游是以有机硅单 体为原料生产的硅油、硅橡胶、硅树脂、硅烷偶联剂等四大类深加工产品,其中硅橡胶占 比超过 60%。有机硅因其优秀的特性,被广泛应用于航天、航空、汽车、战车、舰船、建 筑、电子、电气、纺织、造纸、医疗卫生、食品、日用化学品等等领域。

一、全球有机硅市场供需现状

近年来,全球有机硅单体的生产一直保持健康的发展态势,2016 年,全球有机硅单体 生产能力已达到 538 万吨(折二甲基二氯硅烷),其中,中国 278.5 万吨/年(含外资和合 资企业产能),约占全球总产能的 52%,且全球和中国的开工率均保持在 80%以上。供需 量对等,加之较高的开工率,使得有机硅 行业 供需格局接近紧平衡状态。近几年,随着终 端需求的不断增加,有机硅 行业 产量也水涨船高,2000 年产量达到 160 万吨(按有机硅单 体计算),2004 年超过了 200 万吨,2005 年全球有机硅单体产量达到 220 万吨,2009 年 超过了 280 万吨,2017 年达到了 457 万吨,2000-2017 年均增长率为 6.2%。

然而,随着国内有机硅单体技术获得突破,国外有机硅巨头纷纷投建新产能,有机硅 单体盈利性呈下降趋势,国外巨头主要依靠下游硅橡胶、硅油等深加工产品获取利润,通 过一体化的竞争策略兼顾市场占有率和盈利水平。随着单体竞争加剧,价格回落,全球有 机硅单体企业中有明确扩能计划主要集中在中国,预计 2020 年全球有机硅单体产能将达到 550 万吨/年,2025 年将达到 600 万吨/年。在扩产的同时,中国企业发展重心也开始向提 高精细化技术管理水平和下游高端深加工产品转移。

有机硅材料在终端市场中的应用范围广泛,最主要的应用领域如建筑、电子电器的行 业增速均高于全球 GDP 平均增速,因此带动了有机硅 行业 的发展。全球有机硅 行业 的发展 增速高于经济增速,2000 年全球有机硅产品的消费量(按有机硅单体计算)约 150 万吨, 2009 年有机硅单体消费量达到 282.8 万吨,2016 年有机硅单体消费量达到 432.4 万吨, 2000-2016 年年均消费增速达到 6.8%。根据全球有机硅材料供需情况测算,至 2020 年全球 有机硅单体需求增长平均速度有望维持在 4.7%,2020 年全球有机硅单体需求量将达到 500 万吨;2021-2025 年,全球消费增长平均速度以 3.7%计,2025 年全球有机硅单体需求量将 达到 600 万吨。

近年来,我国有机硅 行业 发展迅速,已成为全球最大的生产基地和消费市场,在全球 有机硅 行业 中占据了重要的地位。2008 年至 2012 年是我国有机硅产业发展的高峰期,也 是单体产能迅速扩张的阶段,2008 年国内单体产能仅 81 万吨,而短短的 5 年时间,至 2012 年国内单体产能就达到了 214 万吨,累计增加了 133 万吨,年均增幅保持在 25.7%。2012 年以后,我国有机硅 行业 发展有所放缓,特别是由于中游单体和中间体产能扩张,带动对 上游金属硅的需求,也同时催生了众多下游技术门槛较低的硅橡胶厂商,使得产业链出现 两端产业结构性过剩局面。

2017 年,我国有机硅单体企业共计 15 家(包含张家港道康宁合资公司),有效产能 约 270 万吨,全年总产量为 197 万吨,较 2016 年的 184 万吨有所增加,产能增速为 7.1%, 较 2016 年的产能增速的 2.2%高出近 5 个百分点,我国的有机硅单体产能扩张经历了小步 快跑模式。目前国内有机硅产能最大的两家单体企业分别为道康宁(张家港)有机硅有限公司、蓝星股份江西星火有机硅厂,两家企业产能合计全国有机硅单体总产能的约三分之 一。

2018 年,我国有机硅单体没有新增产能,产能增长态势将放缓。2019 年新安股份新建 的 15 万吨有机硅单体项目有望投产,此外无其他在建项目。不过我们预计,随着有机硅单 体价格稳定在高位,企业盈利状况好转,新增产能仍将保持温和上涨态势,预计 2020 年我 国有机硅单体新增产能为 30 万吨/年,至 2025 年有机硅单体新增产能为 60 万吨。

目前,我国有机硅单体 行业 的实际开工率维持在 80%,2017 年全年名义开工率约为 66%,实际开工率约为 73%,2018 年第一季度有机硅单体 行业 开工率约为 85%。我们认为 有机硅单体 行业 自 2008 年至 2015 年最坏的时期已经过去,随着 行业 景气度的持续,单体 行业 开工率有望维持在 75%-80%。

二、受益于海外产能锁定,我国有机硅产品出口趋势向好

我国有机硅需求整体向好趋势不改。海外需求方面,近年来稳定增长,在国外产能锁 定下订单持续流向中国,叠加海外老旧装置频繁停车,2017 年 1-11 个月我国有机硅累计 出口 18.99 万吨,同比大幅增长 50%。出口增加持续挤占了国内有机硅用量,2017 年前 11 个月有机硅出口量约占国内产量 22%,而 2016 年占比仅为 17%。由于我国有机硅自给率 的提升,进口量增长停滞,在国内 2018 年-2019 上半年暂无新增产能情况下,净出口扩大 有望拉长有机硅 行业 景气持续时间。

三、国内有机硅产业终端市场稳步发展 在我国有机硅产业链下产品中,高温胶总产能约 62 万吨左右,产量约在 51 万吨,消 费量在 37.5 万吨左右;室温胶总产能约 76.8 万吨左右,产量约在 65 万吨,消费量在 49.5 万吨左右。在消费结构方面,高温胶终端 行业 中,硅胶制品 行业 仍旧是最大的消费领域,占比约为 39%;幕墙、门窗密封 行业 仍旧是当前室温胶最大的下游消费领域,室温胶下游 消费结构中,建筑幕墙所占比例在 26%左右。在硅油 行业 中,我国总产能 26 万吨,年产 量 23 万吨,消费量 25 万吨。国内硅油生产企业中,规模在 5000 吨以上仅占 10%,60%以 上的企业生产规模在 1000 吨/年以下。硅树脂 行业 ,国内硅树脂总产能约 5.2 万吨,产量 约在 4.5 万吨。在消费方面,绝缘漆以及电机变压器 行业 仍旧是硅树脂最大的消费领域, 占硅树脂下游消费结构比例分别是 33%、29%,其次是涂料 行业 ,尤其是在耐高温涂料中, 硅树脂应用较大,占比在 28%左右。硅烷偶联剂 行业 总产能 22.5 万吨,年产量近 15 万。 国内硅烷偶联剂生产企业中,年产能在 1 万吨以上仅占 25%,年产能在 1 万吨以下的生产 企业占据主导。产能较大的生厂商多数以 Si69 为主打产品,而 Si69 又以出口为主要贸易 方式,故国内硅烷偶联消费市场多被年产能 1 万吨以下的生产企业所占据,这其中,年产 能在 5000-10000 吨的生产企业市场份额占比在 70%。

2017 年,我国有机硅单体表观消费量增速大幅提升,去年我国单体表观消费量约为 106.4 万吨(折聚硅氧烷),相较 2016 年的 89.4 万吨,大幅增长了 19.0%,而 2011-2016 年期间表观消费量年均增长率仅为 6.0%,需求增速的提升主要源于净出口量的增加。随着 海外产能继续萎缩,我国建筑、电子电器和纺织工业等不断发展,预计我国有机硅产品的 消费量长期增速将远高于全球平均水平。预计到 2020 年需求量增长到 120 万吨,2016-2020 年期间有机硅单体年均需求增长率为 7.6%。预计到 2025 年,国内有机硅单体(折聚硅氧 烷)的需求量将分别达到 160 万吨。2021-2025 年期间有机硅单体年均需求增长率为 6.0%。

四、有机硅价格反转有望持续至 2019 年

2007 年聚硅氧烷价格稳定在 3 万元/吨。2008 年 8 月份开始,随着国际经济的衰退, 有机硅单体价格持续下跌,八甲基环四硅氧烷(D4)价格最低降到 1.8 万元/吨。受国内外 经济走弱影响,整个化工 行业 正处于低谷期,外加贸易壁垒限制和加工标准的影响,下游 需求乏力。

随着过剩产能逐渐被下游消化,有机硅 行业 景气度提升,2017 年在环保强监管和供给 侧改革的大环境推动下,有机硅 行业 价格普遍出现大幅回升,盈利能力增强。目前,有机 硅 DMC 主流价格上涨至约 30500 元/吨,原材料金属硅港口价格在 13500-14000 元/吨,DMC 与原材料金属硅、甲醇的价差扩大至 20000 元/吨以上,下游硅油、硅橡胶等产品价格均呈 现上行趋势,价格传导较为通畅,3、4 月份国内部分厂家仍有检修预期,同时 2018 年行 业无新增产能投放,海外迈图工厂的关停以及英国道康宁工厂开车形势并不乐观,海外需 求强劲,德山、陶氏等有机硅产业相关巨头纷纷发布 4 月份开始涨价公告,有机硅 行业 景 气有望继续保持高景气度。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。