更新时间:2017-11-23 10:58:15

娱乐资本论发现,截止2017年11月底,A股市场涉及影视公司的并购案,但凡有涉及发行新股的,尚无一家顺利过会。同时,多家上市公司知难而退,主动放弃了并购交易:

11月17日,出版传媒宣布终止收购世熙传媒;

10月17日,印纪传媒宣布终止重大资产重组;

9月28日,华录百纳宣布终止并购欢乐传媒;

9月26日,长城影视公告停止收购德纳影业,调整对首映时代的收购方案;

7月19日,台基股份放弃收购润金文化;

2月23日,乐华文化宣布,放弃与上市公司共达电声的并购,准备独立IPO;

今年2月,当代东方宣布收购永乐影视,7月发布并购草案,至今仍未通过证监会审核……

2017年,证监会在影视类资产的并购监管上,一直保持着相对谨慎的风格。

不过,政策趋紧并未全然打消上市公司投资并购的动力。

娱乐资本论盘点2017年的诸多并购案例发现,A股上市公司在实际操作中,已探索出了多种变通的方式:首先,通过全现金的方式收购,规避发行新股的政策监管,东方网络对上海华桦、元纯传媒的并购案即是如此;更加典型的,则是上市公司宣亚国际收购映客的案例,宣亚先向映客的股东举债,再用全现金的方式收购映客,同样是为了规避并购中对于发行新股的政策监管。

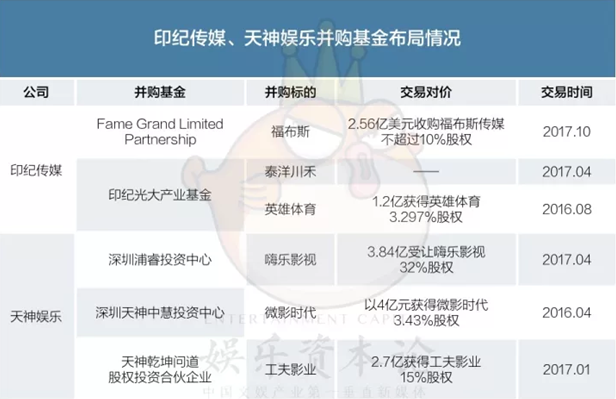

其次,越来越多的上市公司开始通过设立并购基金,甚至海外并购基金的方式,依赖外部资金进行产业布局,这当中最为复杂的案例,当数印记传媒通过设立海外夹层基金的方式并购福布斯。

有趣的是,A股高压监管的背景下,阅文集团在港股的IPO,迎来了千亿港元的高市值;随后,搜狗等一批互联网公司奔赴纳斯达克,快手也传出了即将IPO的消息(虽然很快被官方否认)。

当A股的高压监管与价值回归几成定局,这是否预示着,海外市场的新一波“上市潮”即将开始?

2017,多个影视公司并购案遗憾终止

从去年5月开始,业内开始盛传,证监会即将叫停上市公司涉及互联网金融、游戏、影视、VR四个行业的跨界并购重组和定增。还一度传出,证监会封杀影视类公司IPO的消息。

尽管前后并未有正式文件下达,但不可否认的是,从去年下半年开始,影视行业的并购、融资确实开始遭遇越来越多的政策监管。

我们以台基股份收购润金文化作为案例来进行分析。

A股半导体器件生产商台基股份,曾于2016年7月宣布,拟收购影视公司润金文化,但这之后,台基股份先后被证监会三次问询,问询内容涵盖了:润金文化能否完成业绩承诺、筹拍剧集到底能否卖出300万/集的价格、配套定增的资金将如何使用、并购之后能否妥善管理等等多重疑虑。

公开资料显示,曾出品《枪火》《裸婚》等电视剧的润金文化在影视圈资历不浅。2014年的第一大客户是盟将威影视,外购电视剧《红色》6792万的销售收入占全年的41.3%。其次是《枪火》这部电视剧“一剧四星”的首轮销售,云南卫视、贵州卫视、广西卫视、西安环球广电传媒4家电视台以3500万的价格买下了这部剧的首轮播出权。

但随着广电政策的改变,“一剧四星”变成“一剧两星”,润金文化在2015年几乎没有投资拍摄电视剧,主要靠着多部外购剧的播出权销售维持生存。直到2016年,润金文化才开拍了《婚姻历险记》《婚姻遇险记》《亲爱的婚姻》等3部剧,贡献了1亿的收入,占2016年总营收的55.84%。

2016年上半年以前,润金文化的主要客户是湖北卫视、贵州卫视、河南卫视等二三线卫视。除了几部主控拍摄的剧目外,剩余的收入主要来源于外购剧的销售和代理发行。

转折出现在2016年5月,赵小丁、韩雪分别以750万的价码认购了润金文化1%的股份,使得估值上涨到7.5亿。三个月后,尚世影业又以7800万的价格购入润金文化10%的股份,估值上涨到了7.8亿。

一系列的疑似“突击入股”之后,9月5日,上市公司台基股份公告8.1亿收购润金文化。

遗憾的是,直至2017年8月11日,台基股份宣布终止收购润金文化,他们没能等来证监会的放行令。

这其中的原因,既有润金文化面对影视行业政策、潮流变迁的阵痛,也有监管政策的调整。相应地,台基股份也曾先后把非公开发行募集配套资金的额度降低为5亿、1.62亿,反复修改募集配套资金的方案,但依然以遗憾告终。

在台基股份放弃并购润金文化的背后,我们似乎可以得出这样的结论——2014年以来,如“烈火烹油”的跨界影视并购终于在2017年迎来尾声。

但事实上,影视行业内部的并购,在2017年也变得愈发艰难。

这当中,赵薇控制的龙薇传媒收购万家文化被证监会问询,甚至被禁止进入证券市场,几乎成为了一个标志性事件,“赵薇案”背后,有一系列上市公司的并购案至今仍处于前途未卜的境地。

2016年年底公布的2起交易中,长城影视并购首映时代,并发行新股的方案,经过多次调整,仍然在与时间赛跑;东方网络收购上海华桦和元纯传媒,则放弃了发行股份的方式,直接用现金收购部分股权;

今年年初公布的3起影视公司收购案,当代东方收购永乐影视仍在进行,华录百纳终止收购欢乐传媒,本想发行股份收购福布斯股权的印纪传媒,最终改成了通过设立并购基金来完成这项收购。

今年年中,两家国企背景的上市公司快乐购、文投控股的并购案,算是市场最为看好的两个交易,这当中,上市公司的政府背景、以及收购标的的良好质地,都成为重要的评估因素,但即便如此,快乐购收购芒果TV等资产的并购案,依然收到了深交所的问询函。

全现金收购背后:有的“小步慢跑”,有的“曲径通幽”

2017年以来,通过“全现金收购”规避证监会审核,成为了一种颇为流行的操作技巧。

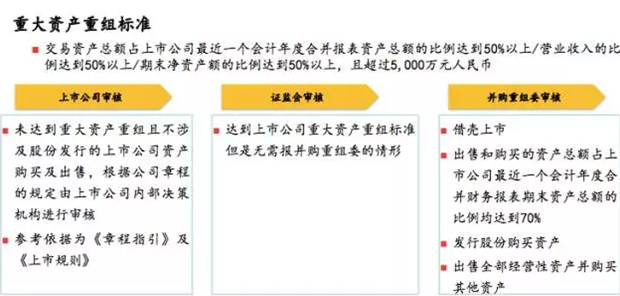

一般情况下,未达到重大资产重组且不涉及股份发行的上市公司资产购买,可以由公司内部决策审核。相比发行股份收购严格审查,通过全现金支付的收购,往往可以在1-3个月内完成交易。

不过现金收购的弊端是,在短时间内增加上市公司的债务压力。实践操作中,许多公司会选择分步现金收购。先用一部分资金锁定潜在收购目标,经过一段时间的了解后,再决定要不要100%控股,是通过发行股份的方式进一步收购,还是继续现金收购。

11月6日,鹿港文化发布公告,拟以现金3.95亿收购天意影视45%股权,交易完成后将持有天意影视96%股权,为其第一大股东及实际控制人。时经两年多,鹿港文化终于实现对天意影视的绝对控股。

值得注意的是,本次交易中天意影视估值8.77亿,比2015年6月的3.6亿估值增长一倍多。考虑到天意影视2016年完成净利润6265万,比2015的2567万净利润大幅增长,2017年又有《曹操》《一步登天》《美好生活》等影视项目,所以本次鹿港文化出手相当大方。

由于全现金收购对上市公司的资金实力要求很高,因此在实际操作中,就出现了一些颇为特别的交易结构。

以宣亚国际收购映客为例,这个交易的复杂程度曾引发一级市场和二级市场的“集体关注”,交易方案中,宣亚国际拟以约28.95亿元现金收购蜜莱坞(映客直播)6位映客创始人员共计约48.25%的股权。收购资金来自于宣亚国际4家股东公司提供的长期借款。具体为:宣亚投资、伟岸仲合、金凤银凰向宣亚国际提供的 3 年期借款,合计 7.39 亿元;以及宣亚投资、伟岸仲合、金凤银凰和橙色动力向宣亚国际提供的 15 年期借款,合计约21.56 亿元。

然而,映客6位股东对宣亚国际4家股东公司增资了21.56亿元,映客CEO奉佑生等因此也成为宣亚国际间接股东,宣亚国际只需筹集7.39亿元就可完成收购。有媒体解读,映客是“借钱给别人来收购自己”。

即便如此,9月6日,宣亚国际收购映客的方案还是收到了深交所问询函,要求披露一些财务指标,并补充说明方案设计的可实现性。目前,这一交易仍在进行中。

设立并购基金,通过杠杆撬动更大资金体量

当证监会关紧了发行股份募资的闸门,影视公司们也在寻求新的对策。当下,各种并购基金、股权投资基金应运而生。典型的案例就是完美世界近几次的并购。

公开资料显示,2016年完美世界营收61.59亿,扣非净利润7.87亿,经营活动产生的现金流量净额11.55亿。通过并购增厚业绩的压力较小,更多是为了提前锁定泛娱乐领域的优质公司提前进行战略布局。

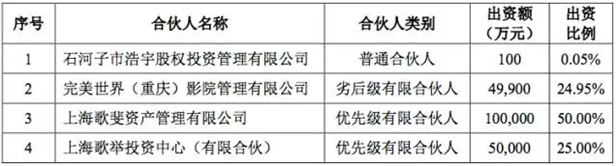

根据公告,2016年7月,完美世界全资子公司石河子浩宇、全资子公司重庆君思联合上海歌斐资管设立了石河子市君毅云扬并购基金。其中,重庆君思认购全部劣后级份额4.99亿,歌斐资管认购全部优先级份额15亿,石河子浩宇认购100万作为普通合伙人进行基金的日常管理。

换言之,完美世界以5亿元的出资,撬动了20亿的资金进行大范围的泛娱乐布局。作为回报,完美世界要优先考虑歌斐资管投资本金的安全并取得预期回报。

同时,因为完美世界在并购基金中出资较少,通过并购基金进行的收购,对上市公司财务影响较小。而上市公司又可以通过并购基金提前锁定行业内的并购标的,减少未来并购信息不对称风险,自由选择优质资产注入上市公司的时机。

2017年来,完美世界通过君毅云扬并购基金先后投资了嘉行传媒10%股权、新片场5.84%股权、青春你好文化传媒51%股权。

采用类似方法的还有上市公司印记传媒。

这家公司曾在今年4月宣布重大资产重组停牌,6月29日宣布DMG HK拟联合VICTORY HARBOR 通过现金方式收购LIZHAN INVESTMENT LIMITED 持有的ASIA WIN的100%股权。Lizhan Investment Limited 为FBS Entertainment and Leisure的唯一股东和唯一董事,后者主要业务为 (1)与福布斯品牌关联的高端奢侈品零售;(2) 福布斯传媒不超过10%的股权;(3)福布斯品牌授权业务。

但后期考虑到涉及境外资产收购,上市公司直接收购困难重重,改以并购基金的方式进行。印纪传媒先是出资1500万美金与Victory Harbor 、GLC等合伙人募集一个总额1.36亿的夹层基金Fame Lead Limited Partnership。然后Fame Lead与出资1.2亿的TAIPING TRUSTEES LIMITED发起成立并购基金Fame Grand Limited Partnership对FBS Entertainment and Leisure进行收购。

不过,需要注意的是,所有的投资都存在风险,即便是文化产业基金也不例外。

11月10日,天神娱乐发布公告,拟以人民币3.4 亿元受让新华富时持有的天神中慧优先级财产份额。因为微影时代估值的下降,劣后级合伙人天神娱乐要优先确保优先级合伙人新华富时的投资本金。

时间回到2016年4月,微影时代把3.43%股权以4亿人民币出让给深圳天神中慧投资中心,估值116.62亿元。而深圳天神中慧投资中心正是由天神娱乐、和壹资本等发起设立,其中天神娱乐认购了5000万的劣后级资金,新华富时认购了3.4亿优先级资金,共青城安宏投资、深圳市金色木棉合计认购了1.5亿中间级资金。

如果投资成功,天神娱乐将在网络票务环节有战略优势;如果投资失败,天神娱乐要优先保证优先级合伙人、中间级合伙人的利益,承担更多损失。

但随着今年猫眼、微影时代正式宣布合并,根据光线传媒发布的公告,微影时代旗下微格时代将作价39.74亿元分两次注入猫眼,首次为37.71亿获猫眼27.59%股份(第二次视情况而增发)、瑞海方圆作价8.97亿元获猫眼6.56%股份。“分批次注入后,微影时代注入资产最终估值将超过70亿元。”微影时代CEO林宁曾公开表示。

毫无疑问,这个价码与C轮116.62亿元估值有一定距离。微影时代前几轮融资的投资者难免遭遇损失,这种情况下,天神娱乐受让新华富时持有的天神中慧优先级财产份额也就不足为奇了。

不过,由于微影与猫眼的合并后,原有微影股东事实上间接持有新猫眼的股权,在猫眼未来的上市预期之下,这些投资者未来的获利退出,其实才是大概率事件。

多方面的消息显示,猫眼正在寻求IPO。

根据此前媒体报道,11月,猫眼获得腾讯10亿注资,并且在猫眼与微影整合完成之后,腾讯为新猫眼开放了微信、QQ等流量入口资源。消息显示,猫眼有望与阅文集团、腾讯QQ音乐、腾讯视频一起,成为腾讯泛文娱生态布局的重要一环,而在阅文登陆港股,QQ音乐海外上市基本确定的背景之下,猫眼的IPO也将为期不远。

就在昨天,新一届发审委委员宣誓就职,证监会主席刘士余对发审委委员提出了“零容忍、终身追责”等要求,这几乎意味着,A股市场严监管的时代即将来临。

与几年前A股市场对于TMT资产的高估值相比,如今的A股市场,资产估值早已大不如前,相反,海外市场对于中国公司的看法却发生了越来越多的改变。

2017,这个文娱并购“大灾年”之后,一个新的“出海”时代即将到来?