更新时间:2017-09-08 16:52:12

油价上涨,三桶油的日子好过了不少。去年上半年亏损超77亿的中海油,今年上半年净利润达到162亿。

今年上半年,三桶油净利润总和为560亿,同比上涨3.6倍,尽管与巅峰时期无可比拟,但在经历了此前低油价的打击之后,终于交出一份差强人意的成绩单。

不过新的压力如影随形,并且有日渐加码之势。三桶油的炼化板块,正面临着空前的竞争压力。竞争不仅来自三桶油之间,还有地方炼厂。

地方炼厂集聚的山东是个缩影。据报道,山东民营加油站92号 汽油价格每升甚至可以便宜一块以上,三桶油的加油站也只能加入价格。

与此同时,中国的成品油需求量增速却在大幅放缓,今年上半年,成品油销量增速不到6%。这意味着中国成品油市场供大于求的局面极有可能长期存在,油价也极有可能因激烈竞争而有所下跌。

但在中国炼油产能快速扩张的同时,中国的PX供给缺口却越来越大。PX自给率由2010年的65%下降到2016年的44%。

事实上,由于PX高度依赖进口,中国生产企业无法掌握PX定价权。值得玩味的是,中国近五成PX进口来自韩国。券商的研究显示:因公众对PX存在认知误区,对PX新建存在抵制行为,是中国一直无法实现PX自给自足的重要原因。

中海油业绩向好,三桶油利润翻三倍

中海油近日发布的中期报告显示,今年上半年,总营收为923.62亿,同比上涨36.9%;净利润为162.5亿,上年同期为亏损77.35亿。下图为面包财经根据财报绘制的中海油历年上半年总营收与净利润:

中海油业绩向好,与成本得到控制有一定的关系。今年上半年,中海油桶油主要成本下降至31.74美元/桶油当量,同比下降9%,桶油作业费用为7.16美元/桶油当量,同比下降3.5%。中 银国际研报也称,中海油成功降低了新项目的开发成本,新项目油价的盈亏平衡点下降至35美元/桶。

不过,真正促使中海油扭亏为盈的关键因素,还是来自油价的上涨。中海油在中期业绩发布会上表示,业绩增长的主要原因在于油价的回升。

中国 石油财报显示:今年上半年,北海布伦特原油现货平均价格为51.77美元/桶,同比上升30%,美国西德克萨斯中质(WTI)原油同比上涨26%。

油价大幅上涨,使得三桶油利润整体向好。今年上半年,三桶油净利润总和达560.16亿,与上年同期的120.43亿相比,涨幅达3.65倍。

此外,南海正成为中海油最为重要的开采区。中海油财报显示:今年上半年,其在中国南海的石油产量为5280万桶,占其在中国总产量的39.4%,占其全球产量的26.63%。中海油在南海的天然气产量更为可观,上半年采气量为919亿立方英尺,占其在中国总产量的70.69%,占其全球产量的39.71%。

地方炼油厂抢生意:油价每升能便宜一块钱

但在业绩向好的背景下,三桶油却在财报中纷纷表示,自己在成品油市场面临着空前压力。中石油表示,其销售业务正积极应对国内资源过剩、市场竞争加剧的经营环境,深化形式多样的促销活动。中 石化则称,中国境内成品油市场供应充裕,竞争异常激烈。

这种情况在地方炼油厂聚集的山东尤为显著。近日,关于山东加油站大打价格战,某些加油站的汽油价格甚至可以便宜每升1元钱的信息引起高度关注。

据山东一家媒体报道,在济南,沿着英雄山路往北走,油价一个比一个便宜,在零售限价的基础上,中石化的92号汽油最多可以便宜0.6元,中石油可以便宜0.8元,民营加油站甚至能便宜1.05元。

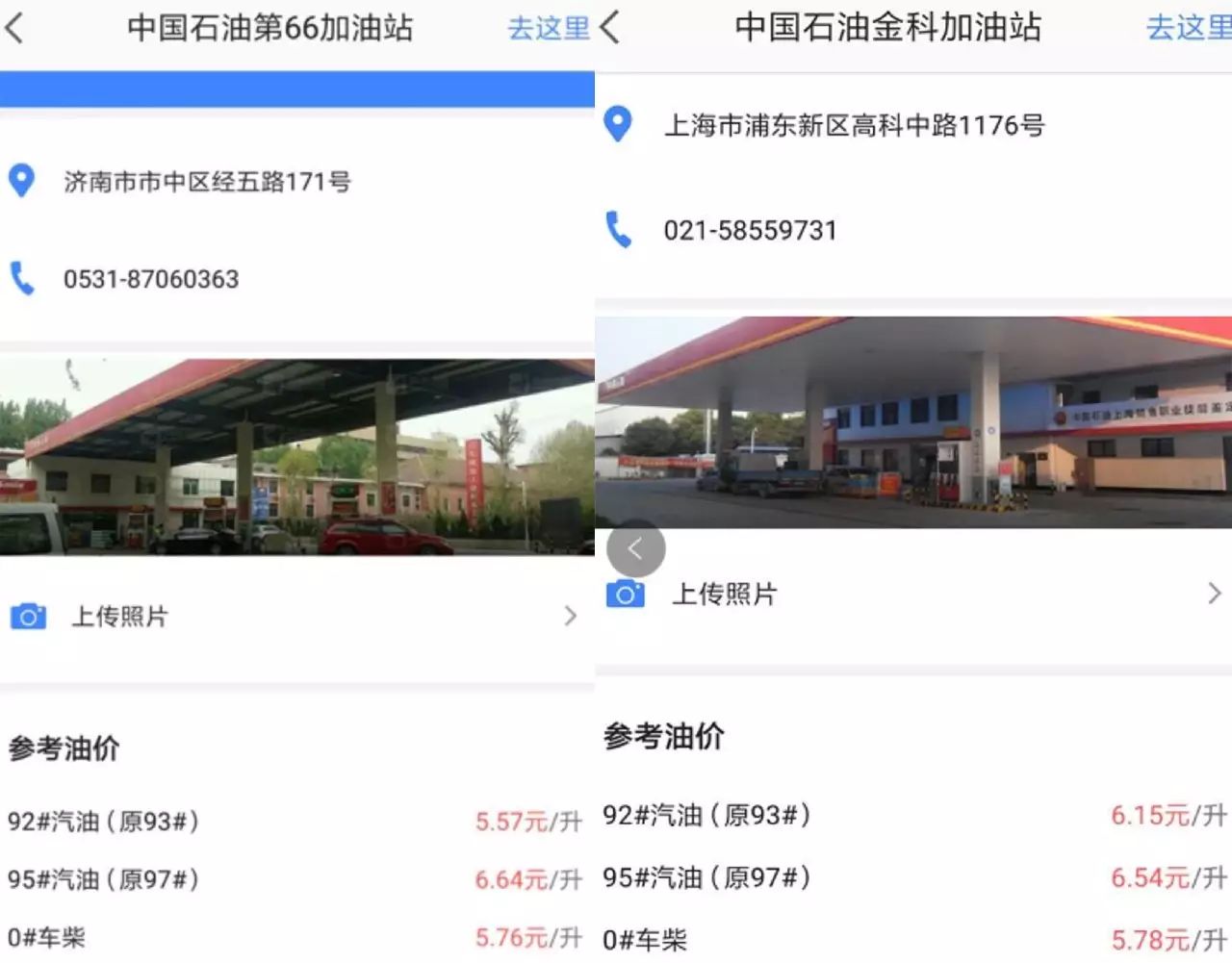

事实上,这种情况并不仅仅出现在山东,即便是在一线城市,加油站的价格差异也已经不是新闻。山东主要城市的油价与北上广深等三桶油的优势市场相比,差距相当明显,即便同属中石油的加油站,差价也可以达到0.5元以上。以下是9月6日,济南和上海两家中石油加油站的参考油价。

同样是92#汽油,济南经五路的一家中石油加油站,参考价是5.57元/升,而上海金科路上的价格则为6.15元,相差超过0.5元。

山东油价低,很大程度上源于当地庞大的地方炼油产能,市场竞争激烈。据光大证券研报,2016年山东地方炼油厂占中国地方炼油厂总产能的比重达57%左右。

此外,2017年山东地方炼油厂新建装置总产能达1630万吨/年,未来拟建装置约为920万吨/年。庞大的地方炼油厂加上出口配额的限制,使得山东成为中国成品油价格竞争最为激烈的地方。

地方炼油产能扩张迅猛,三年产能暴增五成

当前山东如此惨烈的竞争可能还是特例。但在原油进口逐步放开的背景下,地方炼油厂产能利用率正快速上升,产能也在快速扩张。据研报,短短四年间,地方炼油厂产能就大幅增加了近55%。

2015年之前,地方炼油厂没有进口原油石油权,地方炼油厂只能使用价格高、质量差、收率低的燃料油作为替代原料,这极大影响了地方炼油厂的开工率。但在2015年,国家对符合要求的地方炼油企业逐步放开进口原油使用权,这大大提高了地方炼油的积极性,开工率从2014年的37.8%提升到2016年的52%。

下图为面包财经根据中国石油集团经济技术研究院绘制的地方炼油厂逐年开工率走势:

不仅开工率大幅上升,地方炼油厂产能也在快速扩张。据光大证券研报,2013年地方炼油产能仅有1.5亿吨/年,如今才过去4年,地方炼油厂产能就增加了约55%,达到2.3亿吨;占全国炼油产能的比重上升到30%。

未来可能更严酷。一些研究机构已经在担心:未来由于多个民营及三桶油的炼油项目陆续建成投产,加上出口增长的空间有限,使得炼油能力过剩矛盾将更为突出,形势趋于严峻。

据发改委最新数据显示,今年上半年成品油消费量为14960万吨,增幅仅为5.7%。这其中还包含了中石油中石化等降价促销的因素。而光大证券研报显示,今年上半年,成品油出口配额总量仅为去年同期的86%。

产能堆积,内需不振,出口受阻,财大气粗的三桶油,在炼化环节所面临的竞争压力难言乐观。

PS:邻避效应:PX因抵制被韩国卡脖子,自给率正不断下降

炼油除了可以提炼除汽油、柴油外,石脑油也是炼油厂的重要产品。石脑油中可以提取对二甲苯(对二甲苯是 芳烃的一种),对二甲苯也就是俗称的PX。PX在 化工生产中极为重要,它是PTA(精对苯二甲酸)的原料之一,也是石油炼化行业高利润的产品。

中国对PX的需求量极为巨大,但由于种种原因,PX项目落地在多个地方受到抵制,已经成为限制投产的一大因素。

由于需求旺盛,新增产能不足,中国PX自给率正逐年走低。统计显示,2010年PX自给率还高达65%,到2016年时已经下降到44%。统计数据显示:2016年中国PX表观消费量为2207万吨,但产量仅为为977万吨,缺口超过1000万吨。

巨大的供需缺口,使得中国不得不大量进口PX。2016年,进口PX量为1236万吨,与2010年相比,大涨250.14%。

在中国的PX进口来源中,从韩国的进口最多。2016年中国从韩国进口了585万吨,占进口总量的47%,其次是日本,占进口总量的19%。

高度依赖进口,使得中国无法掌握PX定价权。光大证券研报显示,当石油价格处于高位时,韩国的PX比中国的PTA价格波动幅度更大,这使得PTA生产企业面临的不可控风险大大增加。

值得玩味的是,技术不是限制中国PX产量的主要原因,此前全球仅有美国UOP公司和法国IFP公司掌握芳烃成套技术,技术市场形成垄断。但中国在2011年系统性解决了芳烃生产全流程工艺难关,成为国际上三大聚酯产业链技术专利商之一。

中国PX产量低主要与公众抵制有关,光大证券称,因公众对PX存在认知误区,对PX生产和设备新建存在抵制行为,这使得中国一直无法实现PX自给自足。

随着地方炼油厂产能的快速扩张,三桶油面临的竞争压力将越来越大。但中国PX产量一直无法满足需求,值得国人反思。